1. La mégatendance populiste

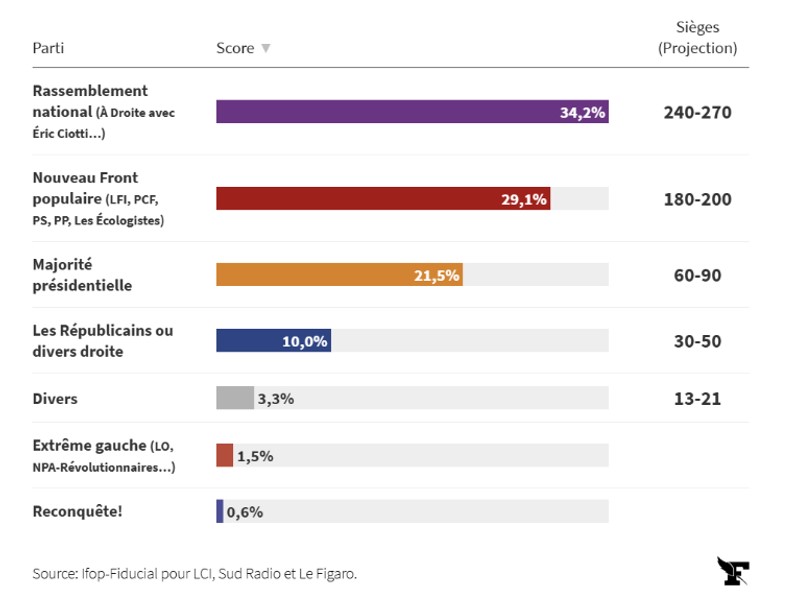

Dans de nombreux pays, les partis politiques dits «populistes» semblent monter en puissance, devenant la nouvelle mégatendance de la géopolitique mondiale. Cette évolution est particulièrement évidente en Europe, où les récentes élections ont vu les partis de droite arriver en tête des sondages dans plusieurs pays. Toutefois, ce changement n'a jamais été aussi prononcé qu'en France, où le parti RN de Marine Le Pen a obtenu 31,4% des voix aux élections européennes. Les résultats des élections européennes ont tellement penché en faveur du RN que Macron a appelé à des élections anticipées. Le premier tour de ces élections françaises, qui s'est tenu le 30 juin, montre déjà que le RN est en tête avec environ 34% des voix. Parmi les facteurs contribuant à cette poussée, citons l'inégalité croissante des richesses, qui, dans de nombreux pays, approche ou atteint des sommets historiques, les problèmes d'immigration et un scepticisme croissant à l'égard des élites politiques traditionnelles.

Source: IFOP Le Figaro

2. Débat présidentiel et incertitude du candidat

L'acuité mentale du président américain en exercice fait l'objet d'un débat depuis un certain temps déjà, mais le premier débat présidentiel entre le candidat républicain Trump et l'actuel président Biden semble être la goutte d'eau qui a fait déborder le vase. Avant ce débat, les chances de voir l'un ou l'autre des candidats remporter la course étaient assez proches, Trump étant légèrement favori. Ce n'est plus le cas depuis la prestation de M. Biden le 27 juin, qui a fait grimper les chances de victoire de M. Trump à plus de 60% et a fait chuter les chances de réélection de M. Biden à 30%. Nombreux sont ceux qui se demandent maintenant si les démocrates vont s'en tenir à leur candidat et continuer à présenter Biden, qui, soit dit en passant, aura 82 ans au moment des élections. Parmi les noms de remplaçants possibles qui circulent dans les médias, on trouve notamment la vice-présidente Kamala Harris, la gouverneure du Michigan Gretchen Whitmer, le gouverneur de Californie Gavin Newsom, et même Michelle Obama.

Source: Bloomberg

3. Le S&P500 et le QQQ continuent d’atteindre des sommets historiques

Le S&P500 et le Nasdaq100 ont tous deux atteint de nouveaux records historiques au cours du mois de juin. Les indices sont en hausse de plus de 15% et de plus de 19% depuis le début de l'année, respectivement, les grandes capitalisations et les valeurs technologiques ayant enregistré les meilleures performances en juin, et le style de croissance ayant surperformé le style de valeur. Pour le S&P500, il s'agit de l'un des sept meilleurs débuts d'année sur les 35 dernières années, établissant plus de 30 nouveaux records historiques jusqu'à présent en 2024. Les marchés boursiers américains semblent toutefois montrer des signes de fatigue, le S&P500 ne parvenant pas à progresser davantage, et le Nasdaq100 enregistrant deux semaines consécutives de clôture à ses plus bas hebdomadaires ou à proximité de ceux-ci.

Source: J-C Parets

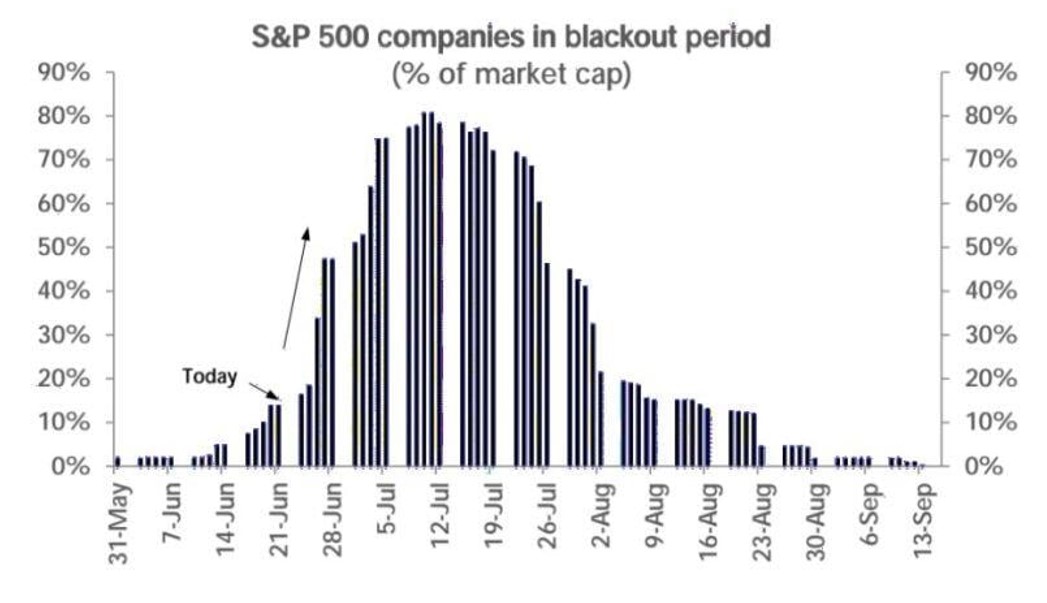

4. Le S&P500 entre dans la période d'interdiction des rachats d'actions

Alors que nous allons entrer dans la saison de publication des résultats d’entreprise pour le 2ème trimestre, La période d'interdiction des rachats d'actions («Blackout») par les entreprises a officiellement commencé, créant un vent contraire à la fois pour les grandes entreprises technologiques et pour l'indice S&P500. Pour mettre les choses en perspective, depuis 2000, les entreprises américaines ont racheté pour plus de 5,5 milliards de dollars d'actions, un chiffre qui dépasse de loin la demande de tout autre acteur du marché. Les stratèges de la Deutsche Bank avertissent qu'une telle période d'interdiction des rachats d'actions avant la saison des bénéfices augmente le risque de déclencher à court terme une correction des marchés après les récents sommets historiques du S&P500 et du Nasdaq Composite. Cette période, qui aurait débuté le 14 juin, pourrait voir des sociétés représentant environ 50% de la capitalisation boursière du S&P500 entrer dans une période d'interdiction d'ici la première semaine de juillet.

Source: Markets & Mayhem

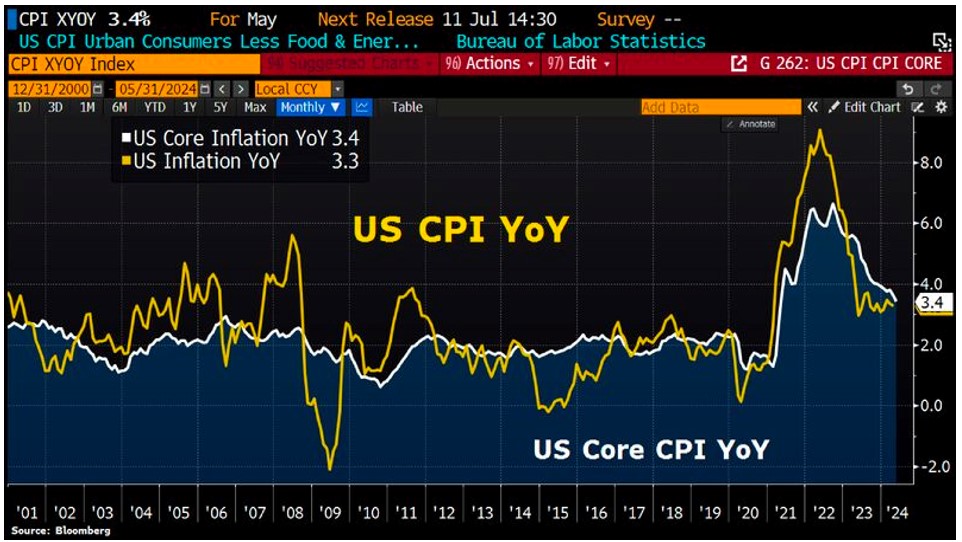

5. Désinflation réelle ou sous-estimation?

L’indice des prix global CPI aux Etats-Unis a ralenti de 10 points de base en mai à 3,3% en glissement annuel contre 3,4% attendu. Le CPI de base (CPI hors énergie et hors alimentation) a ralenti à 3,4% en mai par rapport aux 3,5% attendus. Plus remarquable encore, l'indice des prix à la consommation dit «supercore» (CPI ex-énergie, alimentation et logements) est passé sur une base séquentielle en territoire négatif de -0,05% au mois de mai, ce qui représente sa première baisse depuis septembre 2021 (le niveau en glissement annuel reste supérieur à 5%). Ces données sont probablement un soulagement pour la Fed et diminuent la probabilité de surprises «hawkish» et de révisions à la hausse de la trajectoire attendue des taux du Fed Fund en 2024 et 2025.

Source: Bloomberg

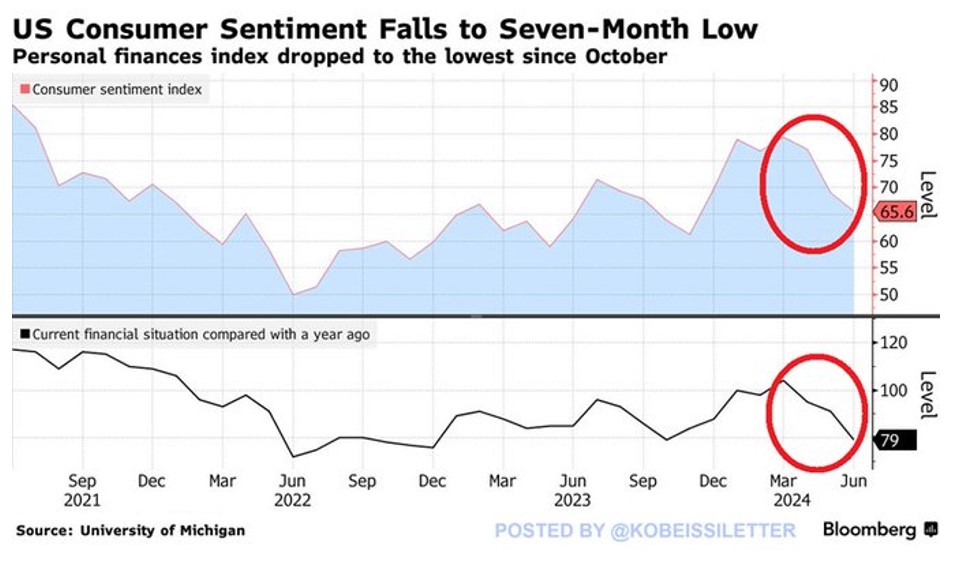

6. Le moral des consommateurs américains continue de se dégrader

Le mois de juin a marqué le troisième mois consécutif de baisse du moral des consommateurs américains, qui a atteint son niveau le plus bas depuis novembre 2023. L'indice du climat de consommation est passé de 69,1 en mai à 65,6 en juin, ce qui est bien en deçà des attentes de 72. La perception qu'ont les Américains de leurs finances personnelles s'est également effondrée, chutant de 12 points pour atteindre 79, son niveau le plus bas depuis octobre 2023. L'évaluation des conditions économiques par les consommateurs a également baissé pour atteindre son niveau le plus bas depuis décembre 2022. Dans le même temps, les conditions d'achat des biens durables enregistrent leur plus bas niveau depuis 19 mois, les prix restant élevés.

Source: Bloomberg, The Kobeissi Letter

7. Guerre commerciale entre l’Union Européenne et la Chine

La Commission européenne a annoncé qu’elle imposerait des droits supplémentaires allant jusqu’à 38,1% sur les véhicules électriques chinois importés. Ces droits devraient entrer en vigueur le 4 juillet, l’enquête devant se poursuivre jusqu’au 2 novembre, date à laquelle des droits définitifs (d’une durée habituelle de 5 ans) pourraient être imposés. Les prix des véhicules électriques chinois étant généralement inférieurs de 20% à ceux des modèles fabriqués dans l’UE, les responsables politiques de l’UE tentent d’éviter une répétition de ce qui s’est passé la décennie dernière avec les panneaux solaires, où les mesures limitées prises pour freiner les importations en provenance de Chine ont contribué à l’effondrement de nombreux fabricants européens. Plusieurs constructeurs automobiles européens se sont prononcés contre les droits de douane, Volkswagen avertissant que «les effets secondaires négatifs des droits de douane l’emporteraient sur les avantages potentiels, en particulier pour l’industrie automobile allemande», Mercedes Benz déclarant que «l’Allemagne n’a pas besoin de barrières commerciales accrues», et BMW affirmant que les droits de douane prévus étaient «la mauvaise voie à suivre». Alors que certains craignent des représailles, l’Association chinoise des voitures particulières semble moins inquiète, déclarant: «Les droits de douane provisoires de l’UE correspondent à nos attentes, avec une moyenne d’environ 20%, ce qui n’aura pas beaucoup d’impact sur la majorité des entreprises chinoises» - Ciu Dongshu, secrétaire général de l’association chinoise des voitures particulières.

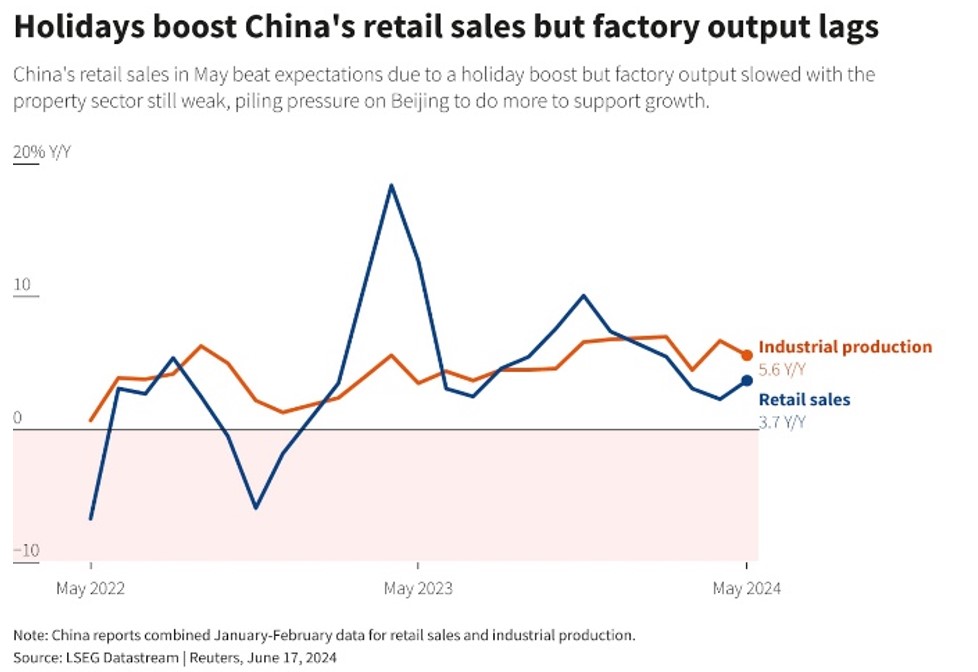

8. Les ventes au détail en Chine dépassent les attentes

Les ventes au détail en Chine ont dépassé les attentes en mai, augmentant de 3,7% en glissement annuel, ce qui est nettement supérieur à la hausse de 3% attendue. Cette forte croissance des dépenses de détail est particulièrement remarquable compte tenu de la pression continue sur le secteur de l'immobilier, qui a eu des répercussions négatives sur le moral des ménages. Ces données sont certainement un soulagement pour un gouvernement qui cherche à progressivement rééquilibrer son économie au fil du temps. La situation macroéconomique de la Chine n'est pas entièrement satisfaisante, car d'autres indicateurs économiques se sont révélés inférieurs aux attentes. En particulier, la production industrielle a augmenté de 5,6% en glissement annuel, alors que l'on s'attendait à une hausse de 6%. En outre, les investissements en actifs fixes ont augmenté de 4% en glissement annuel, ce qui est légèrement inférieur aux prévisions de 4,2%.

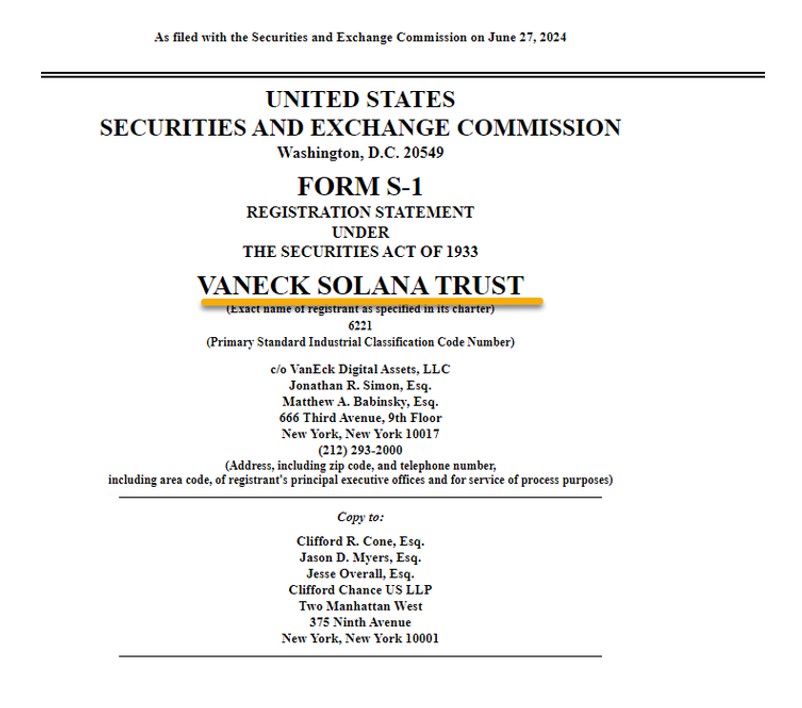

9. Bientôt un ETF au comptant sur Solana?

2024 a déjà été une année importante pour l'adoption des crypto-monnaies par le grand public, avec l'approbation de l'ETF Bitcoin Spot (au comptant) en janvier par la SEC, qui est rapidement devenu l'ETF le plus en vue de l'histoire, selon un certain nombre d'indicateurs. À la suite de l'approbation de BTC Spot, les investisseurs ont commencé à se demander si d'autres ETF en cryptomonnaies seraient approuvés cette année. Malgré de nombreuses limitations, la SEC a finalement approuvé les ETF Ethereum Spot en mai. Quelques semaines seulement se sont écoulées depuis, et les acteurs du marché sont déjà avides de nouveautés. Les leaders du secteur tels que VanEck et ArkInvest/21Shares viennent de déposer des demandes pour l’approbation d'un ETF au comptant sur Solana. L'avenir nous dira où ces approbations s’arrêteront, mais beaucoup estiment qu'après l'ETH ETF, la SEC a ouvert une boîte de pandore aux Crypto ETF qu'elle pourrait ne plus être en mesure de refermer.

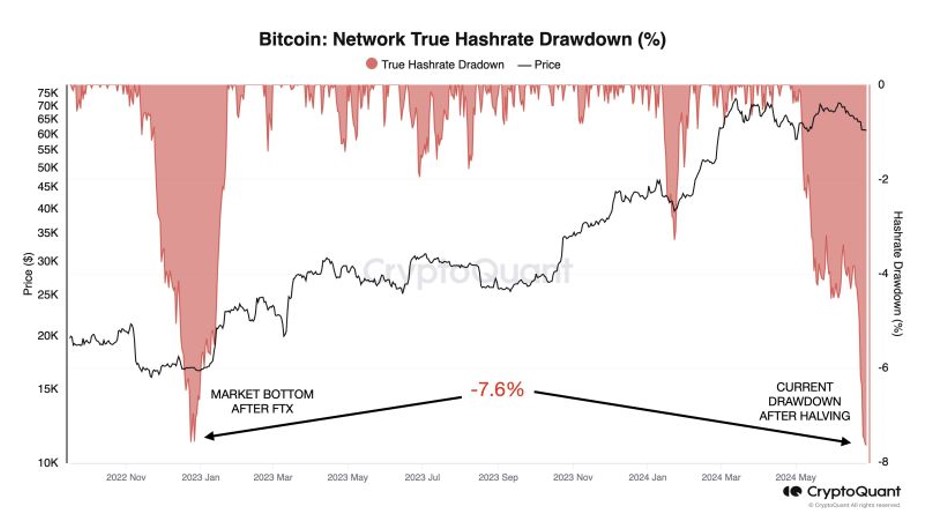

10. Pression vendeuse sur le bitcoin

L’histoire démontre que les épisodes de «halving» (réduction de moitié de l’offre marginale de bitcoin) ont toujours débouché sur uen préiode très compliquée pour les mineurs de bitcoins, car le coût effectif de l'extraction d'un seul bitcoin dépasse souvent son prix de marché actuel dans les mois qui suivent le «halving». Le coût actuel de l'extraction d'un bitcoin s'élève à 80 000 dollars à la suite du «halving» du mois d’avril, un niveau de prix nettement plus élevé que le prix actuel du BTC, qui est d'environ 62 000 dollars. Cette situation a poussé les mineurs à devenir des vendeurs forcés au cours des derniers mois, ce qui a contribué à l'évolution latérale du prix du bitcoin. La capitulation des mineurs se situe maintenant à des niveaux comparables à ceux de décembre 2022, qui a marqué le point bas du marché après l'effondrement de FTX. L'avenir nous dira si cette baisse du «hashrate» (le taux qui sert à mesurer la puissance de minage d'une machine, c'est-à-dire la vitesse à laquelle un ordinateur réalise une opération de calcul.) est un signal valide de fin du mouvement de ventes forcées.

Source: Cryptoquant