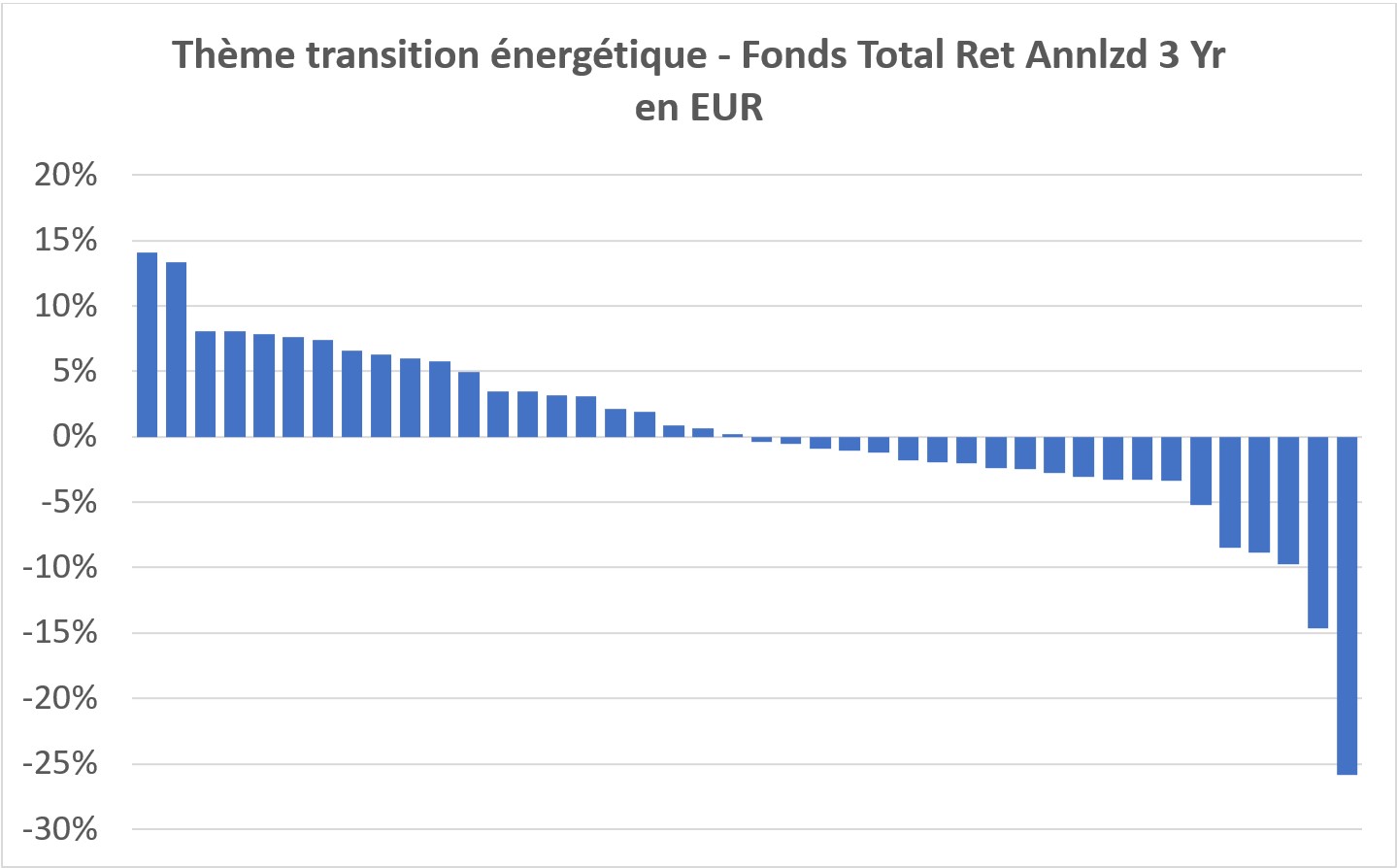

Les fonds d'actions qui se concentrent sur des thèmes spécifiques, tels que la technologie, la santé ou les énergies propres, peuvent montrer des différences significatives dans leurs rendements. Ces variations s'expliquent par les différences de performance des thèmes sous-jacents, le timing des investissements et la sélection de titres spécifiques au sein de chaque thème. Par exemple, lors des périodes où les valeurs technologiques surperforment le marché global, les fonds thématiques axés sur la technologie génèrent souvent des rendements plus élevés. À l'inverse, les fonds concentrés sur des thèmes en sous-performance, tels que les titres énergétiques traditionnels pendant la transition vers les énergies renouvelables, peuvent être à la traîne. Cette divergence souligne l'importance du choix des thèmes, ainsi que la dynamique des conditions de marché et des initiatives de durabilité qui impactent les fonds thématiques. De plus, même au sein d'un même thème d'investissement, les rendements des produits peuvent varier considérablement, comme illustré par l'exemple de la "Transition énergétique" dans le graphique ci-dessous.

Source: l'Asset Management de la Zürcher Kantonalbank sur la base des données de Morningstar. Thème Transition énergétique - Domicile All-Europe - AuM > EUR 40 millions - hors fonds indiciels - en EUR - à fin mai 2024

Plusieurs déclencheurs des divergences de rendement

Les différents rendements des fonds d'actions thématiques s'expliquent principalement par les différents styles d'investissement des gestionnaires de fonds, tels que les approches croissance, value et qualité. Les fonds axés sur la croissance investissent généralement dans des entreprises prévoyant une croissance du chiffre d'affaires et des bénéfices supérieure à la moyenne, souvent dans des secteurs à forte expansion tels que la technologie ou la biotechnologie. Ces fonds peuvent générer des rendements élevés en période de hausse, mais lors de phases de repli, lorsque les actions à forte valorisation sont plus fortement touchées, ils peuvent souffrir. En revanche, les fonds axés sur la valeur se concentrent sur des actions sous-évaluées, négociées à des prix inférieurs à leur valeur intrinsèque, souvent dans des secteurs plus établis. Ces fonds tendent à performer lorsque les investisseurs privilégient la valorisation des actions plutôt que la croissance des bénéfices, mais peuvent être à la traîne durant les phases de croissance spéculative. Quant aux fonds axés sur la qualité, ils mettent l'accent sur les entreprises dotées d'une solide santé financière et de revenus stables pour atténuer la volatilité inhérente à la croissance et à la prudence des investissements «value». Ces stratégies se traduisent par des profils de rendement distincts, reflétant les orientations stratégiques de sociétés robustes et bien gérées. En pratique, les gestionnaires peuvent combiner ces approches pour optimiser les performances des fonds.

Le retour sur investissement comme possible critère de qualité

Les actions de qualité se distinguent souvent par un retour sur investissement (Return On Invested Capital, ROIC) supérieur à la moyenne. Il se calcule comme le bénéfice net d'exploitation après impôts divisé par le capital investi. Un ROIC peut être une caractéristique, entre autres, d'une entreprise qui utilise efficacement ses ressources pour générer des rendements élevés. En outre, il reflète son avantage concurrentiel, son efficacité opérationnelle et ses pratiques de gestion solides. Ainsi, des entreprises telles qu'Apple et Microsoft, qui dans le passé ont été capable d'afficher constamment un ROIC élevé, sont souvent considérées comme des investissements de qualité, car elles sont capables de générer des rendements significatifs sur leurs investissements de manière durable, ce qui souligne leur santé financière à long terme et leur habileté stratégique. D'autres caractéristiques de qualité qui méritent d'être mentionnées, outre un ROIC élevé, sont une faible dette financière, un modèle commercial compétitif et un profil ESG attrayant.

Les entreprises avec un ROIC élevé sont généralement plus résistantes aux ralentissements économiques en raison de leurs opérations efficaces et de leurs bilans solides, qui agissent comme un tampon contre les fluctuations du marché. Cette résistance peut se traduire par des rendements plus stables et plus constants au fil du temps, réduisant le risque global pour les investisseurs. En outre, les actions de qualité bénéficient souvent d'avantages concurrentiels durables tels qu'une forte notoriété, une clientèle fidèle et des capacités d'innovation qui alimentent leur potentiel de croissance à long terme.

Les fonds axés sur la qualité, qui privilégient les entreprises offrant un ROIC élevé, offrent souvent des rendements plus stables et supérieurs sur le long terme grâce à une approche d'investissement solide. En mettant l'accent sur la santé financière, l'efficacité opérationnelle, les avantages concurrentiels et un profil ESG attrayant, les investissements de qualité peuvent constituer un argument convaincant pour les investisseurs qui recherchent la pérennité et la constance des performances dans leurs portefeuilles.