LES POINTS À RETENIR:

- Risque de paralysie dû à un parlement fragmenté et une absence claire de majorité

- Nous restons prudents sur la dette souveraine française que nous sous-pondérons

- Les actifs risqués devraient réagir davantage à l’environnement macroéconomique et à l’orientation des politiques monétaires qu’aux résultats de l’élection française

LE NOUVEAU FRONT POPULAIRE EN TÊTE

Le second tour des élections législatives françaises du dimanche 7 juillet a abouti à un renversement de tendance par rapport au résultat du premier tour. La baisse significative du nombre de triangulaires après les résultats du premier tour du 30 juin a affaibli le Rassemblement National (RN) en faveur du Nouveau Front Populaire (NFP), une alliance de la gauche entre la France Insoumise (LFI), les Socialistes (PS), les Communistes et les Verts (EELV).

L’ASSEMBLÉE NATIONALE SERA MORCELÉE EN TROIS BLOCS SANS MAJORITÉ ABSOLUE

Le groupe Nouveau Front Populaire (182 sièges) est talonné par Ensemble (parti centriste du Président français Emmanuel Macron et ses alliés, 168 députés) devant le Rassemblement National (143 sièges).

SANS MAJORITÉ ABSOLUE, QUI POUR GOUVERNER?

L’après-législatives s’articule autour de quatre étapes: (i) les négociations autour des coalitions, (ii) la nomination du Premier ministre par le chef de l’État Emmanuel Macron qui ouvre probablement la voie à une période de cohabitation avec un Premier ministre qui ne sera pas forcément issu de sa formation politique, (iii) la formation du nouveau gouvernement (avec le choix crucial du ministre de l’Économie et des Finances) et (iv) le fonctionnement de l’Assemblée nationale dont la première session plénière est prévue le 18 juillet avec l’élection de son nouveau Président.

La France devrait donc connaître une période d’incertitude et de difficiles recherches de compromis avec un risque de paralysie, sans la possibilité pour Emmanuel Macron de dissoudre l’Assemblée avant un an. Quid du budget 2025 négocié à l’automne, des réformes et de baisses des dépenses budgétaires nécessaires à l’assainissement des finances publiques qui inquiétaient déjà les investisseurs et les agences de notation avant l’annonce des élections législatives anticipées. Le 31 mai, S&P Global Ratings avait abaissé la note de crédit à long terme de la France de AA à AA-. Rappelons qu’avec un ratio dette/PIB de 110%, le déficit français s’élève déjà à 5,5% du PIB en 2023 et le pays a été mis sous procédure de déficit excessif par la Commission européenne le 19 juin.

QU’ATTENDRE SUR LES MARCHÉS FINANCIERS?

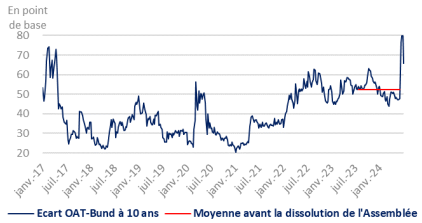

La prime de risque franco-allemande mesurée par l’écart de rendement entre les obligations souveraines françaises (OAT) et allemandes (Bund) à 10 ans devrait rester élevée face au manque de clarté et de visibilité politique dans les semaines à venir et du manque de pragmatisme économique de la France Insoumise. Nous sommes donc prudents sur la dette souveraine française que nous sous-pondérons. Le spread OAT-Bund à 10 ans s’est resserré à moins de 70 points de base en clôture vendredi 5 juillet après avoir atteint plus de 80 points de base le 28 juin, un niveau quasiment comparable à celui de l’élection présidentielle française de 2017.

Prime de risque franco-allemande à 10 ans

Source: Bloomberg, données au 05/07/2024, Les tendances historiques des marchés ne sont pas un indicateur fiable du comportement futur des marchés. Ces données sont fournies uniquement à titre d'illustration. En fonction de la date d'édition, les informations présentées peuvent être différentes des données actualisées.

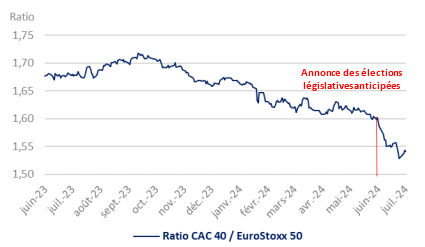

Du côté des actifs risqués, bien que les actions françaises du CAC 40 aient déjà sous-performé par rapport aux actions de l’indice européen depuis l’annonce surprise de la dissolution de l’Assemblée le 9 juin, le climat politique français constitue un frein à court terme. Nous restons donc prudents en attendant de meilleures opportunités d’entrée. Cependant, étant donné que le poids des activités des entreprises du CAC 40 réalisées en France demeure limité (environ 20%), les actifs risqués devraient réagir davantage à l’environnement macroéconomique et à l’orientation des politiques monétaires, marquées par les perspectives de baisses de taux de la BCE et de la Fed au second semestre 2024.

Performance du CAC 40 versus EuroStoxx 50

Source: Bloomberg, données au 05/07/2024, Les tendances historiques des marchés ne sont pas un indicateur fiable du comportement futur des marchés. Ces données sont fournies uniquement à titre d'illustration. En fonction de la date d'édition, les informations présentées peuvent être différentes des données actualisées.

i. Gestions actions

Il est encore trop tôt pour mesurer l’impact de ce rééquilibrage de l’Assemblée nationale. Nous notons les points suivants:

- La prudence reste de mise vis-à-vis des secteurs les plus exposés au risque fiscal que sont les banques et les infrastructures

- L’évolution du spread OAT/Bund demeurera un indicateur de risque crucial.

- La volatilité devrait rester forte dans l’attente de la nomination du gouvernement.

La gestion avait déjà réduit son exposition à la France et n’envisage pas d’accentuer ce mouvement dans l’immédiat.

ii. Gestions obligataires

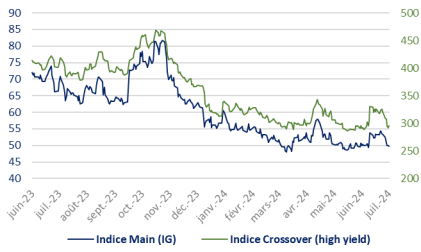

Comme mentionné précédemment, nous anticipons désormais une certaine stabilité voire un léger écartement des primes de risques obligataires. La prime de risque souveraine française devrait rester sur un niveau un peu plus élevé qu’avant les élections de début juin. La fragmentation politique, la difficile maîtrise du déficit budgétaire, la marge de manœuvre réduite pour passer des réformes, une pression accrue des agences de notation et de la Commission européenne vont continuer à peser sur la dette d’État française. Nous étions déjà positionnés défensivement sur les expositions souveraines avant les élections tout en équilibrant le risque français dans nos fonds via une surexposition sur le crédit / les émetteurs privés. Le calibrage de nos risques au sein de nos fonds nous paraît ainsi toujours équilibré après les élections.

Évolution des indices européens de crédit

Source: Bloomberg, données au 08/07/2024. Les tendances historiques des marchés ne sont pas un indicateur fiable du comportement futur des marchés. Ces données sont fournies uniquement à titre d'illustration. En fonction de la date d'édition, les informations présentées peuvent être différentes des données actualisées.

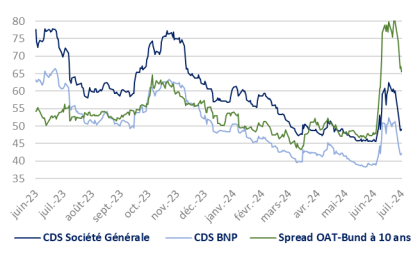

Les banques françaises ont subi des dégagements importants de la part des investisseurs dans le prolongement des tensions sur les OAT. L’impact a été particulièrement visible sur la dette subordonnée et la Société Générale apparait comme la cible privilégiée des spéculateurs. Le secteur bancaire reste le canal de contagion traditionnel des crises souveraines néanmoins les publications des résultats du Q2, que nous anticipons bons, pourraient calmer les craintes des investisseurs. Le secteur du haut rendement est resté plus immune mais le poids des émetteurs français dans les indices reste le plus élevé. Les déboires récents des groupes comme Casino ou Atos attisent encore une forme de méfiance vis-à-vis de la marque France. Nous restons plutôt prudents sur les émetteurs français les plus endettés mais confiants sur les plus solides.

CDS à 5 ans sur les banques françaises

Source: Bloomberg, données au 08/07/2024. Les tendances historiques des marchés ne sont pas un indicateur fiable du comportement futur des marchés. Ces données sont fournies uniquement à titre d'illustration. En fonction de la date d'édition, les informations présentées peuvent être différentes des données actualisées.

iii. Gestion immobilière

Le moment de vérité viendra en septembre, date à laquelle doit être votée la loi des finances. Dans le cas d’absence de consensus, c’est le budget 2024 qui serait prolongé et donc un déficit largement supérieur à 3%. Dans ce cas, le taux des emprunts d’État serait sous forte pression et l’écart entre l’OAT et le Bund continuerait à se creuser. L’incertitude politique et l’application de mesures posant un défi au retour à l’équilibre des finances pourraient entrainer un ralentissement de la croissance.

Pour les marchés immobiliers, une croissance plus faible est synonyme d’une vacance plus forte, tandis qu’une inflation plus forte est synonyme d’une indexation des loyers plus élevée. L’effet global sur les revenus locatifs pourrait donc être neutre. En revanche, la prime de risque exigée pourrait augmenter dans sa composante volatilité compte tenu des incertitudes, ce qui, combiné à une hausse du taux des emprunts d’État, provoquerait une tension sur les taux de rendement immobilier.

Pour tirer parti d’un tel contexte, les meilleures perspectives sont offertes pour les investissements de type Core+ voire Value-Add, qui profiteraient d’un point d’entrée favorable après une période de correction des valeurs. Ces deux approches visent à mettre en place une stratégie de gestion active avec plus ou moins de risque, dans le but de créer de la valeur. Le nouveau cycle qui s’ouvre devrait présenter plus de volatilité et doit pousser les investisseurs à avoir une gestion plus active de leur portefeuille immobilier avec des périodes de détention plus courtes.