Le rebond plus marqué des marchés boursiers européens devrait se poursuivre.

Les marchés boursiers ont progressé sur la semaine, particulièrement en Europe, avec des données macroéconomiques globalement en amélioration. Le secteur des services a opéré une embellie dans le sillage des mesures de déconfinement. L’énergie, le prix du pétrole avançant de 4,5% après que l’Opep a confirmé ses coupes de production, et le secteur automobile étaient notamment bien orientés. Les valeurs financières ainsi que la technologie ont profité du repli des rendements obligataires (taux US à 10 ans à 1,57%). Nous estimons que le rebond plus marqué des marchés boursiers européens devrait se poursuivre, compte-tenu d’une progression des bénéfices estimée à +50% pour cette année, d’une composition très cyclique des indices et d’une valorisation plus attractive que celle des actions américaines.

Malgré des indicateurs macroéconomiques mieux qu’anticipé, qui augmentent la pression pour des prix et des taux d’intérêt plus élevés, le spectre de l’inflation semble faire moins peur. Les banques centrales ont en quelque sorte réussi, pour l’heure, à rassurer sur leur volonté de maintenir leur accommodation. Le rapport américain sur l’emploi de mai est ressorti avec 559’000 créations de postes, ce qui aurait pu décevoir car les attentes étaient de 671’000. Le taux de chômage a baissé à 5,8%. Mais les données inférieures aux prévisions ont réduit les attentes de resserrement imminent des politiques monétaires. La Fed commence certes à dénouer la facilité de crédit obligataire entreprises mise en place en mars 2020. Elle va progressivement revendre les ETF et les obligations privées acquises. Mais le montant de ces ventes est maigre, avec environ 5 milliards de dollars d’obligations d’entreprises et 8,5 milliards de dollars d’ETF obligataires dans un bilan proche de 8’000 milliards. La BCE qui se réunit ce jeudi, dans un contexte d’indicateurs d’activité records et d’un fonds de relance budgétaire européen prêt, devrait réviser en hausse ses perspectives de progression du PIB. Elle défendra toutefois probablement sa position monétaire accommodante car la phase actuelle de reprise économique nécessite un soutien fort.

Les membres du G7 se sont accordés ce week-end pour un taux de taxation minimum de 15% des bénéfices des entreprises. Les pays devraient par conséquent avoir le droit d’imposer les profits sur le lieu où ils sont générés. Selon les estimations de l’OCDE ceci pourrait générer entre 50 milliards et 80 milliards de dollars par an de revenus fiscaux additionnels. Après cet accord de principe, qui a pour principal objectif de réduire les failles que les multinationales ont exploité pour réduire leur facture d’impôts, la route semble encore longue pour une vraie réforme fiscale globale.

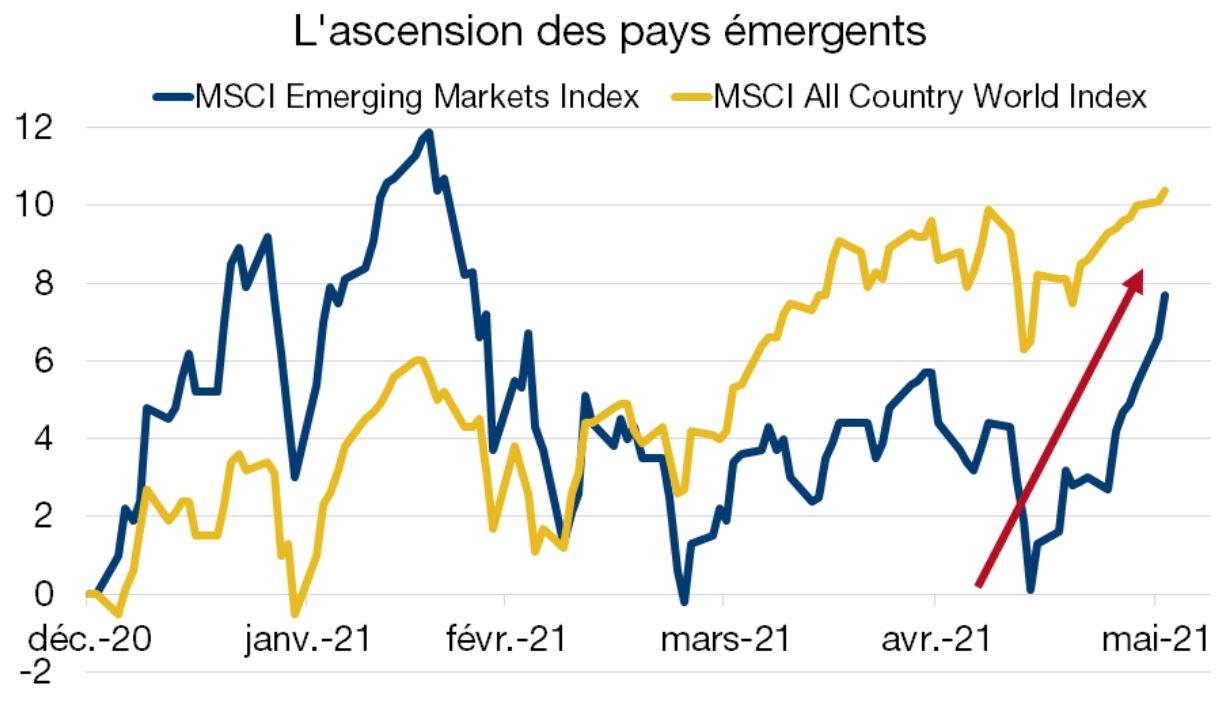

Les pays émergents profitent de la reprise économique mondiale et d’un dollar plus faible. Au mois de mai, l’indice MSCI Emerging a bénéficié d’un regain d’appétit au risque de la part des investisseurs le ramenant sur la pente ascendante de février dernier.

La Chine, où la reprise a été plus forte et qui est prépondérante dans l’indice des pays émergents, est en grande partie responsable de cette remontée. En effet, récemment le marché des actions chinoises a effectué un rally poussant sa capitalisation boursière à 12’000 milliards de dollars, soit 55% plus haut qu’au début de la pandémie en mars 2020. Les politiques fiscales et monétaires de soutien ainsi que les liquidités abondantes ont alimenté la reprise économique et renforcé le yuan, ce qui a entraîné la valeur des actions chinoises à la hausse depuis octobre dernier lorsqu’elle a touché les 10’000 milliards de dollars pour la première fois depuis 2015. Alors qu’une partie de la valeur marchande provient de nouvelles inscriptions et que le montant global reste bien loin des 48 milliards de dollars des Etats-Unis, la capitalisation actuelle de la Chine a gonflé les indices des pays émergents.

L’environnement actuel et le différentiel de croissance important sont favorables aux pays émergents. Les perspectives de rendements et les valorisations attrayantes en comparaison avec les pays développés devraient continuer à faire affluer de nouveaux capitaux. L’Asie en particulier, qui représente déjà 80% des indices émergents globaux, bénéficie le plus de la reprise du commerce mondial, notamment grâce au traité commercial de novembre 2020 unissant 15 pays asiatiques et représentant 30% du commerce mondial.