Les tarifs douaniers et la géopolitique ont occupé le devant de la scène ces dernières semaines après l’arrivée de Donald Trump à la tête des États-Unis. Trump poursuit son programme protectionniste «America First» en imposant des droits de douane à ses principaux partenaires commerciaux, ce qui risque d’attiser l’inflation, de nuire à la croissance économique des États-Unis et de perturber les marchés. La politique de la nouvelle administration à l’égard du conflit ukrainien et l’alliance de longue date avec l’Europe ont également créé de l’incertitude.

Le manque de stabilité des perspectives économiques est un véritable casse-tête pour les entreprises qui tentent de planifier leurs investissements. Dans les premiers jours du second mandat de Trump, les marchés pensaient que l’administration utiliserait les droits de douane comme un outil de négociation plutôt que comme une arme contondante. Cela s’est traduit par une reprise du marché boursier américain et une appréciation du dollar.

Cependant, ce que nous avons vu jusqu’à présent est une guerre tarifaire qui fait rage, marquée par des sursis temporaires, des demi-tours soudains et des escalades brutales, avec des droits d’importation plus élevés ciblant aussi bien les rivaux que les alliés. L’orientation politique de la nouvelle administration a certainement surpris les marchés, qui avaient parié sur une «protection» Trump.

Il semble que M. Trump soit prêt à subordonner la croissance à la réalisation de son programme plus vaste, y compris la réduction de l’immigration, une mesure qui pourrait réduire l’offre de main-d’œuvre et faire augmenter les salaires. Ceux qui s’attendaient à ce que l’effondrement des marchés boursiers incite le gouvernement à repenser ses politiques ont été déçus jusqu’à présent. Le président semble prêt à infliger des souffrances aux consommateurs américains à moyen terme pour de prétendus gains à plus long terme.

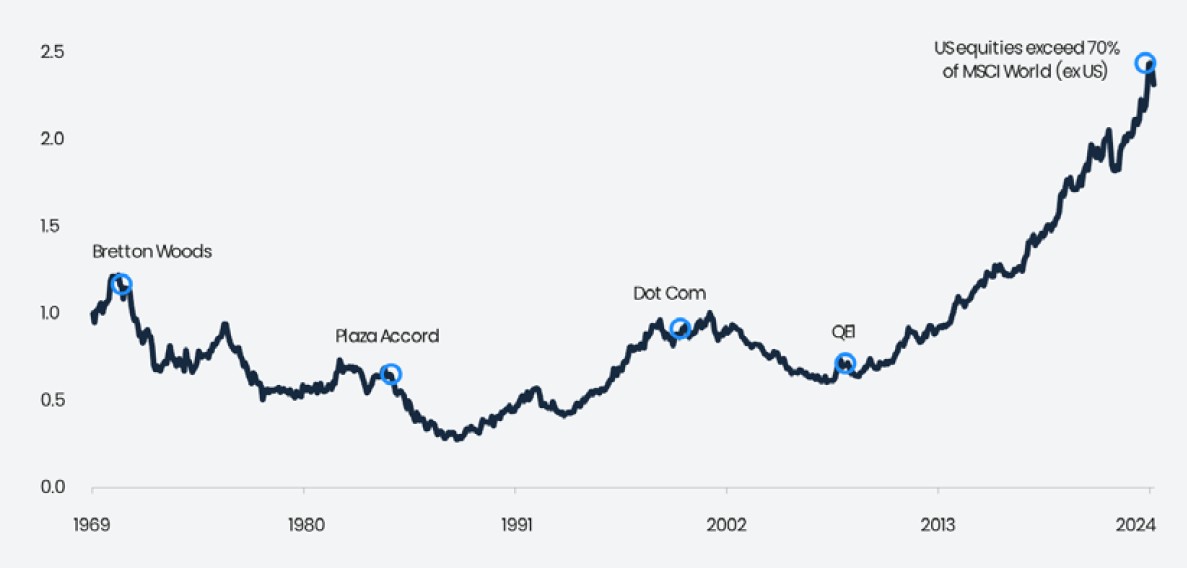

La réaction du marché a été déstabilisante pour les investisseurs et annonce la fin de l’exceptionnalisme américain qui a marqué l’économie mondiale au cours de la dernière décennie.

La fin de l’exceptionnalisme américain?

Les actifs américains n’ont jamais été aussi chers

Source: Bloomberg, MSCI, au 28.02.25

L’indice général S&P 500 a fortement baissé, les «sept magnifiques» valeurs technologiques battant précipitamment en retraite après avoir atteint des sommets pluriannuels. Le dollar américain s’est affaibli, les écarts de crédit se sont creusés par rapport à leurs niveaux historiques et les rendements du Trésor américain ont baissé. Les indicateurs de la volatilité des actions et des obligations ont augmenté, les investisseurs essayant de comprendre la réaction des banques centrales face à l’incertitude croissante sur les fronts de la croissance et de l’inflation.

Ce qui a encore attisé les inquiétudes concernant la croissance, c’est la volonté agressive du gouvernement de réduire les dépenses en diminuant la main-d’oeuvre, notamment par l’intermédiaire du Department of Government Efficiency (DOGE), dont le fer de lance est le milliardaire Elon Musk. Ces mesures interviennent alors même que le taux de chômage augmente dans l’ensemble de l’économie.

Ce n’est un secret pour personne que les fortes dépenses fiscales de l’administration précédente ont été l’une des raisons de la résistance de l’économie malgré des taux d’intérêt élevés. Le secrétaire au Trésor, Scott Bessent, a clairement indiqué que l’économie américaine devait réduire sa dépendance à l’égard des dépenses publiques et s’orienter davantage vers l’entreprise privée. Il a déclaré que l’économie était dépendante des dépenses publiques et a qualifié l’ajustement de «période de désintoxication».

«Whatever it takes» 2.0

Alors que les États-Unis s’orientent vers l’austérité budgétaire, un régime différent se dessine en Europe. Le nouveau chancelier allemand Friedrich Merz s’est engagé à augmenter les dépenses budgétaires pour stimuler la croissance et renforcer l’armée du pays, alors que l’on craint que l’alliance de l’après-Seconde Guerre mondiale avec les États-Unis ne se désagrège. Le geste de M. Merz rappelle la célèbre promesse de l’ancien président de la BCE, Mario Draghi, de faire «tout ce qu’il faut» pour défendre l’euro il y a plus de dix ans. Les rendements des obligations allemandes ont bondi à la suite de l’assouplissement des règles strictes de l’Allemagne en matière d’emprunt, ce qui contraste fortement avec les rendements américains.

À mesure que l’Europe et d’autres pays augmenteront leurs emprunts, nous commencerons à assister à une concurrence pour les capitaux sur le marché mondial. Cette évolution incitera les investisseurs à intégrer une prime de terme dans les bons du Trésor américain, ce qui, conjugué à un ralentissement de la croissance, pourrait accentuer la pente de la courbe des rendements aux États-Unis.

Au cours des dernières années, les fortes entrées de capitaux aux États-Unis ont soutenu le dollar, permis au gouvernement d’emprunter à bon compte, aplati la courbe des rendements et augmenté les ratios cours/bénéfice sur les marchés des actions. Nous nous attendons à ce que l’inverse se produise aujourd’hui. Le thème actuel est la rotation des marchés à risque américains vers le reste du monde, où les perspectives de croissance semblent meilleures.

Bien qu’il soit difficile de prédire si la volatilité des politiques changera bientôt, il est important de construire un portefeuille capable de résister au flot incessant des gros titres. Par exemple, personne n’aurait pu prédire que l’Allemagne desserrerait les cordons de sa bourse. C’est pourquoi il est essentiel d’investir dans un portefeuille diversifié et d’assurer une liquidité adéquate dans cet environnement. Nous pensons qu’une bonne stratégie consiste à s’exposer aux poches bon marché du marché tout en conservant un équilibre adéquat dans le portefeuille global.

Dans ce contexte, nous privilégions une position longue en duration sur les bons du Trésor américain, en particulier sur la partie intermédiaire de la courbe, et une position courte sur les obligations souveraines européennes de base. Nous apprécions également l’euro et le yen japonais, tout en étant à découvert sur le dollar américain, car le billet vert semble cher, même après son récent affaiblissement. Le marché mal-aimé des taux EM, qui a été dans le marasme en raison des flux incessants vers les marchés américains, est à nouveau attractif car les rendements réels n’ont jamais été aussi bons depuis 20 ans.