Contrairement aux cryptomonnaies traditionnelles telles que le Bitcoin et l'Ethereum, qui sont souvent critiquées pour la volatilité de leur cours, les stablecoins sont conçus pour conserver une valeur plus stable en étant rattachés à des actifs de réserve tels que le dollar américain ou l'or. Cette stabilité rend les stablecoins de plus en plus attrayants pour les investisseurs quotidiens et les grandes institutions, créant ainsi un pont entre la finance traditionnelle et le monde en pleine évolution des actifs numériques.

L'idée d'une monnaie numérique stable fait écho à la vision exprimée par l'économiste Friedrich Hayek dans son ouvrage de 1976 intitulé «Pour une vraie concurrence des monnaies». Hayek a proposé qu'un marché concurrentiel de monnaies privées, chacune garantie par divers actifs, puisse promouvoir un système monétaire plus stable et plus efficace qu'un système contrôlé par les gouvernements. Si le bitcoin représente une avancée significative vers l'idéal de Hayek d'une monnaie décentralisée et libre de toute autorité centrale, sa volatilité compromet son utilité en tant que moyen d'échange stable.

En revanche, les stablecoins visent à concrétiser la vision de Hayek en fusionnant la stabilité des monnaies traditionnelles avec les capacités de pointe de la technologie blockchain. En offrant une réserve de valeur fiable et un moyen d'échange pratique pour les transactions quotidiennes, les stablecoins répondent aux problèmes de volatilité qui ont été l'une des principales critiques formulées à l'encontre des autres cryptomonnaies. Ce croisement de la finance traditionnelle et de la technologie numérique a non seulement suscité l'intérêt des gouvernements, des entreprises et des utilisateurs individuels, mais a également ouvert la voie à une nouvelle ère d'interaction financière. Alors que les stablecoins continuent d'évoluer et de gagner du terrain, ils sont appelés à jouer un rôle central dans la refonte de la façon dont nous envisageons et utilisons l'argent à l'ère numérique.

L'évolution des stablecoins

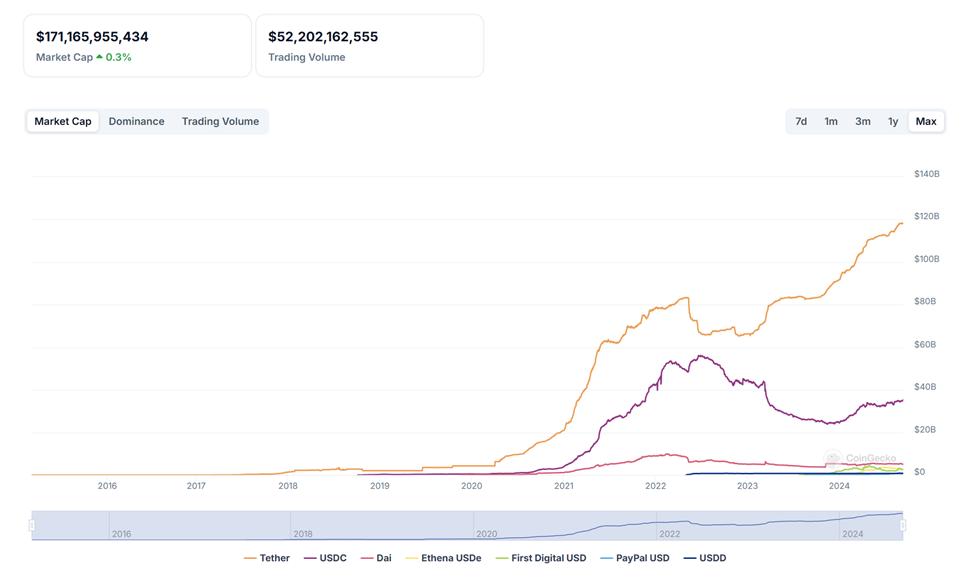

Les mécanismes qui sous-tendent les stablecoins sont divers, reflétant les différentes approches visant à atteindre la stabilité des prix. Le type le plus courant est celui des stablecoins collatéralisés, qui sont adossés à des réserves de monnaie fiduciaire détenues dans une banque. Par exemple, Tether (USDT), le stablecoin le plus répandu, est rattaché au dollar américain et prétend être soutenu par une réserve d'actifs d'une valeur égale au montant d'USDT en circulation. La domination du marché par le Tether, avec une part de 69% de la capitalisation totale du marché de tous les stablecoins selon Forbes, souligne la demande pour une cryptomonnaie stable et indexée sur le dollar.

Principaux stablecoins - Capitalisation boursière au fil du temps

Source: coingecko

Un autre acteur important du marché des stablecoins est USD Coin (USDC). Emis par le Centre consortium, qui comprend des sociétés comme Circle et Coinbase, l'USDC est également rattaché au dollar américain et est entièrement soutenu par des réserves en dollars. Contrairement à Tether, USDC fait l'objet d'audits réguliers par des cabinets comptables indépendants, ce qui constitue un gage de confiance supplémentaire pour les utilisateurs. Cette transparence a fait de l'USDC un choix privilégié pour les investisseurs institutionnels et les entreprises qui cherchent à tirer parti des stablecoins pour les transactions quotidiennes, les paiements transfrontaliers et les applications DeFi (Decentralized Finance est un mouvement visant à créer un écosystème de services financiers open-source, sans permission et transparent qui fonctionne sans autorité centrale), comme le souligne l'augmentation de la capitalisation boursière de l'USDC d'environ 32% depuis septembre 2023.

Le stablecoin algorithmique est une autre approche innovante dans cet espace. Contrairement aux stablecoins garantis par de la monnaie fiduciaire, les stablecoins algorithmiques maintiennent leur ancrage grâce à des algorithmes qui ajustent automatiquement l'offre de jeton en réponse à la demande du marché. TerraUSD (UST), qui était l'une des stablecoins algorithmiques les plus en vue, maintenait son ancrage en incitant les utilisateurs à frapper ou à brûler des jetons en fonction du prix du marché. Bien que TerraUSD n'ait pas réussi à maintenir sa parité, conduisant ainsi à son effondrement en 2022, le concept de stablecoins algorithmiques reste un domaine clé d'intérêt et d'expérimentation au sein de la communauté blockchain. L'échec de TerraUSD a également mis en évidence les risques associés aux modèles algorithmiques, en particulier la façon dont ils réagissent dans des conditions de stress, ce qui a suscité un débat plus rigoureux et une plus grande innovation dans le secteur.

Au-delà de ces exemples, le paysage des stablecoins continue d'évoluer, avec l'introduction d'une série de nouveaux modèles et d'innovations. Les stablecoins hybrides, qui mélangent des éléments des approches collatéralisées et algorithmiques, attirent l'attention pour leur potentiel à équilibrer la décentralisation et la stabilité. Cette exploration des modèles hybrides s'inscrit dans une tendance plus large où les stablecoins multi-collatéralisés, soutenus par une gamme variée d'actifs au lieu d'un seul, sont développés pour répartir les risques et améliorer la résilience face aux fluctuations du marché. En utilisant une variété d'actifs tels que différentes monnaies fiduciaires, matières premières et cryptomonnaies, ces stablecoins visent à minimiser l'impact de la volatilité d'un seul actif, offrant ainsi une plus grande stabilité et réduisant la probabilité de fluctuations importantes de la valeur. Ces innovations répondent aux limites des modèles précédents en offrant une meilleure protection contre les chocs économiques tout en contribuant à la stabilité globale.

Ces évolutions permanentes montrent que le marché des stablecoins est loin d'être statique. Les développeurs et les ingénieurs financiers ne cessent de perfectionner ces actifs numériques afin d'améliorer leur résistance, leur efficacité et leur adoption à plus grande échelle. Au fur et à mesure que les stablecoins gagnent en popularité, leur intégration dans le système financier général devient plus prononcée, marquant leur importance croissante à la fois dans les transactions quotidiennes et dans les applications financières complexes. Cette évolution dynamique souligne la sophistication croissante et le rôle central des stablecoins dans l'écosystème des cryptomonnaies.

Inclusion financière et marchés émergents

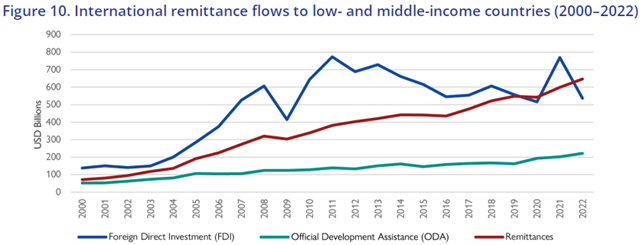

L'inclusion financière, qui consiste à rendre les services financiers abordables et accessibles à tous, reste un défi pressant dans de nombreuses économies émergentes. Selon la Banque mondiale, l'un des principaux obstacles est le coût élevé des services bancaires, dû à une concurrence limitée et à la domination de quelques grandes institutions. En outre, l'évolution des réglementations relatives aux transactions transfrontalières (cross-border) a rendu plus difficile pour les banques le maintien de partenariats en matière de services de transfert de fonds. Comme l'indique la Banque des règlements internationaux (BRI), le nombre de banques correspondantes a chuté de 25% entre 2011 et 2020, réduisant encore l'accès au système financier mondial. Cela a entraîné une augmentation des coûts et des frictions dans les paiements transfrontaliers, constituant un problème crucial, car les envois de fonds jouent souvent un rôle plus important dans ces économies que l'aide au développement.

Face à ces obstacles, de nombreux particuliers et entreprises sont à la recherche d'alternatives. Les stablecoins offrent une solution prometteuse en offrant un moyen plus efficace, plus rentable et plus stable de transférer de l'argent, ainsi ils peuvent contribuer à combler le vide laissé par les systèmes bancaires traditionnels. Ce faisant, elles ouvrent la voie à une plus grande inclusion financière, à un accès plus large aux services essentiels et à un potentiel de croissance économique et de stabilité dans les marchés émergents.

Source: World immigration report

Les monnaies numériques de banque centrale (CDBC)

Si les stablecoins privés ont mené la charge dans la révolution des monnaies numériques, les banques centrales du monde entier ne restent pas inactives. L'essor des stablecoins a incité de nombreuses banques centrales à envisager le développement de monnaies numériques de banque centrale (CBDC), qui représentent une forme numérique de la monnaie souveraine d'un pays. Contrairement aux stablecoins privés, qui sont généralement émis par des entreprises ou des organisations décentralisées, les CBDC seraient émises directement par les banques centrales, ce qui leur donnerait le soutien et la crédibilité du gouvernement, tout comme leur monnaie fiduciaire respective. Cela a des implications importantes pour le système financier mondial, car les CBDC pourraient modifier fondamentalement la façon dont l'argent est émis, transféré et géré.

La Chine a été la plus proactive à cet égard, avec son yuan numérique, connu sous le nom de e-CNY, déjà à des stades avancés de développement et de test. La Banque populaire de Chine (PBOC) a mené des essais approfondis dans plusieurs villes, et des millions de yuans en monnaie numérique ont été distribués aux citoyens et aux entreprises. Le yuan numérique est conçu pour fonctionner de manière transparente avec l'infrastructure financière existante, tout en permettant des transactions directes de pair à pair sans intermédiaire. Cela pourrait réduire considérablement les coûts de transaction et accroître l'efficacité des paiements, en particulier dans un pays comme la Chine, où les paiements mobiles sont déjà profondément intégrés dans la vie quotidienne.

Les implications du yuan numérique dépassent les frontières de la Chine. S'il est largement adopté, le yuan électronique pourrait remettre en cause la domination du dollar américain dans le commerce et la finance internationaux, en particulier dans les régions où la Chine a des liens économiques étroits, comme l'Afrique et l'Asie du Sud-Est. Le yuan numérique pourrait également permettre aux pays de contourner le système SWIFT, actuellement dominé par les Etats-Unis, réduisant ainsi leur exposition aux sanctions financières américaines. Cette dimension géopolitique des CBDC ajoute un niveau de complexité supplémentaire à leur développement et à leur adoption, car elles pourraient devenir des outils d'influence économique aux mains des Etats.

En Europe, la Banque centrale européenne (BCE) étudie également la possibilité d'émettre un euro numérique. La BCE a lancé une phase d'investigation de deux ans pour évaluer la faisabilité et les implications d'un euro numérique, qui serait conçu pour compléter, et non remplacer, l'argent liquide existant. L'euro numérique vise à fournir un moyen de paiement sûr et efficace au sein de la zone euro, en particulier dans une économie numérique de plus en plus axée sur le commerce en ligne et les paiements mobiles. La BCE étudie également la manière dont l'euro numérique pourrait renforcer l'inclusion financière, en facilitant l'accès aux paiements numériques pour les citoyens qui n'ont pas de compte bancaire.

Les Etats-Unis, quant à eux, adoptent une approche plus prudente. La Réserve fédérale a publié plusieurs documents de travail explorant les avantages et les risques d'un dollar numérique, mais ne s'est pas encore engagée à en émettre un. Les principales préoccupations concernent l'impact sur le système bancaire, car un dollar numérique pourrait potentiellement réduire la demande de dépôts bancaires, qui constituent une source de financement essentielle pour les banques commerciales. A l'approche des élections, les opinions divergent entre les deux candidats, Trump promettant de ne jamais autoriser la création d'une telle monnaie, alors que l'ex-candidat Biden croyait fermement aux avantages d'une CBDC américaine.

Cependant, les CBDC soulèvent également des inquiétudes en matière de protection de la vie privée et de surveillance, car les gouvernements pourraient théoriquement suivre chaque transaction effectuée avec une monnaie numérique. En outre, la mise en œuvre des CBDC pourrait perturber les systèmes bancaires traditionnels, en réduisant potentiellement la demande de dépôts dans les banques commerciales et en modifiant le mode de fonctionnement des institutions financières. Ce changement pourrait entraîner des conséquences économiques plus larges, telles que des modifications de la disponibilité du crédit et des taux d'intérêt, d'où la nécessité d'examiner attentivement la manière dont ces monnaies numériques s'intègrent dans le paysage financier existant.