La Chine ne connaît pas la déflation. Mais elle pourrait devenir réalité avec l’éclatement de la bulle immobilière. Comme au Japon il y a 30 ans.

Le taux d'inflation en Chine passe sous la barre du zéro il y a dix jours, et voilà que les marchés agitent le spectre de la déflation.

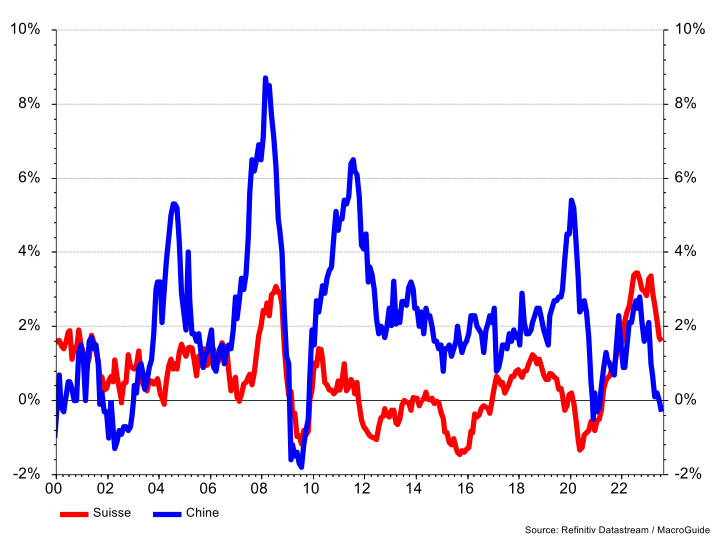

Aussi fréquente que soit l'association entre inflation négative et déflation, elle n'en reste pas moins erronée. S'il suffisait que l'indice des prix évolue dans le rouge, la Suisse aurait connu la déflation entre octobre 2011 et décembre 2016, attendu que pendant cette période, l'inflation a été négative, exception faite de quelques mois en 2014 où elle s'est hissée tout juste au-dessus de la barre du zéro. Or durant toutes ces années, je n'ai pas le souvenir d'avoir entendu de cris à la déflation en Suisse. Tout au plus, le BAK - groupe d'études économiques à Bâle - a utilisé en 2015 ce terme tant redouté pour tout de suite le relativiser en disant que la déflation n'était pas problématique.

L'inflation négative est une condition nécessaire mais pas suffisante pour qu'une économie entre en déflation. Pour qu'elle devienne réalité, il faut également qu'il y ait chute de l'activité. Ce n'était pas le cas en Suisse à 10 ans, et ce n'est pas le propre de la Chine aujourd'hui. Certes, le boom post-pandémie se fait attendre, les exportations enregistrent une forte baisse et la bulle de l’immobilier pèse sur la croissance, après l’avoir porté à bout de bras. Mais la croissance du PIB en Chine gravite autour de 6%, ce qui écarte, pour l’instant, le danger d’inflation.

Il se trouve même quelques économistes en herbe pour décréter qu’une inflation négative est une bonne nouvelle pour les consommateurs, en ce qu’elle est synonyme de pouvoir d’achat accru. Oui mais… non. Lorsque les prix baissent durablement, nos attentes à ce que le phénomène perdure sont renforcées: nous louchons sur le nouvel ordinateur portable ou une voiture électrique? Oui… mais attends quelques mois, et tu verras, les prix vont baisser, nous souffle notre petite voix. Et, quelques mois plus tard, le message reste le même, et finit par devenir pernicieux: ce jour-là, nos achats ont cessé d’être prioritaires et nous nous sommes tournés vers d’autres envies, toutes aussi aléatoires.

Il ne faut donc pas que l'inflation s'installe durablement dans les chiffres rouges, peine à ce que la chute de la consommation en particulier, et de l’activité en général deviennent réalité. C’est en cela que la déflation est le pire des maux économiques: une baisse durable de l’indice des prix à la consommation entraîne des changements d’habitude des consommateurs et des entreprises – pour qui inflation négative signifie hausse du coût réel du capital – qui provoquent une chute durable de l’activité. Le Japon en a fait les frais après l’éclatement de la bulle immobilière au début des années 90 et peine, aujourd’hui encore, à sortir de la déflation.

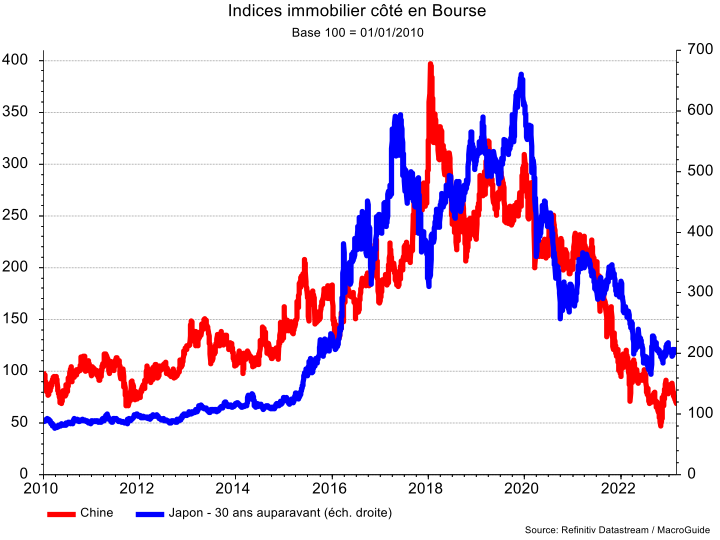

Se pourrait-il que la Chine connaisse le même sort que le Japon? Il y a assurément des similitudes troublantes dans l’évolution économique de ces deux pays.

Nous sommes dans la deuxième moitié des années 80. Le pays connaît un boom fantastique de la croissance. Le Japon de l’époque, c’est la Chine d’aujourd’hui : un pays porté par les exportations et une main d’œuvre bon marché, comparée aux pays occidentaux. La formidable croissance économique alimente une embellie sur les marchés financiers. La Bourse caracole de sommet en sommet, aidée en-cela par une flambée du prix de l’immobilier. Rapidement, celle-ci va se transformer en bulle spéculative qui va en alimenter une autre: celle de la Bourse! Par un mécanisme aussi simple qu’explosif: la perspective de gains faramineux à la Bourse incite les ménages nippons à hypothéquer leur bien immobilier auprès des banques commerciales, afin d’obtenir des prêts d’argent qui vont être investis … à la Bourse. Dès lors, ce sont des achats à crédit qui dopent cette dernière. Le pompon pour cette stratégie ultra-risquée? Les investissements à crédit sur la Bourse sont effectués principalement par des fonds de placement en warrants: il s’agit là de produits dérivés qui permettent d’investir avec un levier considérable et de doubler son capital en quelques semaines, voire quelques jours, mais aussi de tout perdre dans le même laps de temps!

Face à ces bulles financières qui s’auto-alimentent, la Banque centrale du Japon laisse faire: normal, elle cherche des traces d’inflation dans le panier de la ménagère et n’en voit aucune. Les bulles spéculatives ont une caractéristique commune: durant la phase qui précède leur éclatement, elles connaissent un engouement généralisé qui se traduit par une ascension exponentielle des cotations boursières. De 1988 et décembre 1989, l’indice de la Bourse nippone va pratiquement doubler, passant de 22’000 à près de 40'000. Les deux bulles éclatent sous leur propre poids et les ménages qui avaient emprunté pour investir à la Bourse avec ces fonds ultra-risqués perdent l’intégralité de leur capital.

Les crédits que les ménages ont sollicité auprès des banques, eux, restent bien présents, et deviennent très rapidement des «crédits non-performants» (non-performing loans) une manière élégante pour les pourvoyeurs de crédits de dénommer des prêts qui ne seront jamais remboursés.

Face à cette débâcle du crédit, qu’a fait la banque centrale? Elle a baissé les taux d’intérêt, évidemment. Jusqu’à leur plancher de zéro (ZIRP pour Zero Interest Rate Policy ) et même en-dessous (NIRP pour Negative Interest Rate Policy). Cet assouplissement massif de la politique va-t-il avoir l’effet escompté, à savoir d’inciter les banques commerciales à octroyer de nouveaux crédits aux ménages et aux entreprises? Absolument pas! Et pour cause: depuis l’éclatement de la bulle immobilière, les bilans des banques commerciales japonaises regorgent de «crédits non performants» et celles-ci n’ont guère envie de charger davantage la barque.

L’exemple du Japon nous fournit la plus belle illustration de la déconnection absolue entre la politique des banques centrales et l’économie réelle. Que ce soit dans leur forme conventionnelle (baisse des taux d’intérêt) ou non-conventionnelle (augmentation de la masse monétaire par des achats d’actifs financiers), le passage de témoin entre politique monétaire et économie réelle passe par les crédits des banques commerciales. Si elles se refusent de les augmenter en profitant des marges d’intérêt plus marquées grâce à la manne des banques centrales, rien ne pourra les y obliger, à moins de les nationaliser. Et encore… l’octroi de crédits hypothécaires par des banques publiques ne règle pas le problème. Comme le montre l’exemple chinois.

Les banques d’Etat qui octroient des crédits à tout va ne sont pas synonymes de réussite: l’exemple de la Chine le montre bien. Jusqu’en 2018, le pays du milieu a été porté par un boom de la construction sans précédent. Aujourd’hui, les surcapacités dans l’immobilier en Chine sont manifestes et les indices de l’immobilier côtés en Bourse ont pris le même chemin que leurs pairs au Japon il y a 30 ans.

Résultat de cet excès d’offre de biens immobiliers par rapport à la demande, le taux de vacances atteint des records. Pour faire dans la litote, disons que les statistiques officielles en Chine manquent parfois de précision. Il en va ainsi des chiffres du PIB - toujours vissés à 6% - du pourcentage des crédits dans les banques qui sont «non-performants» et.. du taux de vacance dans l’immobilier. Il n’y plus de statistiques officielles pour ce dernier, mais on peut l’estimer à environ 7% pour les villes de premier plan comme Pékin ou Shanghai, et 12% pour les autres. Pour ce qui est des crédits en souffrance, le chiffre officiel est de 1,6%: au vu des difficultés financières qu’éprouvent certains gros groupes immobiliers chinois, ce chiffre est probablement dans le bas d’une fourchette qui reste à définir.

Comme au Japon dans les années 90, les crédits non-performants sont légion et ce n’est pas pour rien que les banques qui sont les plus concernées par des octrois trop généreux de crédits sont des banques d’Etat désignées comme «banques zombies».

J’ai été pour la première fois en Chine en 1993: c’est à cette occasion que j’ai entendu parler d’un possible atterrissage en catastrophe (hard landing). Jusqu’ici, les autorités ont toujours réussi à l’éviter, par moult plans de relance et encouragements au crédit. Aujourd’hui, les caisses de l’Etat sont vides – pandémie oblige – et la politique de l’argent facile pour accéder au crédit est révolue. L’heure de faire les comptes économiques d’une bulle immobilière qui a déjà éclaté a sans doute sonné.