Economie

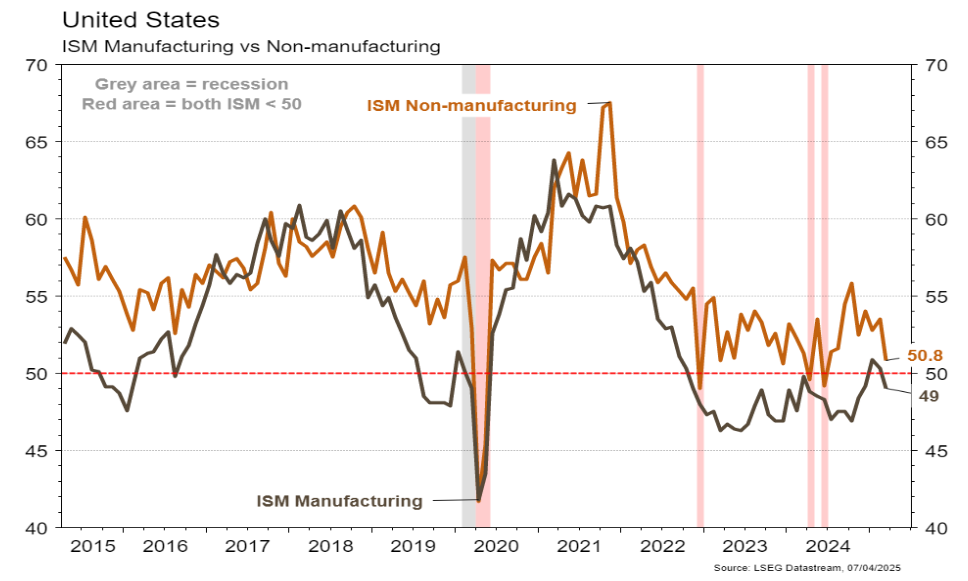

Sur fond de début de guerre commerciale potentiellement disruptive, les statistiques publiées aux Etats-Unis n’ont pas vraiment rassuré. Les ISM manufacturier et des services déçoivent en mars en reculant respectivement de 50,3 à 49 (vs 49,5 est.) et de 53,5 à 50,8 (vs 52,9 est.), mais pour l’heure, le marché de l’emploi résiste. Ainsi, l’économie américaine a créé 228’000 emplois en mars, plus que les 140’000 attendus. Dans la zone euro, la croissance des prix en mars est conforme aux attentes (+0,6% m/m) et poursuit son ralentissement (de +2,3% a/a à +2,2% a/a), plus rapide sur l’inflation sous-jacente (de +2,6% a/a à +2,4% a/a vs +2,5% est.). Enfin, en Chine, les PMI de Caixin progressent plus qu’escompté: la manufacturier passe de 50,8 à 51,2 (vs 50,6 est.) et celui des services de 51,4 à 51,9 (vs 51,5 est.).

Limites planétaires

Selon une nouvelle étude de l’Institut de Potsdam pour la recherche sur le climat (PIK), le réchauffement au cours de ce millénaire pourrait dépasser les estimations précédentes. Cette étude est la première à faire des projections sur les 1'000 prochaines années en tenant compte des rétroactions du cycle du carbone actuellement établies, y compris le méthane: l’analyse montre, alors, que l’objectif de l’Accord de Paris (réchauffement <2°C) n’est possible que dans des scénarios d’émissions très faibles et si la sensibilité du climat est inférieure aux estimations actuelles.

Obligations

Aux US, suite aux droits de douane annoncés par Trump, le UST 10Y perdait 26pb sur la semaine, et le marché prévoyait en fin de semaine 4 baisses de taux de la Fed cette année (contre 3 lundi dernier). En Europe, les anticipations sont passées à 3 baisses vendredi contre 2,3 lundi dernier, avec le Bund 10Y perdant 15pb. Côté crédit, le HY a connu de forts mouvements: spreads US écartés de 92pb, pendant que les spreads européens s’écartaient de 56pb, tandis que les spreads IG se sont écartés de 21pb dans les deux devises.

Sentiment des traders

Bourse

Sauve qui peut sur les marchés actions ce matin en baisse entre 4% et 6%, avec un Donald Trump qui enfonce le clou sur les tarifs et aucune négociation en vue jusqu’à maintenant. Dans ce contexte, les premiers résultats trimestriels des banques US dès vendredi et la publication des CPI et PPI aux US ou encore les ventes de détail en zone euro, risquent fort de passer inaperçus.

Devises

L’aversion au risque est à son paroxysme ce lundi. Le franc et le yen en tant que valeurs refuges sont en forte hausse contre les devises principales: €/CHF 0,9344, $/JPY 145,38. La livre chute rapidement à £/CHF 1,0930 et £/$ 1,2910. Le dollar commence la semaine en forte baisse à €/$ 1,1023 et $/CHF 0,8460. L’or reste demandé à 3'026$/oz. Nos fourchettes sont: €/$ 1,0882-1,1144, $/CHF 0,8375-0,8626, €/CHF 0,9206-0,9510, £/$ 1,2768-1,3050. XAU/USD 2'971-3'167.

Marchés

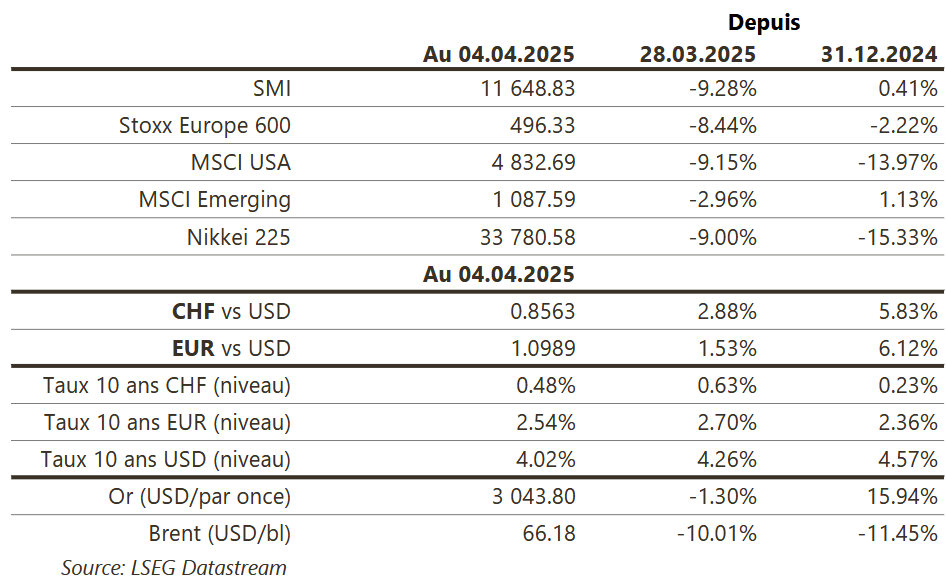

Les annonces des droits de douane américains et les premières mesures de rétorsion chinoises font chuter le prix des actifs risqués: les actions s’effondrent au niveau global (US: -9,1%; Europe: -8,4%; émergents: -3,0%). Les taux souverains à 10 ans baissent fortement (dollar: -26pb; euro & franc: -15pb). L’indice dollar se déprécie de 1%. L’or, malgré un environnement très favorable, est utilisé souvent pour sa liquidité en période de tension et recule de 1,3%. À suivre cette semaine: «minutes» de la Fed, indices des prix à la consommation et à la production et confiance des ménages (Univ. du Michigan) aux Etats-Unis; confiance des investisseurs Sentix et ventes de détail dans la zone euro; réserves de change et indices des prix à la consommation et à la production en Chine.

Marché suisse

A suivre cette semaine: réserves de devises à fin mars (BNS), statistiques des poursuites et faillites 2024 (OFS), statistiques passagers mars (Flughafen Zürich) et climat de consommation (Seco).Les sociétés suivantes publieront des résultats ou chiffres d’affaires: Romande Energie, Alpine Select, Repower, Givaudan, Comet, Addex, Barry Callebaut, DocMorris, Relief, Bossard et BC de Lucerne.

Actions

AMAZON (Core Holdings) s’apprête à franchir une étape importante dans son projet «Kuiper», destiné à rivaliser avec Starlink de SpaceX, en procédant au lancement de ses premiers satellites de communication. Un total de 27 satellites devrait être mis en orbite le 9 avril. Ce lancement marque le début d’un long parcours pour rattraper Starlink, qui dispose déjà d’une constellation de 7’000 satellites et d’une base de plus de 4,5 millions d’utilisateurs à travers le monde.

APPLE (Core Holdings) n’a pas été épargné par l’administration Trump sur les tarifs, malgré une relocalisation progressive de sa chaîne d’approvisionnement hors de Chine — mais avec des investissements encore relativement modestes aux Etats-Unis. Dans le même esprit, le marché anticipe l’instauration de tarifs ciblés sur l’industrie des semi-conducteurs, en dépit des annonces d’investissements massifs de la part de groupes comme TSMC (Asie Satellites) ou Samsung, ou encore de leur alignement sur les exigences américaines vis-à-vis de la Chine. Une évolution à suivre selon les négociations et/ou les nouveaux engagements.

ARYZTA (Entrée en Convictions Suisses): le management a entamé avec succès une restructuration qui repositionne le groupe sur son cœur d’activité avec à la clé une amélioration des marges et un désendettement au pas de charge. Le groupe devrait pouvoir verser son premier dividende depuis 2017 et se traite à une décote de 15-20%.

Graphique du jour

Performance