Un contexte mondial délicat signifie que les obligations des marchés émergents resteront volatiles.

À court terme, les craintes de récession mondiale risquent d’entraîner des mouvements baissiers excessifs, créant ainsi des opportunités pour les investisseurs. À plus long terme, la conjonction de signes plus clairs de stabilisation de l’économie chinoise, de l’absence de récession mondiale et de rendements obligataires très bas dans les pays développés devrait finir par soutenir la classe d’actifs.

En 2019, les obligations des marchés émergents (ME) ont produit de solides performances mais ont traversé des turbulences. Les périodes de performances satisfaisantes ont été ponctuées d’importants mouvements baissiers, sur fond d’inquiétudes quant à la santé de l’économie mondiale et aux tensions commerciales entre la Chine et les États-Unis.

Une résolution rapide de l’impasse entre les deux superpuissances est un scénario peu probable dans l’immédiat. L’administration américaine a reporté à décembre l’entrée en vigueur de sa prochaine série de droits de douane, mais l’échec des négociations à venir entraînerait certainement de nouvelles sanctions.

Si l’imposition de barrières non tarifaires afin de perturber les chaînes d’approvisionnement de la Chine ouvrirait un important nouveau front dans la guerre commerciale, les droits de douane ont eu moins d’impact qu’on ne le pense généralement. En effet, la part de marché de la Chine dans le commerce mondial n’a pas changé.

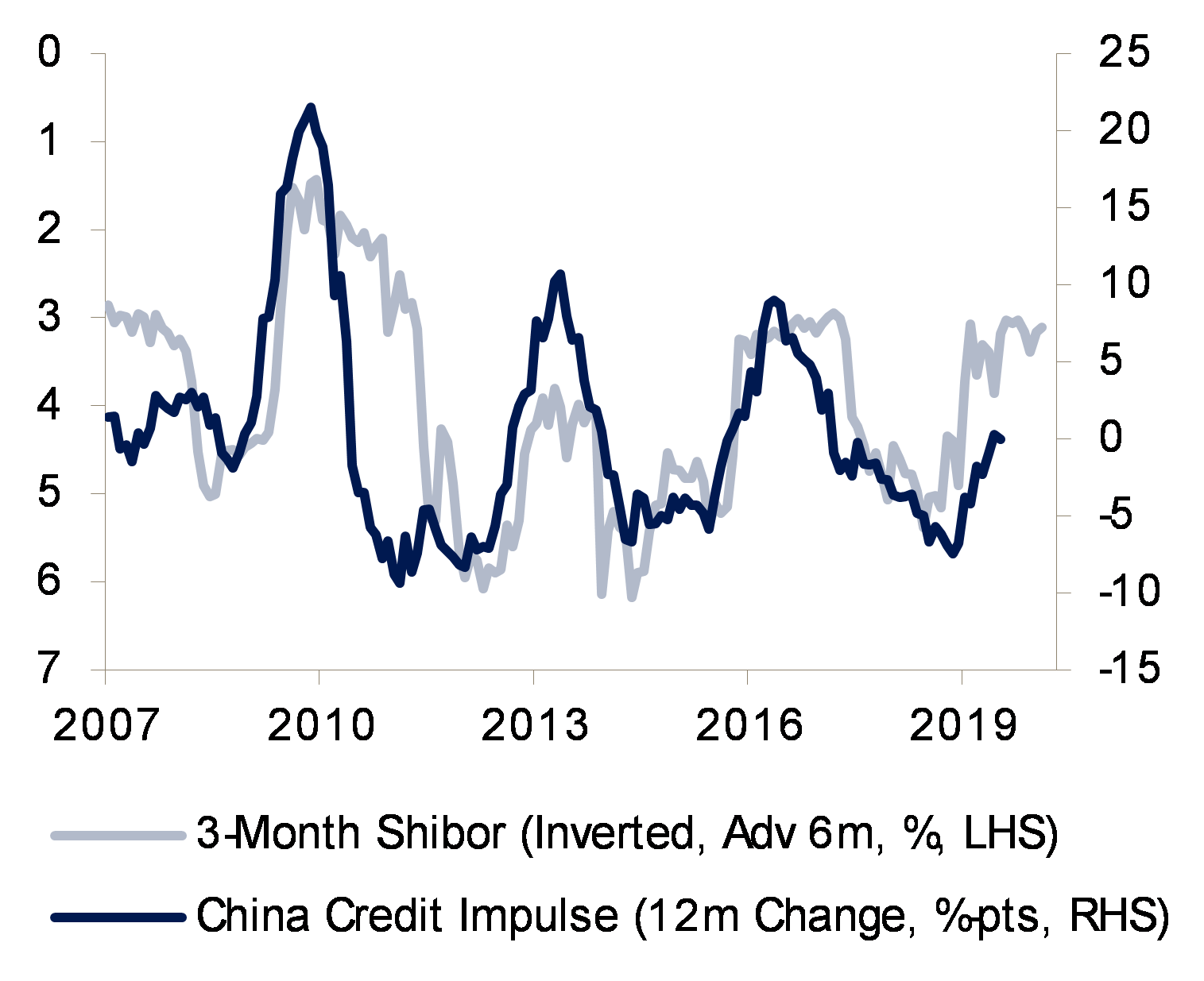

En fait, le net ralentissement de l'économie chinoise au premier semestre s’explique plutôt par l’effet retardé du durcissement des conditions de crédit amorcé en 2017.

En tant que telle, l’impulsion de crédit de la Chine est un important moteur d’une économie très endettée et la baisse des taux d’intérêt laisse présager une poursuite de l’accélération jusqu’à la fin de l’année. Une augmentation des emprunts des collectivités locales devrait soutenir les projets d’investissement public et permettre au secteur privé de reprendre confiance. Des signes plus clairs de stabilisation à l’automne atténueraient les craintes d’atterrissage brutal, tandis que les indicateurs manufacturiers influencent fortement le prix des actifs des ME.

Notre scénario pour l’économie mondiale, à savoir l’absence de récession et le maintien de rendements obligataires à des niveaux très bas, offrirait in fine un contexte favorable aux actifs des ME. Toutefois, l’incertitude quant aux perspectives économiques fait que les marchés resteront vulnérables aux épisodes d’aversion au risque.

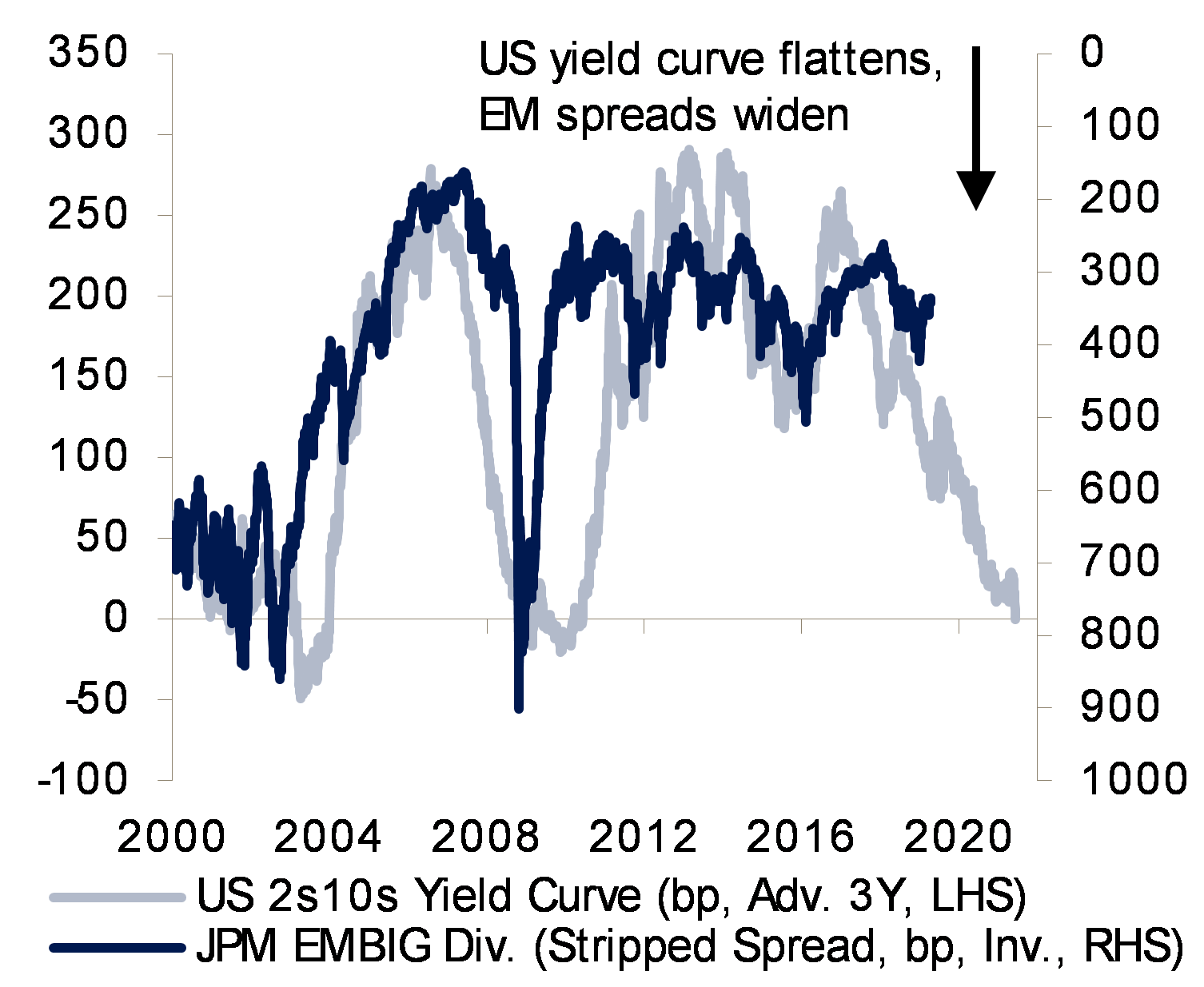

Ainsi, les taux de rendement ultra faibles qui prévalent sur les marchés développés et les courbes de rendement extrêmement plates ou inversées illustrent les craintes des investisseurs quant au préjudice qu’une guerre commerciale pourrait porter à l’économie mondiale. L’inversion de la courbe des taux n’est pas synonyme d’effondrement à venir des prix des actifs des ME : Elle laisse toutefois présager que la réaction à des nouvelles négatives pourrait être exagérée.

Ce contexte mondial difficile nécessitera de faire preuve de prudence. À court terme, le segment des obligations en devises fortes de qualité investment grade continuera probablement de bénéficier des flux vers les valeurs relativement sûres au sein de la classe d’actifs. Toutefois, les valorisations des titres à haut rendement sont désormais attrayantes et le segment devrait générer des bonnes performances si, comme nous le prévoyons, l’économie mondiale montre des signes plus clairs de stabilisation.

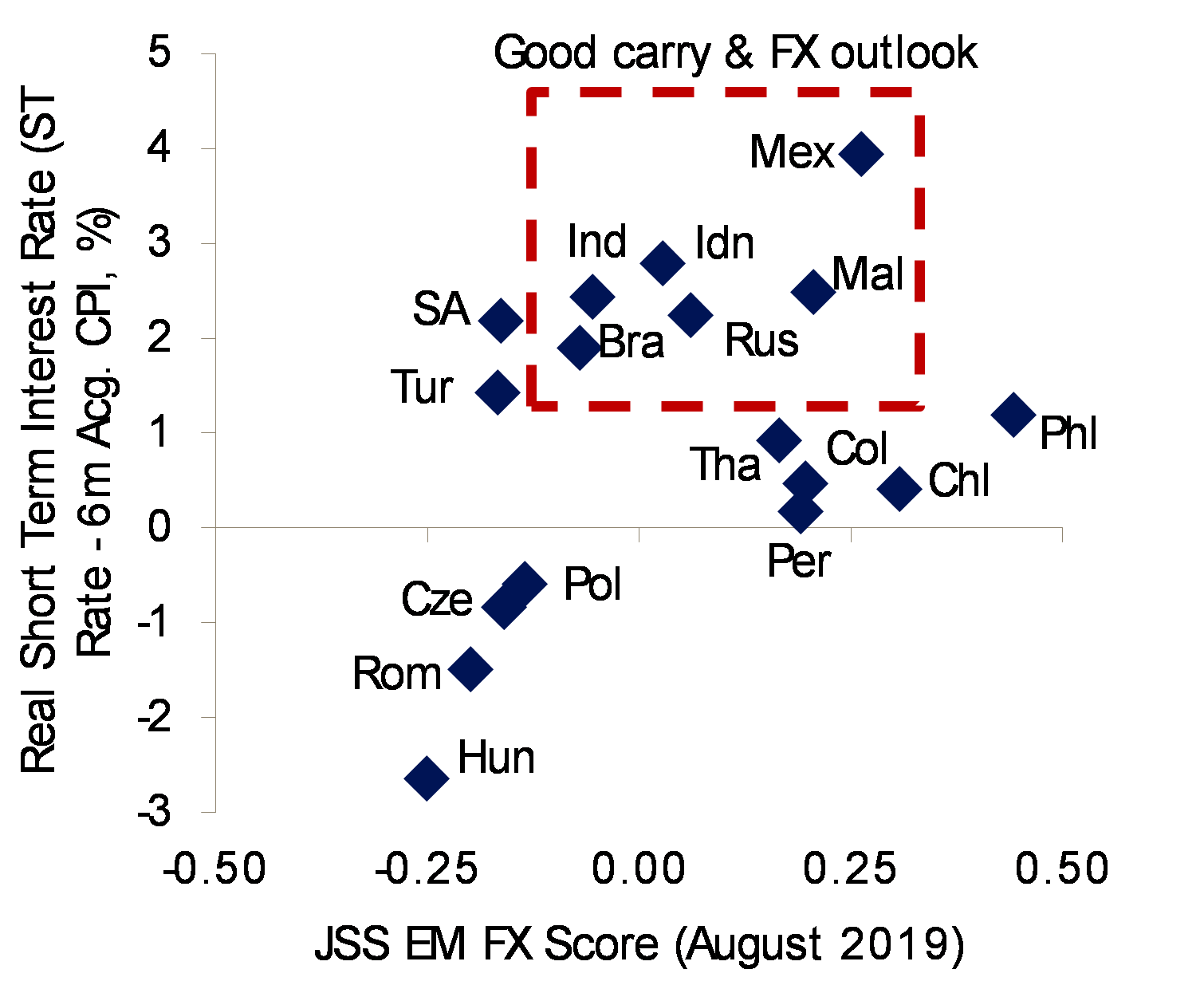

La solidité des fondamentaux sera particulièrement importante sur le segment des emprunts d’État en monnaie locale. Les obligations souveraines d’Europe centrale et orientale devraient offrir une relative sécurité lors des périodes de tensions sur les marchés. Nous gardons une préférence pour les obligations souveraines soutenues par des taux d’intérêt réels à court terme élevés et une dynamique de change favorable. Malgré leur beau parcours depuis le début de l’année, le Mexique et la Russie restent attrayants, au même titre que d’autres grands pays émergents comme le Brésil, l’Inde et l’Indonésie.