Les opérateurs devraient redoubler de prudence alors que l’idée d’un soft-landing fait désormais consensus.

La fin de l'année 2023 se profile rapidement, apportant avec elle son lot d'incertitudes. Cette année a réservé bien des surprises, avec des économies occidentales qui ont évité la récession, la Chine ne connaissant pas de rebond économique significatif, une guerre en Ukraine qui perdure, et des tensions croissantes au Moyen-Orient.

La principale préoccupation des marchés est le pessimisme initial entourant les économies occidentales en début d'année. L'absence de récession, ou du moins de pertes d'emplois majeures, a permis aux principaux indices boursiers de poursuivre leur rebond entamé en octobre 2022.

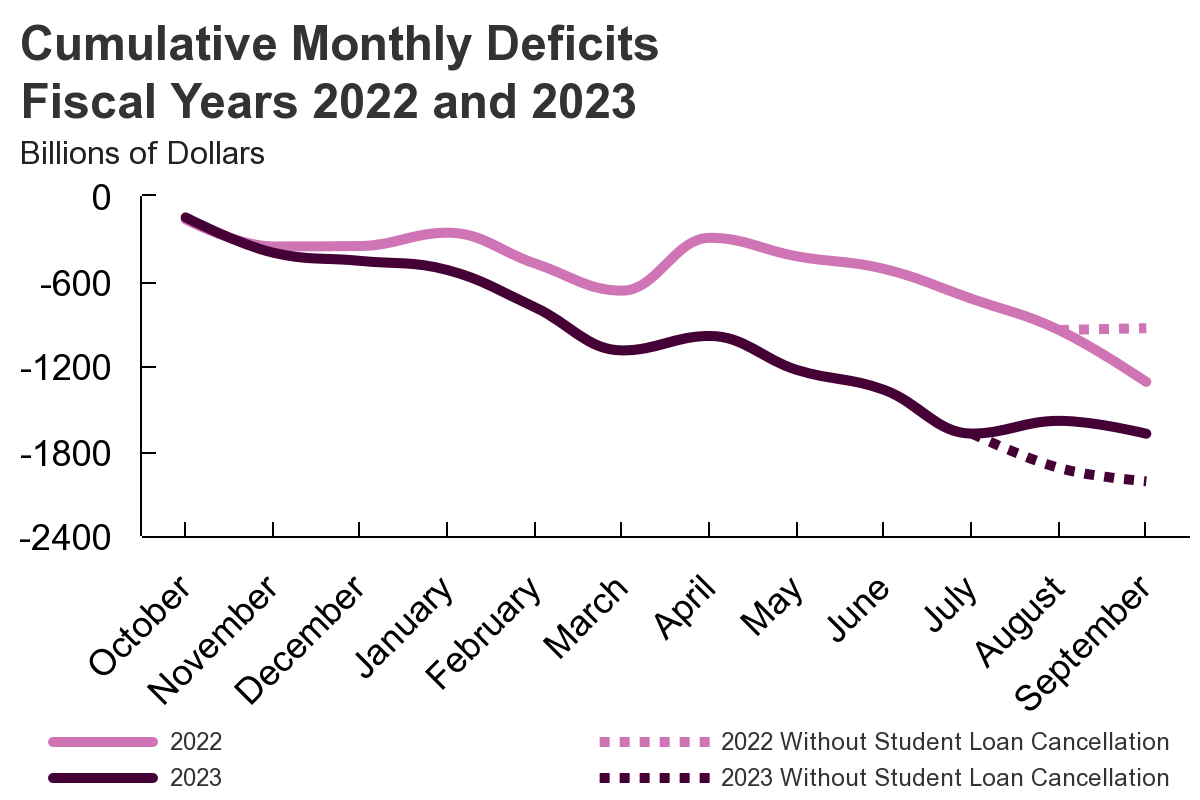

L'une des principales raisons de cette résilience inattendue des économies occidentales réside dans l'expansion notable et surprenante du déficit public aux États-Unis. Le déficit public américain s'est creusé, atteignant environ 1700 milliards de dollars à la fin de l'exercice fiscal 2023, soit 300 milliards de dollars de plus que prévu en début d'année. Cela représente un déficit public équivalant à 6% du PIB, presque le double du niveau antérieur à la pandémie, malgré une inflation persistante et le plein-emploi.

L'augmentation du déficit public a atténué l'impact négatif des politiques monétaires sur l'économie. Le Trésor américain a travaillé de concert pour financer ce déficit avec le moins d’impact possible sur la liquidité. Washington a financé ce déficit en émettant énormément de Treasuries à court terme, réduisant ainsi l'excès de liquidités détenues par les institutions financières à la Fed. Cette stratégie a permis de limiter la pression sur les taux des Treasuries à long terme au premier semestre.

Néanmoins, cette expansion du déficit n’est pas durable. Le déficit américain va vraisemblablement devoir diminuer l’année prochaine face à une opposition républicaine de plus en plus hostile au déficit.

La Congrès doit trouver un accord de financement pour la nouvelle année fiscale d’ici le 17 novembre, sous risque d’un shutdown. De plus, le Trésor devrait augmenter d’en moyenne 23% ses émissions de Treasuries sur l’ensemble de la courbe des taux en 2024.

Cette résilience du marché boursier a repoussé les attentes de récession, ce qui n’a rien de surprenant étant donné que le prix a tendance à dicter le narratif. La probabilité d’une récession au cours des douze prochains mois est passée de 61% en début d’année à moins de 50% à la fin du troisième trimestre selon une enquête trimestrielle menée par le Wall Street Journal.

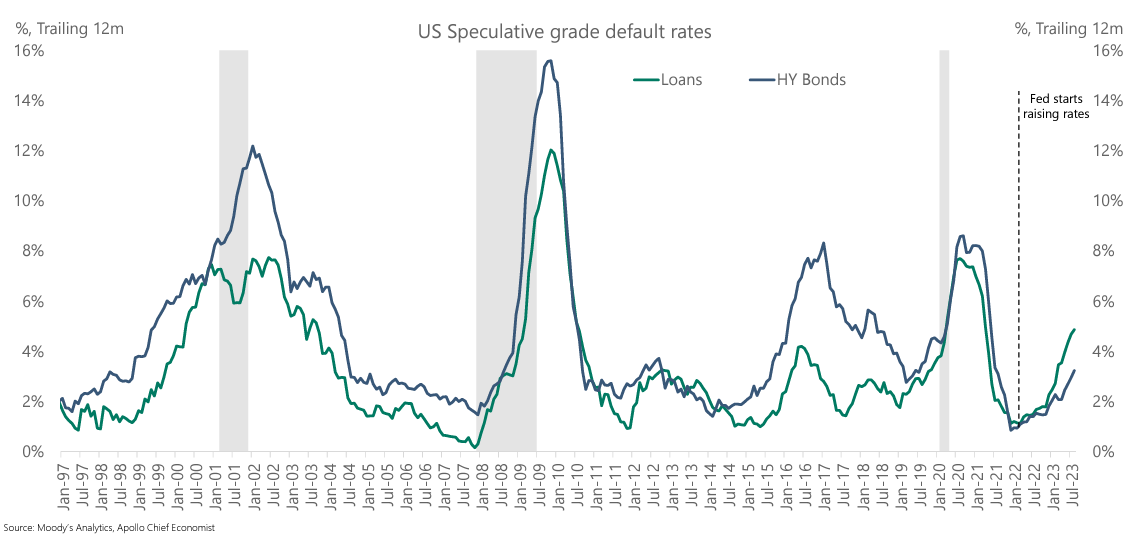

Les opérateurs aussi ont amélioré leurs anticipations économiques comme en témoigne l’écart de taux entre les obligations mal cotées et les Treasuries qui a reculé d’environ 3 points de pourcentage à 9,7%, malgré un pourcentage de défaut en forte hausse (graphique ci-dessous) et des faillites d’entreprises au plus haut depuis 2011 (en excluant 2020) aux Etats-Unis.

Petit à petit, le marché a abandonné ses anticipations de hard-landing (récession) cette année, ce qui augmente paradoxalement les chances que ce scénario se réalise. En effet, la courbe des taux s’est pentifiée grâce à la résilience économique, avec une hausse importante des taux longs au cours de l’été qui durcit les conditions financières.

Cet optimisme des marchés a comprimé la prime de risque à son plus bas niveau en 21 ans. Les marchés ont donc peu de marges d’erreur. Une mauvaise nouvelle pourrait rapidement pousser les investisseurs à privilégier les obligations au détriment des actions.

L’écart entre les prévisions de profit et le rendement des Treasuries à 10 ans est tombé à son plus bas niveau en 20 ans à 0%, contre une moyenne d’environ 3% depuis 2010 (et contre 6% en période de crise). Pour une amélioration de la prime de risque jusqu’au niveau moyen de 3%, le S&P 500 devrait corriger jusqu’à 3000 points, soit environ 30% plus bas que son niveau actuel (si les anticipations de profits restent inchangées).

Les prochains chiffres sur l’emploi pourraient toutefois être décisifs pour provoquer un changement majeur des anticipations des opérateurs. Bien que des signes de fragilité sur le marché de l'emploi se manifestent (hausse des licenciements, hausse des emplois à temps partiels pour raison économique, baisse du nombre d’offres d’emploi comparé au nombre de chômeurs), il n'y a pas encore de signes de détresse (les inscriptions hebdomadaires à l’allocation chômage et le taux de chômage restent proches de niveaux extrêmement bas).

Une remontée du taux de chômage au-delà de 4% changerait la donne, puisque cela suggérerait que l’économie américaine est tombée en récession (selon la règle de Sahm), ce qui pourrait pousser les opérateurs à changer leurs optimistes prévisions.