La patience reste de mise suite aux divergences de vue entre actions et obligations. Nous maintenons notre approche équilibrée en termes de risques tout en restant sélectifs.

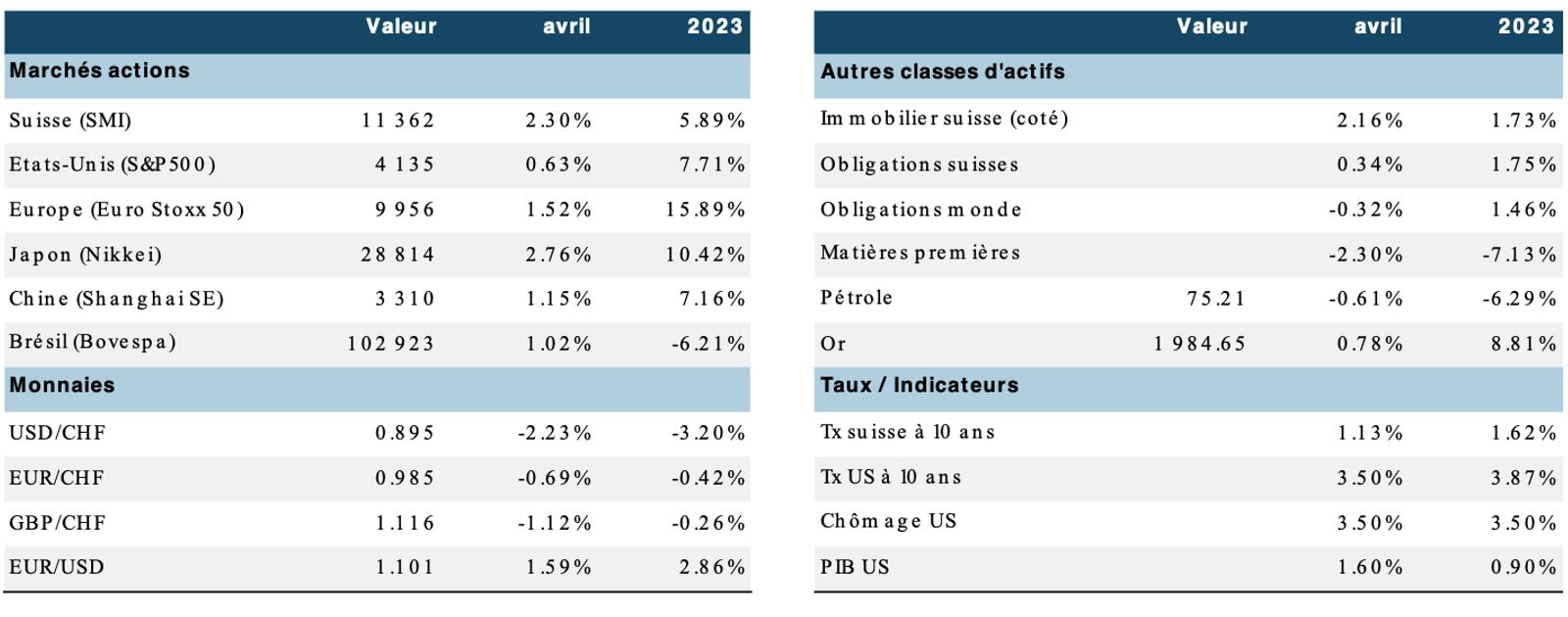

L’anxiété et les replis boursiers de mars ont fait place à plus de placidité en avril. Ainsi les reculs de cours du mois dernier ont été rapidement comblés, principalement dans les marchés des actions (Suisse, Europe et Japon en tête). Stabilité dans les marchés obligataires souverains qui sont tiraillés entre tassement de la croissance et inflation persistante, alors que les segments du crédit inscrivent des plus-values grâce au reflux des spreads après les tensions de mars. Les taux directeurs continuent à augmenter, mais les experts s’accordent à dire qu’on approche du but. Dans ce contexte, l’immobilier coté se reprend un peu, mais les investisseurs demeurent hésitants. Enfin, nous relevons le recul des matières premières, notamment le prix du pétrole qui retrouve le niveau d’avant les coupes de production annoncée par l’Opep+ en mars. Retrait également du cours de l’or qui peine à franchir le cap des 2000 dollars. Le dollar reste délaissé, alors que le franc continue à s’apprécier unilatéralement, malgré une structure de taux qui reste inférieure (mais aussi un niveau d’inflation plus modéré) à ses principaux compères du secteur.

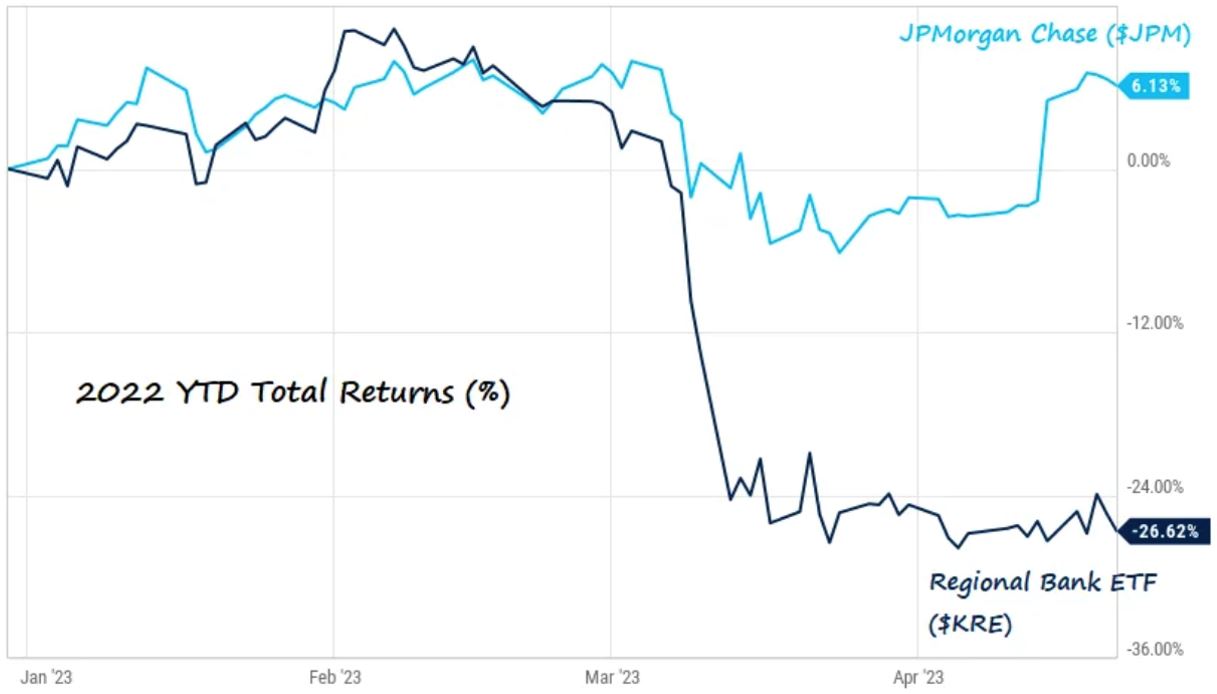

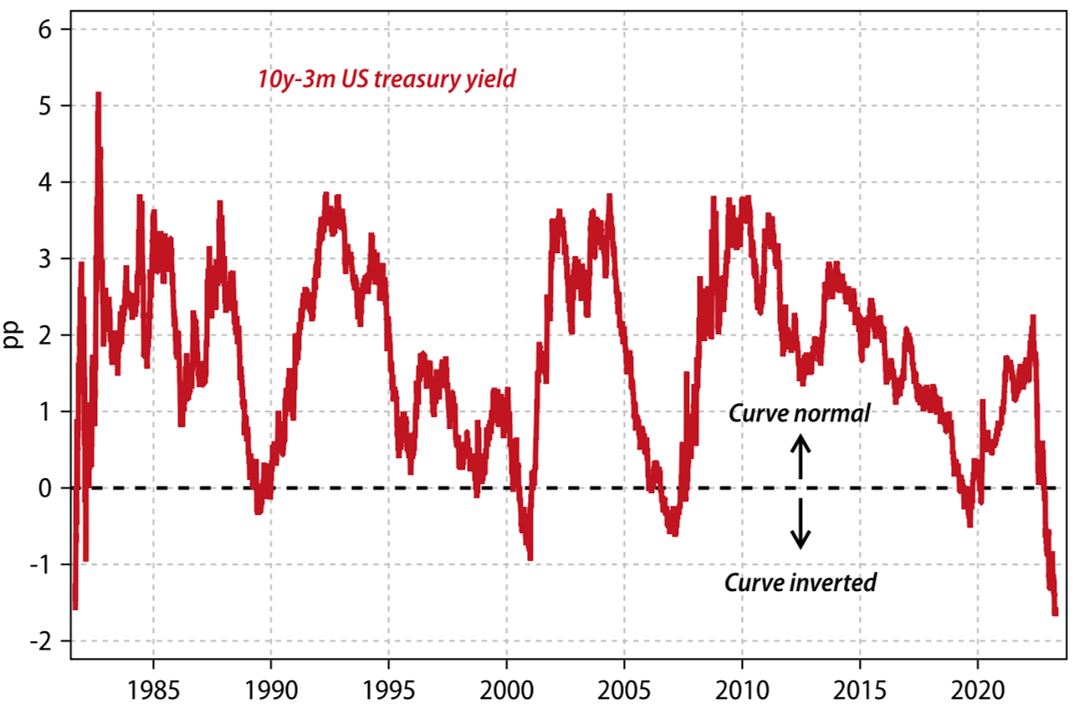

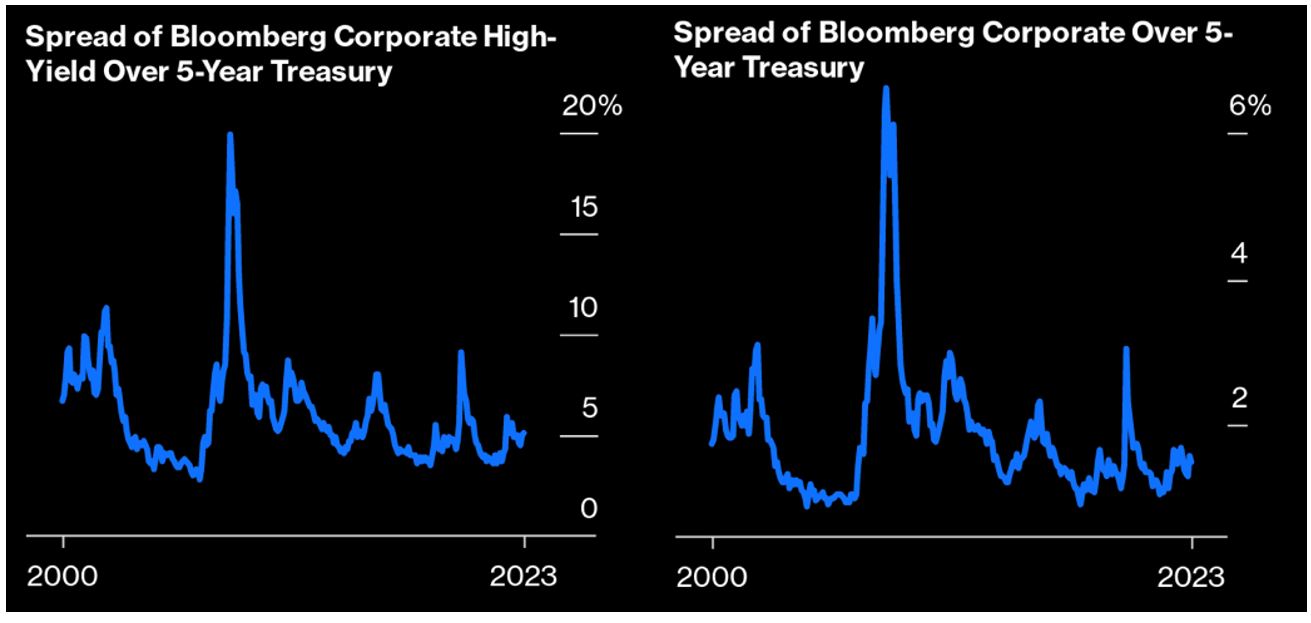

Nous observons peu de conviction de la part des investisseurs, mais une bonne résilience malgré un environnement plein d’incertitudes. Le scénario de l’atterrissage en douceur retrouve des partisans, alors qu’une crise bancaire semble évitée… pour le moment. Nous notons toutefois que la situation aux Etats-Unis reste fragile et nécessite toute l’attention combinée de la banque centrale, du Trésor et de l’agence d’assurance des dépôts (FDIC). Si les sorties des dépôts bancaires semblent se calmer, l’inversion de la courbe des taux et leurs niveaux élevés changent profondément la donne pour la gestion des bilans. Les acteurs les plus vulnérables doivent soit vendre des actifs ou céder des parties de leur portefeuille de crédit, soit solliciter la fenêtre des prêts collatéralisés de la Réserve fédérale. En tout état de cause, les conditions d’octroi de crédit se sont resserrées et l’augmentation des défauts est déjà visible.

La situation dans le secteur bancaire européen est sensiblement différente dans la mesure où les exigences prudentielles ont été considérablement renforcées après 2010, les ratios de couverture (Liquidity Cover Ratio) évoluant à des niveaux bien supérieurs à ceux de leurs homologues américains. Le système financier européen compte aujourd’hui plus de 4'000 milliards d’excédents de réserves. La gestion de bilans bancaires requiert une grande expertise, particulièrement lors de changements brutaux dans la structure des taux. Pour les banques traditionnelles, l’érosion des dépôts est évidemment préoccupante. C’est ce qui a causé la fin du Crédit Suisse, mais la perte de confiance des clients remonte à quelques années déjà. A nos yeux, il s’agit donc d’un cas particulier et non d’un modèle pour les banques européennes. Nous conservons toutefois un œil aiguisé sur l’évolution du secteur.

Les indices de la prévoyance suisse stagnent après leur début d’année en fanfare: +0,29% pour LPP25+ et -0,11% pour LPP40+ et restent en territoire positif pour le premier trimestre à environ 2%.

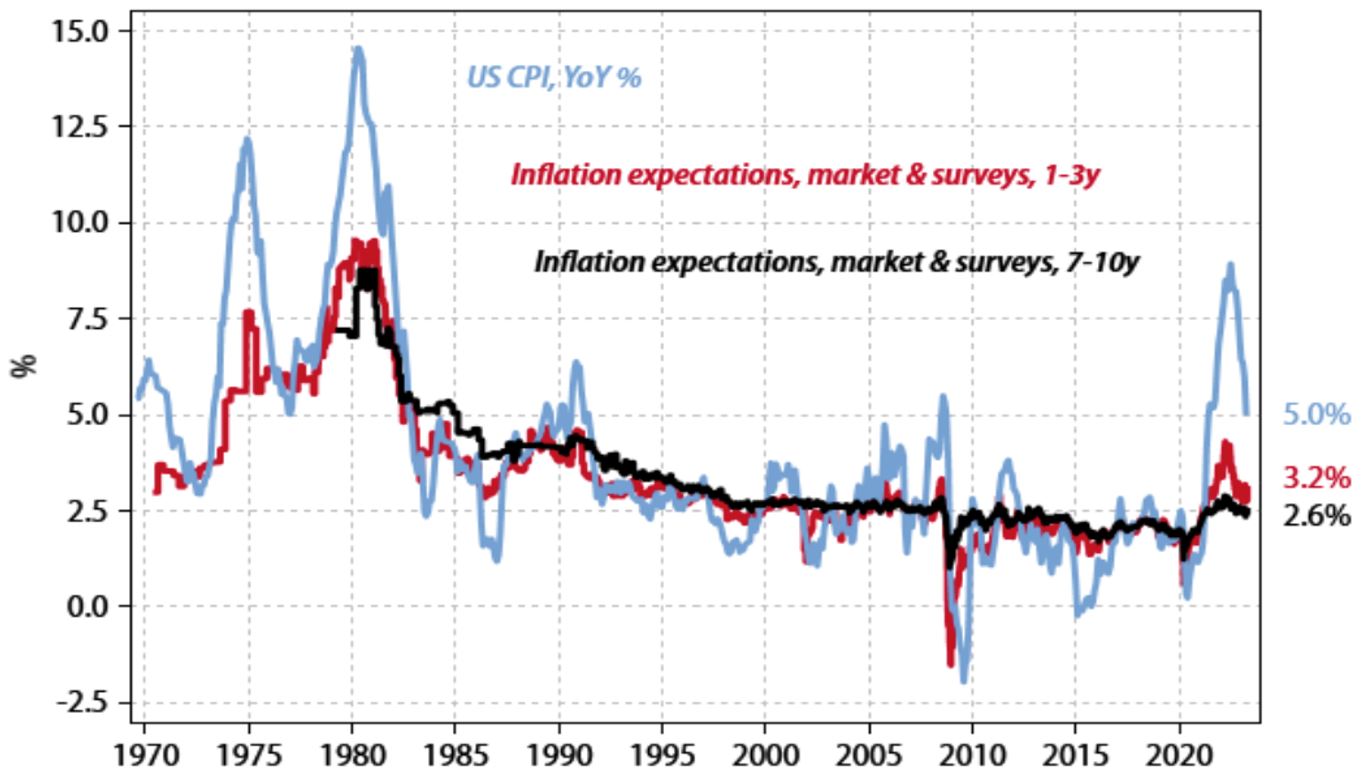

Les turbulences dans le secteur bancaire et la poursuite des intentions restrictives des banques centrales n’éclairent pas les perspectives conjoncturelles dans les grandes économies. L’inflation recule comme attendu, mais à un rythme encore insuffisant au goût des banquiers centraux. Aux Etats-Unis, le repli de l’indice global est marqué pour s’établir à 5% en avril, niveau moins spectaculaire que pour l’indice PCE «core» (sans énergie et alimentation) qui atteint à 4,6% (année sur année). Recul également en zone euro pour atteindre le niveau de 6,9% (+5,7% sans énergie et alimentation) et au Japon à 3,2% (après le pic à 4,3% en janvier). Les experts tablent sur une poursuite de la baisse dans les trimestres à venir, mais à un rythme pédestre. En revanche, pas de souci d’inflation en Chine où l’indice des prix est à +0,7% (avec des prix à la production en recul…) en raison notamment de la chute des prix alimentaires. Le retour à une certaine normalité dans les prix de l’énergie, et plus généralement des matières premières industrielles (grâce à une meilleure fluidité des canaux d’approvisionnement), se traduit par la baisse spectaculaire des prix à la production.

Si la dynamique des prix est encourageante pour les grands argentiers, elle ne semble pas les satisfaire pleinement. Au titre des éléments positifs, nous observons que l’ancrage des attentes d’inflation reste proche des niveaux historiques, ce qui n’incite pas les consommateurs ou les investisseurs à modifier leurs comportements.

Dans ce contexte, les décisions (et commentaires) à venir (Fed le 3 mai, BCE le 4 mai) seront scrutées avec une attention particulière. Dans la zone euro, le mouvement de resserrement est certes déjà important, mais certains experts n’hésitent pas à évoquer une «valeur terminale» à 4% (par rapport au taux actuel de 3%). Aux Etats-Unis, la prochaine séquence devrait être plus symbolique (25 points de base), voire une pause. Les yeux étaient également fixés sur la première intervention du nouveau président (M. Ueda) à propos du maintien (ou non) de l’approche non conventionnelle de contrôle de la courbe des taux. Si le status quo est maintenu pour l’instant, la revue de la politique actuelle est clairement annoncée, ce que les experts locaux considèrent comme un premier signe d’abandon probable du contrôle de courbe.

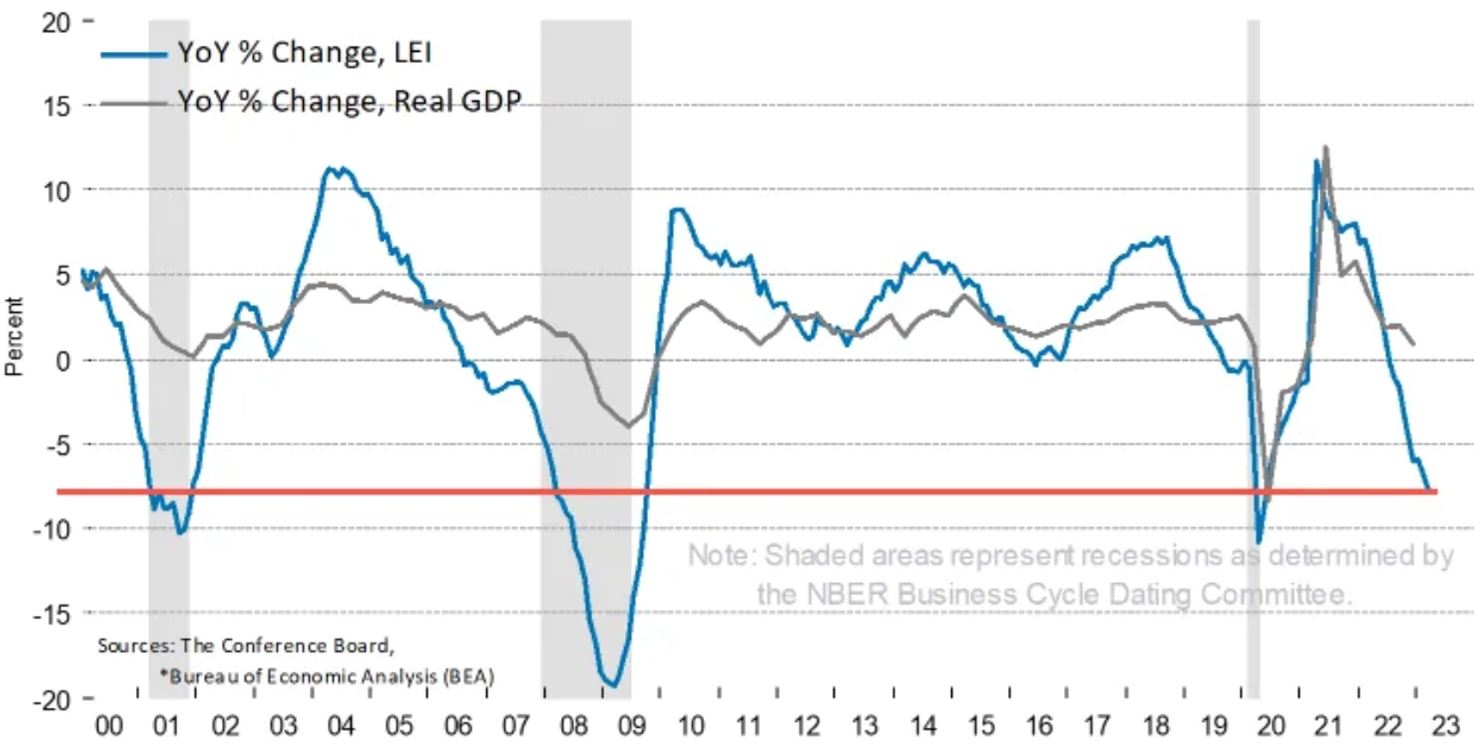

Dans l’immédiat, les indicateurs économiques avancés (publiés le 21 avril) pointent vers une poursuite de l’amélioration en zone euro, mais avec de grandes divergences selon les régions et surtout selon les secteurs. L’activité dans les services reste soutenue, alors que le segment manufacturier s’affaiblit. Par ailleurs, l’évolution des prix et des salaires - principalement dans les services en raison du manque chronique de main d’œuvre – continue à être robuste, et partant source d’inquiétude pour la banque centrale européenne. Quant aux perspectives, les entreprises se montrent globalement positives, mentionnant les grands projets structurels et le recul des prix de l’énergie. Aux Etats-Unis, les indicateurs manufacturiers montrent étonnamment des signes de légère reprise en avril grâce à une augmentation des commandes à l’industrie, au moment où bon nombre d’indicateurs régionaux se détériorent encore. Comme les mois précédents, on dénote une meilleure tenue de l’activité dans les services. Là encore, le recul des prix ne se fait pas au rythme souhaité par la banque centrale. Le surplus d’épargne créé par les aides Covid ne semble pas totalement épuisé, ce qui explique en partie la résilience des activités de service. Les prévisions immédiates de croissance demeurent mesurées, mais ne donnent pas de signe de récession imminente.

La reprise attendue de l’économie chinoise se confirme un peu plus au premier trimestre (+4,5% année sur année) grâce à une activité soutenue dans les services (hôtel et restauration en particulier). L’investissement public et l’industrie progressent plus modestement, alors que l’immobilier semble se stabiliser.

Le renouvellement du plafond de la dette gouvernementale américaine revient régulièrement hanter les marchés financiers (9e épisode en 12 ans). Les débats au Congrès sont rythmés par les intérêts partisans. En ce moment, la majorité républicaine entend passer le message de la rigueur fiscale (alors que Trump a baissé les impôts en 2018…) en souhaitant rogner dans les budgets alloués à la transition énergétique et aux dépenses sociales, initiative parfaitement inacceptable pour les démocrates. Si la raison et l’histoire plaident en faveur d’un accord de dernière minute, certaines factions de la droite républicaines seraient prêtes à aller jusqu’au défaut… Cette hypothèse effrayante ne manquerait pas d’affaiblir la position internationale du pays et de sa devise. Pour l’heure, les premières mesures de gestion des liquidités indiquent une plus grande prudence des acteurs financiers.

Dans ce contexte, nous observons que la demande d’or de la part des banques centrales continue à être soutenue, exprimant un besoin accru de diversification pour les réserves de change. Le nombre croissant de pays sous sanctions et la montée des sentiments «anti-occidentaux» (lisez les déclarations du président Lula après sa visite à Pékin) incitent à réduire la dépendance au dollar pour éviter toute tentation de confiscation. Pour l’heure, les réserves de change en dollar s’élèvent à près de 60%, celles en euro à 20% et celles en renminbi à moins de 3%.

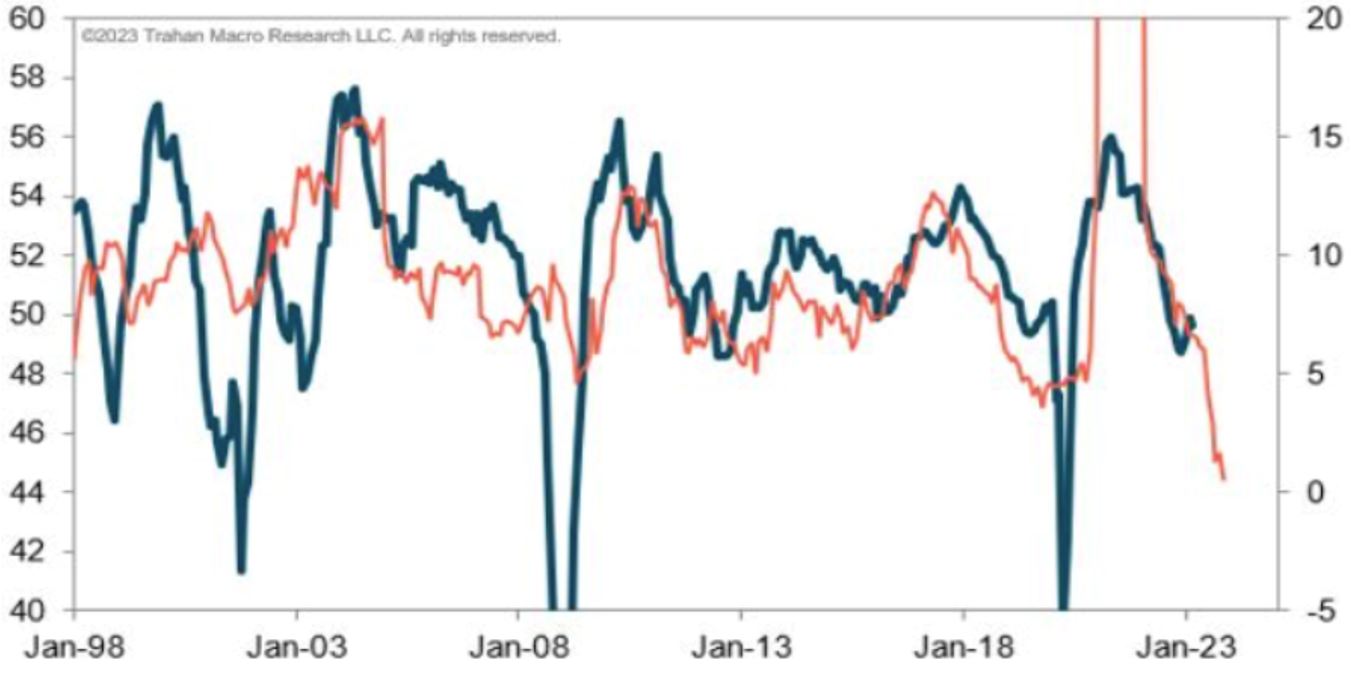

La liquidité mondiale continue à se contracter, ce qui constitue à nos yeux un indicateur avancé fiable de l’activité manufacturière. Nous avons observé un répit en mars par suite de l’ouverture massive de la fenêtre de refinancement de la Fed (Bank Term Funding) lorsque les banques ont dû faire face à des retraits de dépôts, ce qui a permis aux actifs financiers de retrouver de l’altitude.

Le risque de récession reste bien présent, mais la résilience de l’économie mondiale impressionne. La hausse rapide des taux dans la plupart des grandes économies associée à une inflation qui peine à refluer pénalise les conditions d’octroi de crédit. La fameuse triple hausse des coûts pour les entreprises (coût de la main d’œuvre, des matières premières et de financement) reste un facteur aggravant pour la croissance mondiale. Certaines initiatives sont de réels relais de croissance comme le démontre l’administration Biden (avec l’«Inflation Reduction Act» et le «Chips Act» qui regroupent des subventions et des prêts pour près de 400 milliards de dollars). Ces programmes semblent déjà porter leurs fruits, car les entreprises (essentiellement américaines, mais également asiatiques) n’ont pas tardé à lancer des projets ambitieux dans les domaines des énergies renouvelables et des semi-conducteurs. Ces manœuvres visent évidement à renforcer l’avance technologique aux Etats-Unis, tout en rendant l’accès à ces mêmes technologies plus difficile aux chinois (et par voie de conséquence aux russes). Cela ne va toutefois pas sans créer des tensions entre acteurs des secteurs concernés et «pourrir» un peu plus les relations commerciales avec la Chine. Les programmes européens sur les mêmes thèmes sont à l’œuvre.

Dans pareil contexte, il n’est pas étonnant d’observer que les résultats des entreprises restent sous révision baissière un peu partout dans le monde. A ce stade, les attentes pointent vers une année sans relief (plus ou moins 0% pour 2023 tant en Europe qu’aux Etats-Unis). Une cohorte importante de sociétés américaines a publié ces derniers jours les données financières pour le premier trimestre, réussissant globalement à surpasser les attentes (passablement révisées à la baisse). Particulièrement attendus étaient les résultats et les commentaires concernant les grands noms de la technologie qui traversent une phase de transformation après des années de forte croissance. Force est de constater que les mesures d’économie (réduction des effectifs, concentration sur les segments les plus prometteurs) et stratégiques (augmentation des parts de marché dans les domaines forts, attrait de l’IA) portent déjà leurs fruits. Les investisseurs ne s’y sont pas trompés en revenant massivement sur ce secteur au cours du premier trimestre, à tel point que seuls 20 titres (en tête desquels on retrouve Apple, Microsoft, Amazon et Nvidia) expliquent près de 100% de la hausse de l’indice S&P 500 (qui compte 500 titres…).

Le mois d’avril permet de recoller certains des pots cassés en mars, car la contagion n’a pas gagné l’ensemble des banques. Toutefois, la conjonction de plus de prudence dans l’octroi de crédits et les craintes d’enlisement des négociations concernant le plafond de la dette américaine se traduisent par un resserrement des conditions financières. L’inflation ne reflue que lentement conduisant les banques centrales à rechercher un équilibre précaire entre hausse de taux et accommodation monétaire pour les banques en mal de dépôts. La guerre est bien installée, l’arrivée du printemps promettant des mouvements de plus grande ampleur, dont l’issue reste très incertaine. Le bloc «anti-occidental» se précise, la Chine faisant les «yeux doux» à qui veut les voir… Nous maintenons nos attentes de croissance atone pour les pays développés, alors que l’inflation évoluera plus longtemps à des niveaux plus élevés.

1. La croissance mondiale ralentit, mais pour l’heure la résilience est bien visible. La restriction monétaire déploie pleinement ses effets (conjoncture et prix), ce qui pourrait signifier d’approcher les «taux terminaux» (Etats-Unis en tête) plus rapidement, pour ensuite appuyer sur le bouton «pause».

2. Les tensions dans le secteur bancaire américain et la détérioration des conditions de crédit signifient que le mouvement de resserrement monétaire touche à sa fin. Les attentes en matière de «taux terminaux» se stabilisent (5% aux Etats-Unis, 3,75% en zone euro, 1,75% en Suisse) et l’option «pause» semble désormais retenue. Le tassement conjoncturel mondial est dans les prix, ce que semble indiquer l’inversion record de la courbe américaine.

3. Dans ce contexte où la volatilité est plus forte dans les taux que dans les actions, trouver le bon positionnement reste difficile. Par voie de conséquence, nous gardons des échéances plutôt courtes sur le crédit (en faisant particulièrement attention aux bilans des sociétés), créons un ancrage plus important dans le souverain de qualité et potentiellement investissons dans des échéances plus lointaines pour diversifier notre exposition en cas de tassement conjoncturel plus marqué et/ou de «fuite vers la qualité». Après des tensions en mars, les spreads de crédit se sont à nouveau détendus ces dernières semaines. Dans le même temps, la probabilité de défaut augmente dans le segment haut rendement (passant à 4,8%, par rapport à moins de 2% actuellement) d’ici 12 mois.

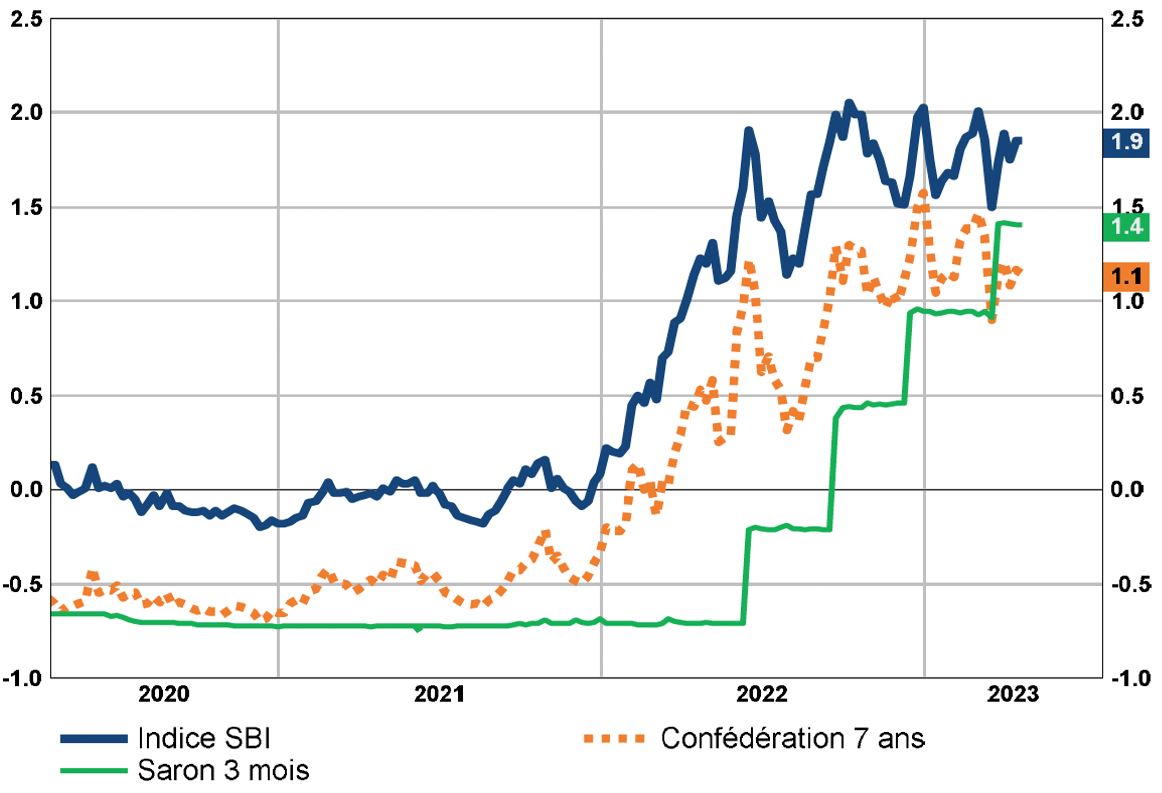

Maintien également de notre exposition aux obligations en devises fortes des pays émergents (en faisant preuve de sélectivité) qui présentent un véritable attrait en raison de taux encore très élevés. En Suisse enfin, les taux d’intérêt de référence suivent grosso-modo la tendance mondiale (mais dans une ampleur moindre). Les obligations retrouvent clairement leur place dans les portefeuilles institutionnels domestiques.

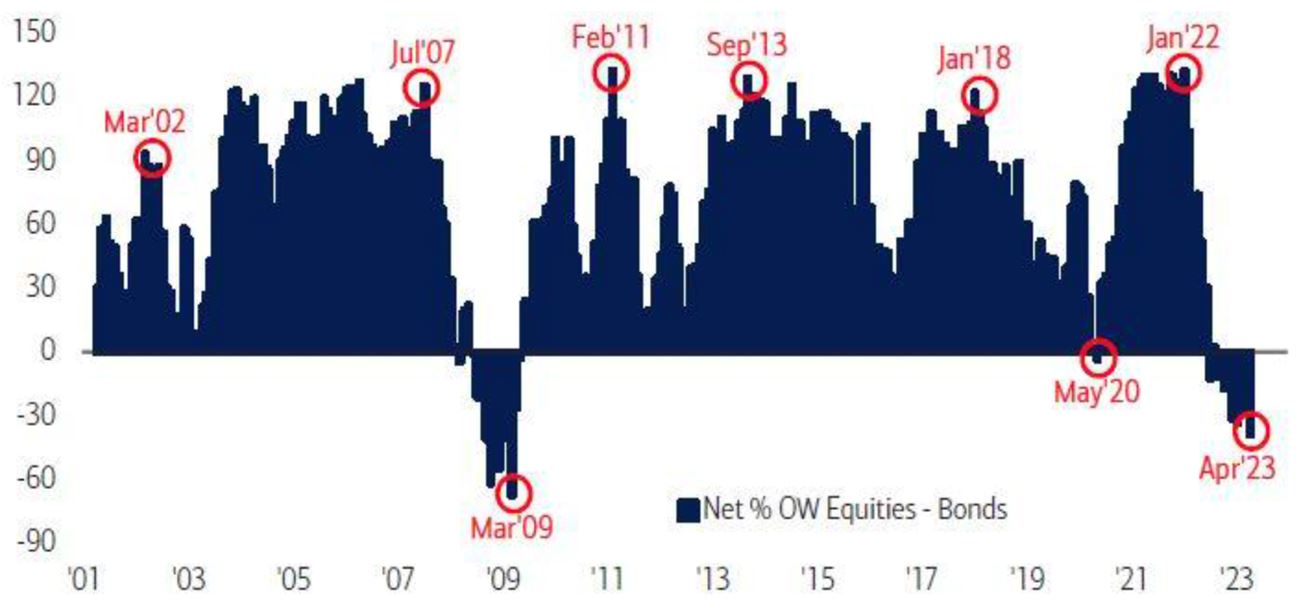

4. L’instabilité bancaire et le tassement conjoncturel calment les attentes en matière de taux directeurs et redonnent de la couleur aux titres de croissance. L’analyse de performance des 4 premiers mois de l’année indique un renversement des tendances de 2022, à savoir le retour en grâce des valeurs de croissance (tech en tête) et la bonne tenue des valeurs cycliques. A l’inverse, les titres «value» et défensifs sont à la peine. Sur le plan régional, l’Europe maintient - contre toute attente -son leadership, alors que la Chine ne parvient pas à retrouver de l’allant malgré la reprise de son économie. Dans le contexte économique et financier décrit plus haut, nous maintenons notre biais de qualité pour nous diriger vers les entreprises disposant de positions fortes et de bilans solides, plutôt dans les grandes capitalisations, soit les services de communication, la technologie, la consommation stable ou encore la santé. Les investisseurs demeurent prudents, ayant clairement alloués des fonds plus importants aux obligations au détriment des actions. Par ailleurs, les hedge funds présentent également des expositions nettes assez faibles et les ventes à découvert restent abondantes. Les esprits «contrarians» apprécieront…

Nous maintenons notre approche «blend» (régions, secteurs), certains secteurs dits «old economy» retrouvant leur place aux côtés de la «new economy» qui rentre un peu dans le rang. Le secteur bancaire - traditionnellement sous-représenté pour nous - reste sous observation intense. Les indicateurs techniques projettent toujours un message confus, laissant plutôt l’impression d’une tendance latérale dans une fourchette établie depuis quelques mois déjà. L’Europe confirme sa bonne forme, alors que les pays émergents peinent à trouver du «momentum». Le marché américain se tient bien, mais ne fonctionne que sur un cylindre: la concentration sur quelques mega-titres n’est pas de nature rassurante.

De manière générale et aussi longtemps que la structure des taux d’intérêt demeure proche des valeurs terminales mentionnées plus haut, il ne faut logiquement s’attendre à aucune expansion des multiples de valorisation (notamment aux Etats-Unis). Ce sera donc l’orientation (à court et moyen terme) des bénéfices des entreprises qui donnera la direction et l’amplitude des mouvements à venir.

5. Au sein des actifs de diversification, les métaux précieux gardent leur position diversifiante (toujours inversement corrélée au dollar) et continuent à faire l’objet d’achat par de nombreuses banques centrales et investisseurs. Nous considérons notre exposition aux métaux précieux comme un actif de stabilisation, en phase d’incertitude géopolitique et financière. De leur côté, les cours des matières premières énergétiques vont rester volatils (dans un marché où les équilibres restent précaires). Les manipulations «politiques» orchestrées par l’Arabie Saoudite et ses alliés indiquent plutôt une tendance haussière à venir si la croissance repart et que les réserves stratégiques des Etats-Unis s’amenuisent. Nous maintenons notre exposition aux métaux industriels (qui entrent dans la composition des éléments de base de la transition énergétique) en raison d’une demande stratégique forte à moyen et long terme.

6. Dans le contexte d’inflation plus élevée, les actifs réels de qualité sont à privilégier. La forte baisse des cours des actifs immobiliers cotés anticipe désormais des taux de capitalisation plus élevés, mais ne tient pas toujours compte des ajustements de loyer, notamment dans les catégories et/ou juridictions où l’indexation est prévue ou automatique (approche dynamique). Nous maintenons une position modérée dans ce segment pour le moment. En Suisse, les agios sur les fonds cotés se sont massivement contractés (environ 10 % aujourd’hui contre 45 % au début de 2022!) alors que les valeurs d’actifs actualisées bougent peu.

7. Le franc suisse se renforce face aux principales devises étrangères malgré les «coups de canifs» sur la réputation du pays: l’économie est résiliente, l’inflation maitrisée et la gestion du secteur bancaire sous contrôle. Les discussions avec l’Europe semblent s’apaiser, une certaine ouverture sur les dossiers sensibles pouvant voir le jour. Comme attendu, le billet vert évolue au gré des commentaires de la Fed et de l’évolution de son différentiel de taux avec les autres grandes devises. L’euro reste ferme par rapport au dollar, soutenu par la remontée de ses taux directeurs.

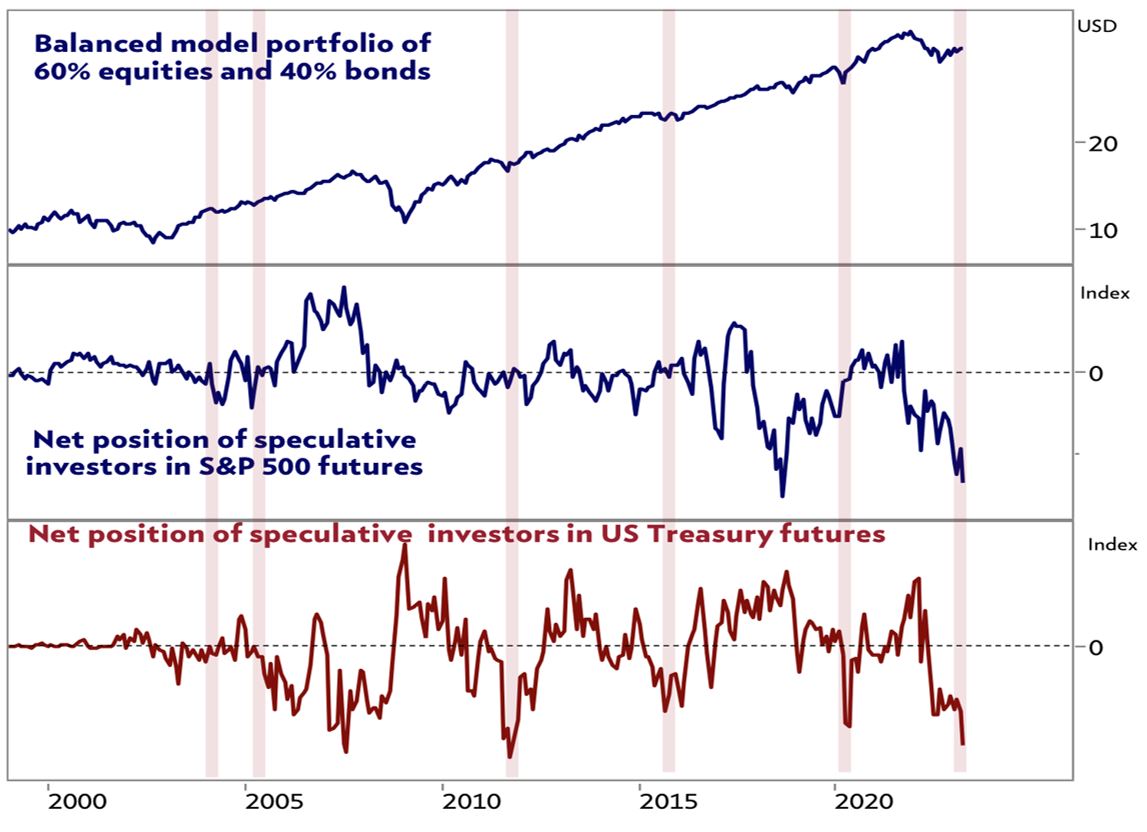

8. Le débat sur la légitimité du modèle 60/40 se poursuit… Nous ne résistons pas à mentionner le très intéressant graphique produit par les services de recherche de Julius Baer qui montre l’ampleur des positions à découvert sur les deux grandes classes d’actifs de base du marché américain. Ces positions seront un jour ou l’autre couvertes et pourraient déclencher un appel d’air important vers le haut…

Le regard nouveau sur la fragilité potentielle de certains bilans bancaires, le bras de fer partisan et plein de vacuité à propos du plafond de la dette et l’exacerbation des tensions géopolitiques (Nord-Sud, USA-Chine) constituent un tableau des risques particulièrement chargé au moment où de nombreuses régions souhaitent retrouver une croissance saine. Les besoins de financement de la guerre, de la transition énergétique et des dettes souveraines coûtent cher et vont durablement peser sur les perspectives de croissance. Pour l’heure, les économies développées (au moment où la Chine ressort de sa torpeur) tiennent le choc et tablent sur un atterrissage fluide et sans accroc. Comme évoqué depuis le début de l’année, nous demeurons patients en raison des divergences de vue entre les actions (qui restent positionnées sur le retour rapide de la croissance des bénéfices) et les obligations (qui incorporent une probabilité importante de tassement conjoncturel marqué). Pour l’heure, nous maintenons notre approche équilibrée en termes de risques (avec plus d’actifs de taux à faible duration et un peu moins d’actions) en restant sélectifs. Nous attendons plus de clarté sur le cycle et la politique monétaire (pause après les derniers ajustements à venir). Dans nos portefeuilles diversifiés, une répartition équilibrée entre actions (de l’ordre de 35 à 40%), obligations (25 à 35%) et actifs de diversification (convertibles, immobilier et infrastructure, métaux précieux) pour 20 à 30% permet pour l’heure de bien capter ce que les diverses classes d’actifs considérées ont à offrir.

Rédigé à Tannay, le 28 avril 2023