En décembre dernier, la banque centrale américaine promettait trois baisses des taux d’intérêt directeurs en 2024. Que nenni. Le temps passe et les marchés financiers ne voient toujours rien venir. La Fed traîne les pieds dans la mise en œuvre de sa politique d’assouplissement et le risque de faire basculer l’économie américaine en récession en est sérieusement grandi.

L’expression consacrée pour qualifier le retard de la banque centrale, c’est de la placer «derrière la courbe» (behind the curve). Mais attention, cette expression est ambigüe et peut être utilisée à la fois pour illustrer le retard que prend la banque centrale dans le durcissement de sa politique monétaire que pour son assouplissement. Au début de l’année 2022, lorsque l’inflation américaine galopait à plus de 8%, James Bullard, le Président de la Fed de St. Louis, se plaignait que la Fed était «derrière la courbe» en ce qu’elle ne montait pas assez rapidement les taux d’intérêt pour terrasser le renchérissement des prix. Les plaintes de M. Bullard allaient être entendues par ses collègues: en douze mois, la Fed allait augmenter drastiquement le taux directeur de 0,08% à 4,33%. Dans le cas d’espèce, il serait plus adapté de parler d’une banque centrale américaine qui s’est placée «devant la courbe», en ce qu’elle a fait augmenter les taux directeurs plus rapidement que l’inflation.

Bref, disons plus simplement qu’aujourd’hui que la Fed est en retard sur les baisses de taux d’intérêt qu’elle avait pourtant promises. La banque centrale américaine justifie son attentisme en arguant que le «dernier kilomètre» - celui qui permettrait à une inflation déjà fortement réduite à quelques 3% d’atteindre son objectif à 2% - est le plus dur à atteindre.

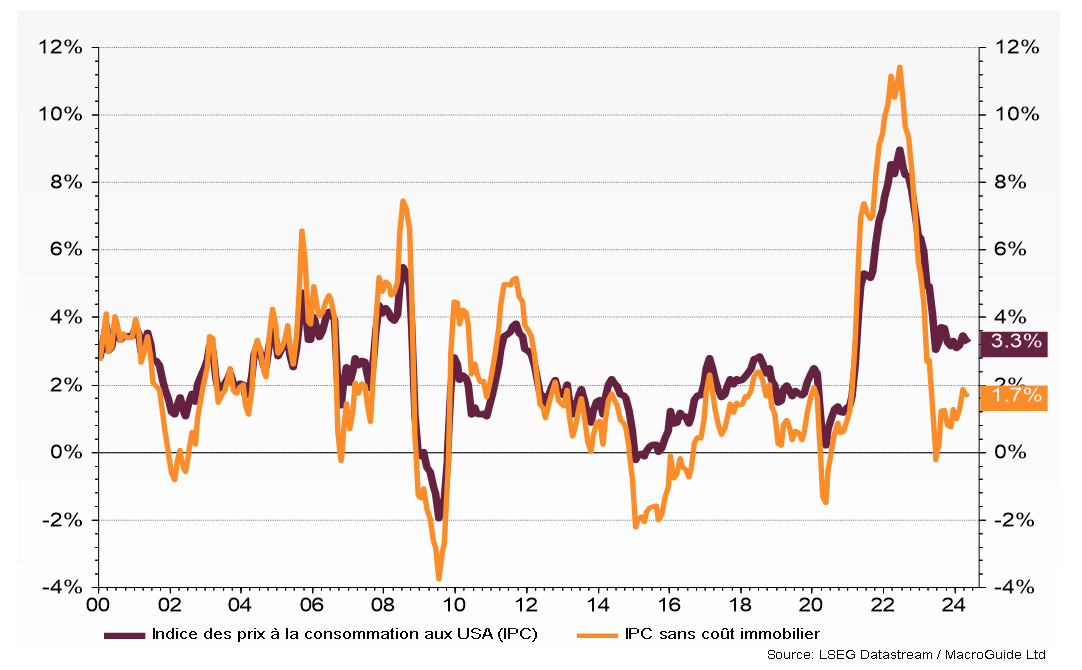

En statistiques comme dans la vie, le diable se cache souvent dans les détails: une analyse détaillée de l’inflation aux Etats-Unis montre qu’elle est foncièrement exagérée par rapport à la réalité.

Le graphique est on ne peut plus clair: nous avons aujourd’hui un taux d’inflation aux Etats-Unis de 3,3%, comme en témoigne la courbe en bordeaux. La courbe orange nous montre quel serait le taux d’inflation si l’on fait abstraction du coût de l’immobilier. Lorsqu’on le soustrait de l’indice des prix à la consommation, l’inflation tombe à 1,7%. Mieux encore, cette inflation corrigée navigue sous l’objectif de 2% fixé par la Fed depuis plus d’une année.

Sans l’immobilier, l’inflation aux Etats-Unis n’est plus

Voyons maintenant quelles peuvent être les raisons qui justifieraient de nous focaliser sur un taux d’inflation corrigé du coût de l’immobilier.

L’indice que tout le monde regarde pour mesurer l’inflation aux Etats-Unis est celui de l’indice des prix à la consommation (IPC). La Fed, quant à elle, privilégie un indice plus large, lié aux dépenses de consommateur (le «Personal consumption index» ou PCE) . Or l’un comme l’autre sont fortement influencés par le coût du logement. Celui-ci pèse 34% dans l’IPC et 15% dans sa version PCE.

Deux tiers des ménages américains possèdent leurs biens immobiliers, le tiers restant étant formé de locataires. L’un comme l’autre est concerné par le coût de l’immobilier.

Commençons par les locataires. Les loyers sont déterminés par l’offre et la demande sur le marché de l’immobilier. Au niveau national, il y a pénurie de logements, même s’il existe de fortes disparités régionales. Outre les déséquilibres possibles entre offre et demande sur le marché de l’immobilier, les loyers sont également fixés en fonction de l’inflation et des taux d’intérêt. Lorsque la Fed augmente le taux d’intérêt directeur, les taux hypothécaires suivent le mouvement, ce qui décourage les ménages à acheter des biens immobiliers et les incitent à devenir locataires. Tant la demande accrue de locations que l’augmentation du coût du crédit vont amener les détenteurs de biens immobiliers qui les mettent en location à augmenter les loyers. L’indexation à l’inflation agît dans le même sens.

Il y a donc un effet pervers dans tout resserrement de la politique monétaire: celui d’augmenter les pressions inflationnistes à travers le coût de l’immobilier. Ce n’est pas pour rien que le Royaume-Uni publie un indice des prix à la consommation épuré des taux hypothécaire, le CPIX.

Mais revenons à l’indice des prix à la consommation aux Etats-Unis. La part des loyers y représente 8% de l’indice, soit un tiers des 34% susmentionnés. Une pression inflationniste issue d’une augmentation des loyers pourrait être en réalité la conséquence - du moins partiellement - d’une politique monétaire plus restrictive visant à éradiquer l’inflation!

Regardons maintenant ce qu’il en est du coût de l’immobilier pour les propriétaires. La méthode de calcul utilisée ici est celle du «loyer équivalent pour le propriétaire» (Owner equivalent rent ou O.E.R). De quoi s’agit-il? Il s’agit d’estimer le coût d’opportunité pour un propriétaire qui habite dans sa propre maison. Les statistiques gouvernementales recueillent des informations sur les loyers des logements similaires pour évaluer ce que les propriétaires paieraient s’ils étaient locataires. Si le prix de l’immobilier augmente, les propriétaires bénéficient d’un effet de richesse propre à stimuler leurs dépenses de consommation. Mais dans le calcul du O.E.R, c’est exactement le contraire qui se passe: on impute aux propriétaires un coût de l’immobilier propre à diminuer leurs dépenses de consommateur, alors qu’il n’en est rien, vu qu’il s’agit d’un calcul purement hypothétique.

En résumé: un bon tiers de l’inflation aux Etats-Unis est liée à l’immobilier. Avec une part de 8% de l’indice des prix à la consommation, nous avons des loyers qu’il faudrait ajuster pour l’effet pervers susmentionné qu’exerce toute hausse des taux directeurs par la Fed. Et nous avons encore un poids considérable de 24% dans l’IPC qui reflète un coût de l’immobilier qui n’existe pas pour les propriétaires! Pire, ce calcul devrait amputer les dépenses de consommation effectuées par les propriétaires, alors qu’en réalité, c’est le contraire qui se passe!

Conclusion, la Fed serait bien avisée de baisser les taux rapidement: une bonne partie de l’inflation officielle est purement hypothétique. La menace de la récession liée aux manquements de banque centrale américaine devient, quant à elle, bien réelle!

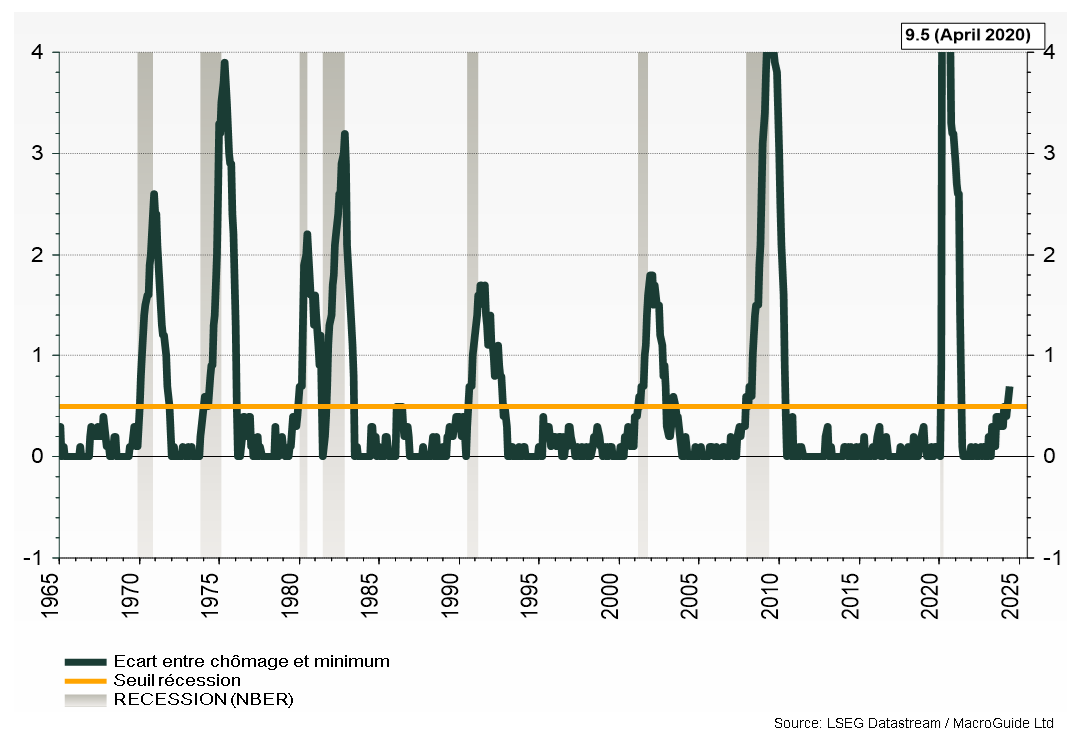

En témoigne les derniers chiffres de l’emploi aux Etats-Unis, publiés vendredi dernier. Le taux de chômage y est en augmentation. L’écart avec le minimum enregistré sur une période historique dépasse aujourd’hui la barre de 0,5% indiquée en orange. Depuis 1965, chaque fois que nous avons connu cette situation, une récession n’a pas tarder à se manifester.

Le taux de chômage aux Etats-Unis témoigne d’un danger de récession