Economie

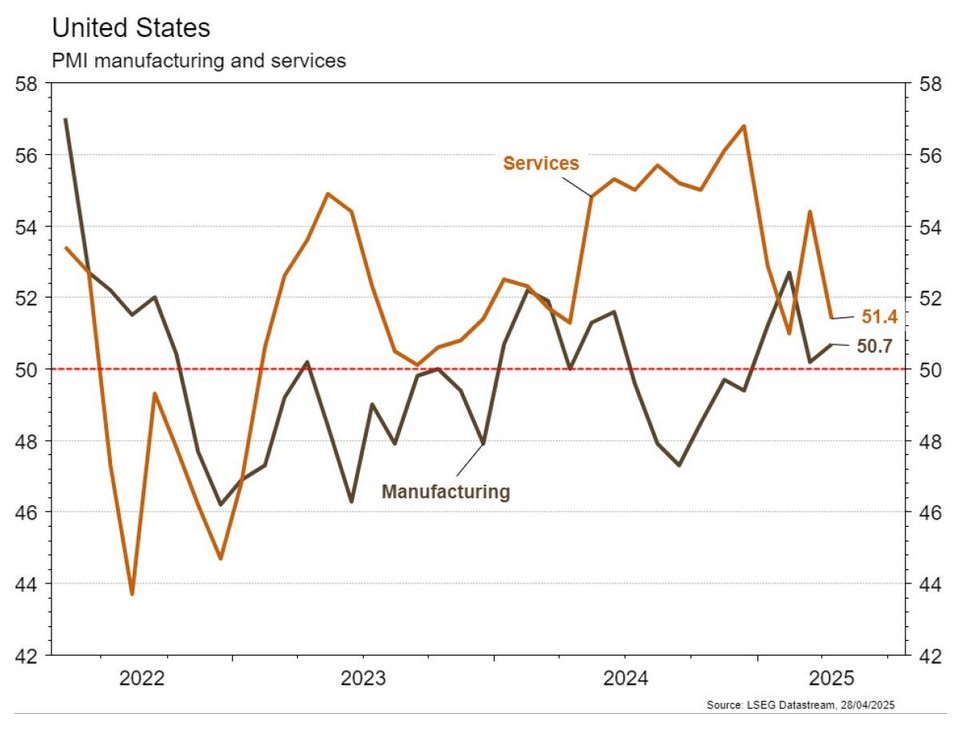

Les statistiques publiées aux États-Unis ont eu tendance à décevoir. Le PMI manufacturier, en remontant de 50,2 à 50,7 en avril (vs 49 est.) constitue la principale bonne surprise. Son homologue des services a en revanche déçu en reculant de 54,4 à 51,4, plus qu’attendu (52,6 est.). Hors transport, les commandes de biens durables stagnent en mars alors qu’une hausse de 0,3% était attendue. Dans la zone euro, la confiance des ménages a chuté plus qu’attendu en avril (de -14,5 à -16,7 vs -15,1 est.). Comme aux US, le PMI manufacturier se redresse de 48,6 à 49,7 alors qu’une baisse à 47,4 était prévue. Le PMI des services a lui déçu en reculant de 51 à 49,7 (vs 50,5 est.). En Chine, les taux d’emprunt à 1 et 5 ans sont, sans surprise, inchangés à 3,1% et 3,6%.

Limites planétaires

Selon la National Oceanic and Atmospheric Administration américaine, la concentration en CO2 dans l’atmosphère est aujourd’hui à 428,4 ppm (parties par million), contre 280 ppm à l’ère préindustrielle et la limite considérée comme sûre de 350 ppm. Ce chiffre est en hausse de 25 ppm sur les dix dernières années: Covid compris, donc.

Obligations

Aux US, le 10y baissait de 9pb après l’apaisement des rumeurs sur le licenciement de Powell et un ton adouci sur les droits de douane. Les données macro décevaient avec un PMI des services et un leading economic index sous les attentes. En Europe, les PMI décevaient aussi, les services entrant en contraction. L’OAT 10y perdait 5pb, le Bund terminant inchangé. Cette semaine, de nombreuses publications (ISM, JOLTS, GDP, PCE) présentent un fort potentiel de volatilité.

Sentiment des traders

Bourse

On ne devrait pas s’ennuyer cette semaine, entre publications trimestrielles et stats macros, les journées pourraient être encore sportives. La volatilité devrait continuer à faire parler d’elle, au gré des annonces de D.Trump sur les négociations tarifaires, mais c’est surtout du côté de la Fed qu’on gardera un œil. L’institution enfilera-t-elle son costume «dovish» après des statistiques qui pourraient montrer une économie pas au mieux de sa forme?

Devises

L’optimisme des traders sur une désescalade des tensions commerciales sino-américaines supporte enfin le $: €/$ 1.1340, $/JPY 143.80. La semaine sera riche en données économiques US. L’€/$ consolide à 1.1340, sup. 1.1264 rés. 1.1573. Le $/CHF rebondit à 0.8305, sup. 0.8240 rés. 0.8400. Le CHF s’affaiblit contre € à 0.9417, sup. 0.9206 rés. 0.9505. La £ après un plus haut annuel à 1.3424 corrige à 1.3303 sup. 1.3200 rés. 1.3640. L’or est à 3281 $/oz, sup. 3260 rés. 3500.

Marchés

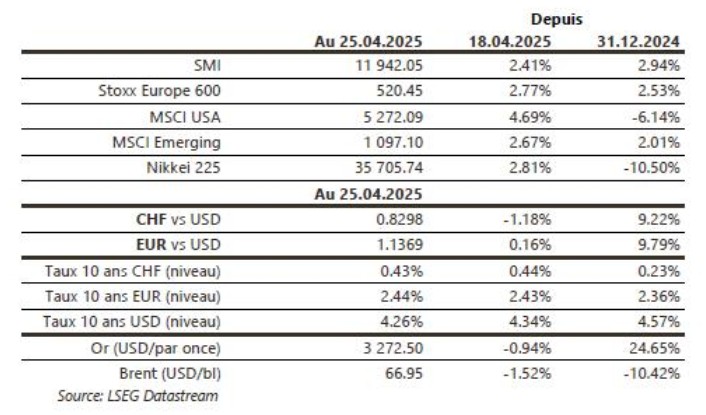

Les déclarations plus conciliantes de l’administration Trump à l’égard de la Chine et de la Fed ont permis aux actions de rebondir de 4,7% aux US (Europe: +2,8%; émergents: +2,7%) et aux taux souverains à 10 ans de se détendre, surtout en USD (-9pb). L’indice dollar est inchangé alors que l’or (-0,9%) souffre un peu de ce regain d’optimisme. En revanche, les cours du pétrole reculent de 1,5%, signe que les perspectives d’activité demeurent faibles. À suivre cette semaine: prix des maisons (FHFA et S&P CoreLogic), confiance des ménages, première estimation du PIB du T1, ISM manufacturier et rapport sur l’emploi aux États-Unis; indices de confiance de la CE (économie, industrie et services), première estimation du PIB du T1 et indice des prix à la consommation dans la zone euro; profits industriels, PMI manufacturier et des services (officiels et de Caixin) en Chine.

Marché suisse

A suivre cette semaine, réduite par la fermeture de la bourse le 1er mai: compte de financement de la Suisse (BNS), baromètre conjoncturel avril (KOF), CA du commerce de détail mars (OFS), CA des services février (OFS), indice des prix de l’immobilier T1 (OFS) et Indices PMI d’avril.Les sociétés suivantes publieront des chiffres: Bucher, Ems-Chemie, Clariant, Novartis, Santhera, SIG Group, Logitech, Schindler, UBS, AMS Osram, Idorsia, Leclanché, Sandoz, Straumann et Landis+Gyr.

Actions

AIRBUS (Satellites): dans le cadre de la modernisation de la flotte de sa filiale low-cost Flyadeal et de la stratégie saoudienne de développement du tourisme, Saudi Group confirme l’achat de 10 exemplaires de l’A330 Neo. Flyadeal avait déjà commandé 54 Airbus en 2024, mais uniquement des court-courriers de la famille A320-321.

BYD (Satellites) a vendu un million de voitures au 1T-2025 (+62% a/a) et doublé son résultat, à 9.2 miaCNY (soit environ 1.3 mia$).

Nous ajoutons CELLNEX TELECOM à notre liste Satellites. Le titre constitue une valeur refuge (contrats sécurisés sur 20 ans, majoritairement indexés à l’inflation) dans un contexte de craintes sur la croissance et incertitudes autour des droits de douane. La baisse des taux, les cessions d’actifs et l’amélioration du Free Cash-Flow offrent plusieurs leviers de revalorisation à moyen terme. Prix cible: 42 EUR.

EPIROC (Core Holdings) a engrangé la plus grande commande de son histoire: 22 miaSEK (soit c.10% de ses ventes annuelles d’équipements) sur 5 ans, pour la fourniture à l’australien Fortescue d’une flotte complète d’engins électriques autonomes, permettant d’économiser c.35 millions de litres de diesel par an.

Nous retirons PEPSICO de notre liste Core Holdings. La faiblesse persistante des volumes, notamment aux USA, et l’absence de catalyseurs clairs malgré ses initiatives de diversification fragilisent ses perspectives, contribuant à la révision à la baisse de ses bénéfices par action (tendance qui devrait durer toute l’année 2025).

Graphique du jour

Performance