Faire des parallèles avec le passé ne manque pas de nous rassurer. De nombreux parallèles sont actuellement établis entre l’enthousiasme pour les technologies et l’aube d’internet.

.jpg)

L’histoire influence nos points de vue et nous sommes continuellement à la recherche d’analogies avec notre actualité. Même si nous savons que «la performance passée ne constitue pas une indication des performances futures», faire des parallèles avec le passé ne manque pas de nous rassurer. De nombreux parallèles sont actuellement établis entre l’enthousiasme actuel pour les technologies et l’aube d’internet.

L’exemple typique d’une «bulle» a eu lieu à la fin des années 1990. Voici certaines caractéristiques de cette période:

- Quand les entreprises ajoutaient le suffixe «.com» à leurs noms, le prix de leurs parts montait en flèche. N’importe quelle entreprise pouvait faire cet ajout sans qu’il ait rien à voir avec des perspectives ou potentiels commerciaux réels.

- En l’absence de profits, ou même de ventes, de nouvelles mesures ont été créées pour faire valoir les avancées des entreprises telles que les visites de page web ou les clics.

- Nombre des principales entreprises d’internet n’ont pas enregistré de bénéfices positifs, mais même dans le S&P 500 plus établi, qui exigeait la rentabilité pour être inclus, des niveaux de prix approchant 100 x les bénéfices ont été atteints pour de nombreuses sociétés à grande capitalisation. Des centaines de milliards de dollars en capitalisation boursière ont été soutenus par le rêve d’énormes profits futurs.

En ce qui concerne ce qui a eu lieu pendant la première moitié de 2023:

- Certaines entreprises ajoutent «IA» (intelligence artificielle) à leur nom, mais elles sont encore peu nombreuses, et la transition de grands nombres d’entreprises privées exploitant les marchés publics n’a pas encore eu lieu. De plus, les entreprises ajoutant IA à leur nom ont de réelles raisons commerciales de le faire.

- Bien sûr, les investisseurs vont chercher à suivre les mesures telles que l’intensité avec laquelle ces entreprises utilisent l’IA ou s’impliquent dans les données. Puisque chacun se rappelle de la période de la «Bulle technologique» de 2000-2002, nous doutons que les investisseurs déclarent également que «les profits n’ont pas d’importance», ou que «les revenus n’ont pas d’importance», ou du moins cela pourrait encore prendre un certain temps.

- Quand on examine la façon dont les gros indices, tels que l’indice Nasdaq 100 et l’indice S&P 500, sont tirés vers le haut par les entreprises les plus grandes, on constate que toutes ces grandes entreprises sont de «vraies entreprises». Elles ont des revenus, elles ont des flux de liquidités, elles ont des profits. Il se peut que des investisseurs observent Nvidia, par exemple, et pensent que le multiple est trop élevé pour la croissance qu’ils prévoient, mais il ne s’agit pas d’une situation où Nvidia vend le rêve de produire une puce un jour. Les puces Nvidia existent, elles sont en vente, et Nvidia est le leader incontesté dans la fourniture des unités de traitement graphique (GPU) qui permettent à l’IA de fonctionner.

Même si le marché pourrait très bien être mûr pour une correction à court terme après une hausse de près de six mois, et même si cette hausse s’est accompagnée d’un cycle de la hype pour l’IA, nous ne voyons pas de signaux indiquant que les grands stocks technologiques se trouvent en situation de bulle.

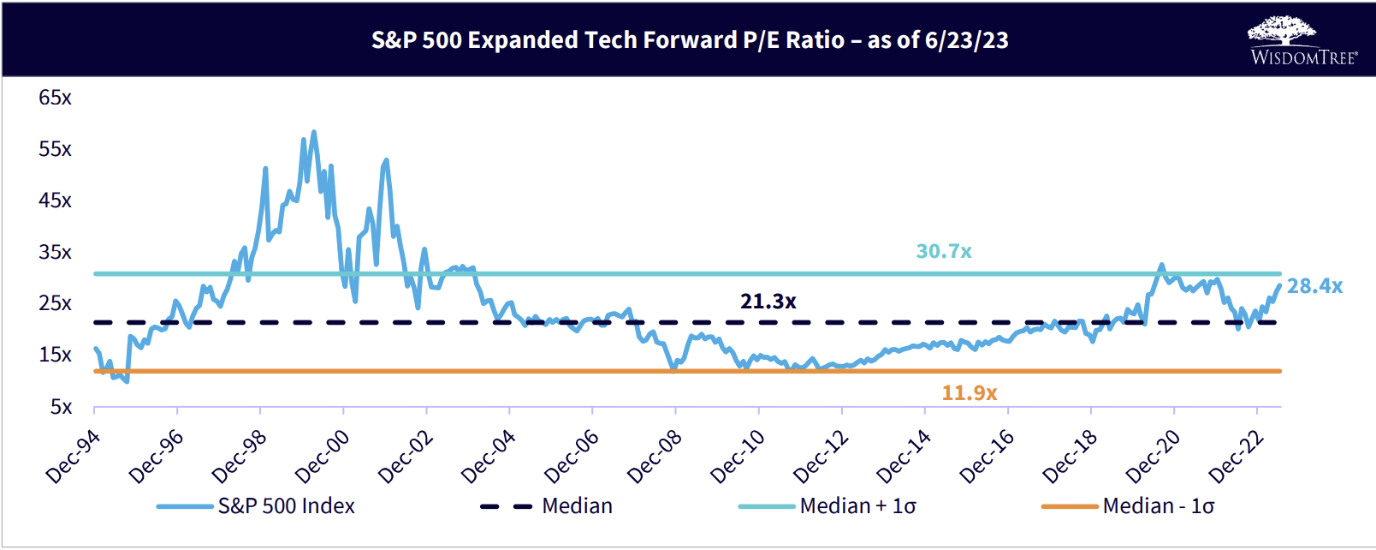

Pendant la «Bulle technologique», les investisseurs ont décidé de ne pas prendre en compte les statistiques classiques. Nous ne ferons pas cette erreur ici. Si nous observons le Graphique 1:

- Nous créons un aperçu du secteur «Technologie étendue». Les entreprises telles que Meta Platforms et Alphabet sont dans «Services de communication». Amazon.com (même en prenant en compte ce suffixe .com) est dans «Consommation discrétionnaire». Les Technologies de l’information incluent Microsoft et Apple. Si nous utilisons cette appellation de «Technologie étendue», nous capturons un échantillon de technologie plus large.

- En 1998-2000 l’indice atteignait un ratio P/E de plus de 55 x. Le pic initial se basait sur les prix et l’euphorie ; le deuxième pic dans la fourchette de 50 x aurait été causé par la chute rapide des prévisions de bénéfices lorsque l’éclatement de la bulle est devenu évident.

- Si l’on considère le niveau actuel de l’indice en termes de ratio P/E à terme, il est encore inférieur à 30 x. 28,4 x n’est pas «bon marché», et nous ne cherchons d’aucune façon à dire que cette technologie est actuellement bon marché.

- En 2000, les taux d’intérêt réels étaient plus hauts. Cependant, nous notons que cette expansion multiple a eu lieu en parallèle à un environnement de taux d’intérêt plus hauts, un exploit qui n’est pas toujours facile à réaliser pour les stocks. En 2000, quand le secteur des technologies représentait plus de 55 fois les bénéfices futurs, les taux d’intérêt réels (mesurés en obligations TIPS) étaient deux fois ce qu’ils sont actuellement.

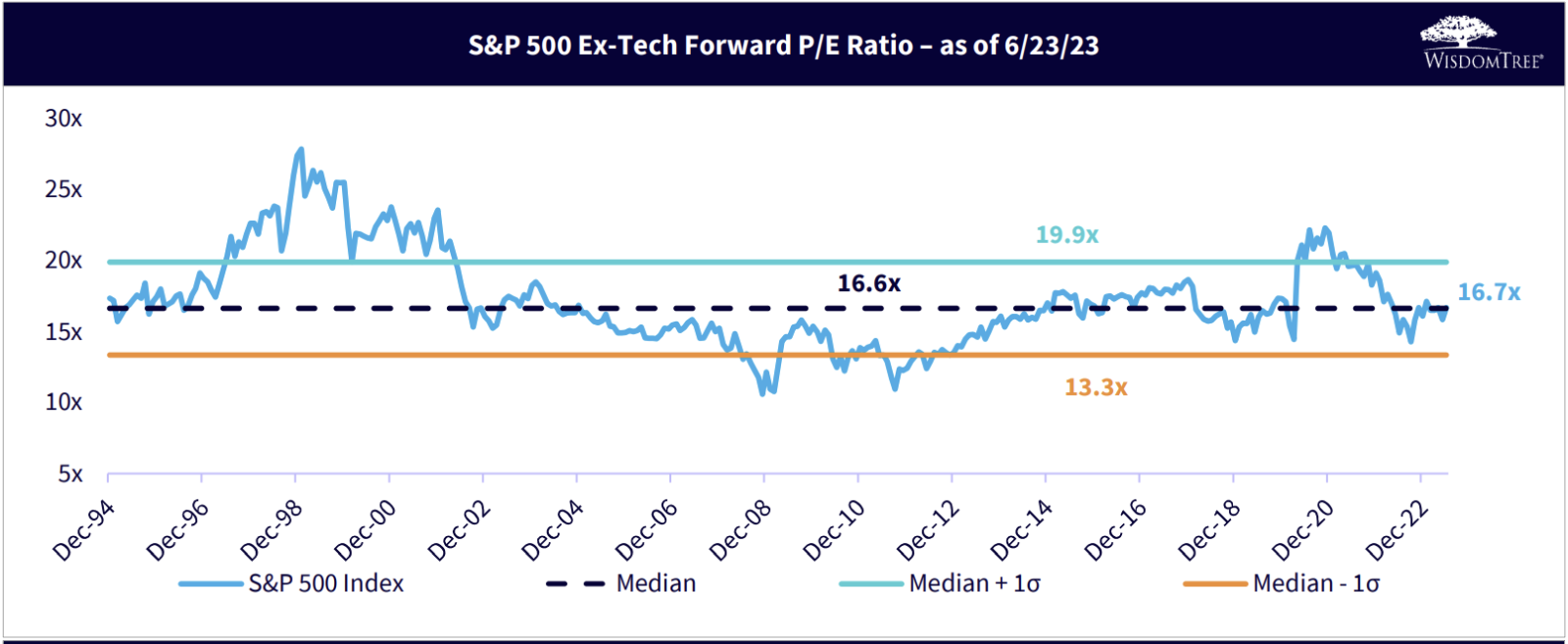

Puis, dans le Graphique 2:

- On peut voir comment les «autres stocks» qui ne sont pas technologiques se sont comportés en termes de valorisation. Ces autres stocks n’ont jamais dépassé un ratio P/E de 30 x pendant la bulle technologique.

- La valorisation actuelle de la partie hors technologies du S&P 500 est de 16,7 x, et est très proche de la moyenne sur la période complète. Ce n’est pas «bon marché», mais il ne s’agit pas du territoire le plus cher pour autant.

Pour résumer: une bulle n’est pas simplement «un peu chère», elle représente plutôt une situation où il est clair que les prix vont bien au-delà de la normale. En revenant à un chiffre classique, le ratio P/E à terme, nous ne voyons pas de preuve que ce soit le cas.

Nous comprenons néanmoins que la performance dans les actions thématiques peut être cyclique. Une façon de gérer ces cycles est d’allouer à certains thèmes, puis d’accepter qu’au cours d’un cycle (qui est plus proche de 10 ans que de 5 ans) il y aura des périodes de rendements fortement positives et d’autres fortement négatives.

Dans de nombreux cas, savoir si les thèmes fonctionnent ou non n’a rien à voir avec l’évolution du cours de l’action. Ce que nous savons aujourd’hui c’est que, dans le trimestre actuel, Nvidia attend des revenus de l’ordre de 11 milliards de dollars américains. Il va être critique de surveiller cette trajectoire, qui indique ensuite un taux d’exécution sur 12 mois supérieur à 40 milliards de dollars. Voyons-nous cela se concrétiser? De la même manière, des entreprises telles que Microsoft et Alphabet vont continuer à parler de ce thème et à lancer de nouvelles options pour leurs clients. Il s’agit d’éléments que nous pouvons observer et surveiller facilement.

Les signes d’un plus grand risque de bulle pourraient se traduire par un marché IPO (initial public offering) beaucoup plus robuste dans des entreprises d’IA spécifiques, ce qui pourrait se produire à l’avenir, mais n’est pas le cas aujourd’hui. Nous n’affirmons pas qu’il n’y aura jamais de bulle, nous sommes tous humains et les comportements humains créent des bulles, mais la situation que nous observons actuellement n’en est pas encore là.