La volatilité reste supprimée, ce qui laisse penser que tout est calme sur les marchés financiers. Le 21 mai, notre mesure préférée de la volatilité - l'indice de volatilité CBOE, ou VIX - est tombé à 11,86, son niveau le plus bas depuis novembre 2019.

A l'époque, il fallait une pandémie mondiale pour provoquer un pic sismique de la volatilité - le VIX a dépassé 80 le 16 mars 2020, alors qu'une grande partie du monde s'est enfermée. Même si rien d'aussi dramatique que le COVID-19 ne semble se profiler à l'horizon, susceptible de faire basculer la volatilité et de provoquer une spirale baissière sur les marchés financiers, l'heure n'est pas à l'autosatisfaction.

En douceur

Après une bonne première moitié de mois pour la plupart des classes d'actifs, l'action des prix s'est atténuée la semaine dernière. Les obligations d'Etat ont donné le ton avec la pentification des courbes de rendement, la partie avant ayant sous-performé, probablement en raison de données économiques supérieures aux attentes, tant sur le front de l'inflation que de l'activité.

Le crédit d'entreprise à haut rendement a surperformé les obligations de qualité. Le haut rendement européen a généré un rendement total positif pour la semaine, tiré par les marchés émergents, qui ont été les plus performants dans la catégorie «investment grade». Dans le secteur des matières premières, l'or a baissé de 4%, tandis que le pétrole et le gaz ont chuté respectivement de 2% et de 4,3%.

La plupart des grands indices boursiers ont clôturé la semaine en légère baisse. Le Nasdaq a fait exception, soutenu par la publication des résultats exceptionnels de Nvidia pour le premier trimestre, qui a fait état d'une augmentation de 682% de ses bénéfices d'une année sur l'autre. En seulement cinq ans, la capitalisation boursière de Nvidia est passée de 82,5 milliards de dollars à 2600 milliards, ce qui en fait la troisième plus grande entreprise au monde derrière Microsoft et Apple.

Au Japon, l'inflation globale des prix à la consommation est tombée à 2,5% en avril, contre 2,7% en mars. Bien que l'inflation de base ait ralenti de 2,6% à 2,2%, elle reste supérieure à l'objectif de 2% de la Banque du Japon. Les économistes ont été surpris par la reprise de l'industrie manufacturière japonaise, dont l'indice des directeurs d'achat a augmenté pour la première fois en douze mois, passant de 49,6 à 50,5.

Ces deux données ont permis aux rendements des obligations d'Etat japonaises à 10 ans de franchir la barre des 1%, un niveau qui n'avait pas été atteint depuis 2012. Le marché estime à 90% la probabilité que la prochaine hausse de 10 points de base des taux directeurs ait lieu en juillet.

Mouillé, mouillé, mouillé

La politique britannique a occupé le devant de la scène en Europe. Prenant la parole devant le numéro 10 de Downing Street sous une pluie battante, le Premier ministre Rishi Sunak a annoncé le 22 mai que des élections générales auraient lieu le 4 juillet. Son parti conservateur est nettement distancé par le parti travailliste dans les sondages, et plus de 70 députés conservateurs ont annoncé leur intention de se retirer lors des élections.

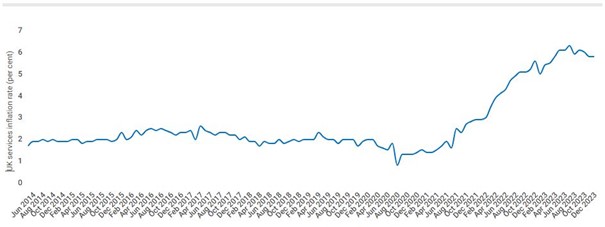

Au Royaume-Uni, tout espoir de voir la Banque d'Angleterre (BoE) réduire ses taux directeurs en juin a disparu après la publication de données sur l'inflation plus élevées que prévu pour le mois d'avril. Alors que les prix globaux sont passés de 3,2% en mars à 2,3% en avril, sous l'effet de la baisse des prix de l'énergie domestique, l'inflation des services - un indicateur clé pour la BoE - n'est passée que de 6% à 5,9%, bien en deçà des prévisions de 5,5% de la BoE (voir le graphique de la semaine).

De même, les prix à la consommation de base ont continué à baisser, mais à un rythme plus lent que prévu. La politique monétaire restant restrictive, et à la consternation du gouvernement britannique, les ventes au détail (hors carburant automobile) ont baissé de 2% en glissement mensuel. Bien que le temps pluvieux saisonnier et les vacances de Pâques précoces aient pu affecter les données, la crise actuelle du coût de la vie semble être une explication plus plausible, selon nous. Le consensus actuel prévoit que la BoE réduira son taux d'intérêt en août.

Réduire les taux pour réduire l'inflation?

Début mai, le Comité fédéral de l'open market (FOMC) américain a noté que la demande intérieure privée s'avérait résistante et a suggéré qu'il faudrait plus de temps que prévu pour que le comité soit suffisamment confiant dans la maîtrise de l'inflation avant d'abaisser les taux directeurs.

Rick Rieder, directeur des investissements pour les titres à revenu fixe mondiaux chez BlackRock, a donné des conseils non conventionnels à la Fed, qui pourraient également s'appliquer à la BoE. Il suggère que la meilleure façon pour le FOMC de tempérer l'inflation est d'abaisser les taux, et non de les maintenir plus longtemps à un niveau élevé.

M. Rieder estime que l'«inflation rigide» est un phénomène propre au secteur des services, qui n'est pas sensible aux taux, car les prix restent soutenus par les personnes âgées et la cohorte des revenus moyens à élevés, qui gagnent plus que jamais grâce à leurs investissements à revenu fixe.

La sagesse populaire suggère qu'une politique monétaire restrictive diminue le système immunitaire d'une économie. Par conséquent, au fil du temps, les vulnérabilités et les déséquilibres s'accumulent, provoquant des maladies et, éventuellement, des crises.

Si l'on se fie à l'histoire, les banques centrales commettent souvent l'erreur d'attendre trop longtemps avant de changer de direction. La grande question est donc de savoir si la BoE et le FOMC tombent dans ce piège, en essayant de dompter l'inflation de service, alors que la cause première de celle-ci est en fait une politique restrictive.

Graphique de la semaine: La stagnation de l'inflation des services au Royaume-Uni réduit les chances d'une baisse des taux en juin

Source: Office for National Statistics, as of May 22, 2024.