Il y a dix ans, la Chambre des représentants américaine a débattu d'un projet de loi visant à limiter la liberté de la Réserve fédérale (Fed) de mener sa politique monétaire comme elle l'entend. De telles propositions étaient autrefois très populaires parmi les politiciens républicains, mais très controversées parmi de nombreux économistes. Les deux perspectives ont un certain attrait. Dans un monde où les politiciens peuvent connaître en temps réel la santé de l'économie et l'évolution de l'inflation, une règle de politique monétaire simplement basée sur des données rendrait la politique monétaire plus prévisible et la protégerait mieux de l'ingérence politique.

La règle la plus connue de ce type, qui a servi de base à la proposition de loi de la Chambre des représentants de 2014, a été élaborée dans les années 1990 et porte le nom de John Taylor. Elle utilise l'inflation et l'écart de production, une mesure de la demande totale d'une économie par rapport à ses capacités de production, c'est-à-dire de la quantité qui peut être produite sans que l'inflation ne s'accélère. Au cours des 15 années qui ont précédé la crise financière mondiale de 2008, cette règle semblait fonctionner relativement bien. Mais pendant la crise financière mondiale, la production s'est effondrée, les prix ont baissé et différentes versions de la règle de Taylor ont exigé des taux d'intérêt négatifs. Comme il est techniquement difficile d'abaisser les taux d'intérêt en dessous de zéro, la Fed a essayé des mesures de plus en plus non conventionnelles, comme l'assouplissement quantitatif.

Quand et dans quelle mesure les taux d'intérêt américains doivent baisser est actuellement une question d'appréciation

Dix ans plus tard, un autre problème lié au fait de lier la politique monétaire à des règles est clairement mis en évidence : tant l'inflation que la croissance économique peuvent être mesurées de différentes manières et sont sujettes à des révisions de données. Les séries de données économiques contiennent également beaucoup de bruit aléatoire, tandis que certaines variables importantes (comme l'écart de production) ne peuvent être qu'estimées.

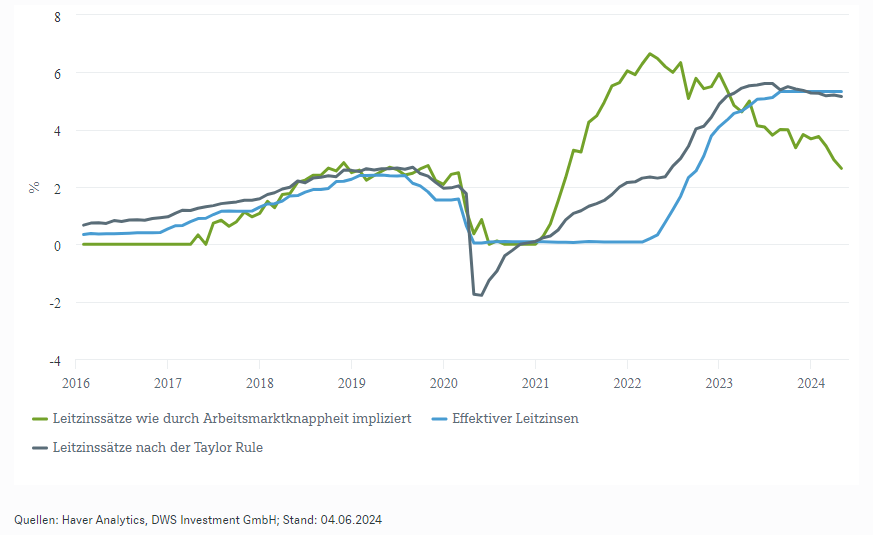

Si l'on prend maintenant l'inflation, mesurée par la mesure préférée de la Fed, l'indice des prix de base des dépenses de consommation personnelles (PCE), et un certain nombre d'hypothèses raisonnables, y compris la préférence de la Fed pour la continuité, on obtient un taux directeur (Federal Funds Rate) basé sur la règle de Taylor de 5,27 pour cent - juste en dessous du taux directeur effectif actuel. Mais combien de temps cette règle devrait-elle rester en vigueur? Cela dépend en partie de la rapidité avec laquelle les taux d'intérêt élevés produisent leurs effets sur les marchés du travail. Dans notre «Chart of the Week», nous ne prenons en compte qu'une seule des nombreuses possibilités d'évaluation de la situation sur le marché du travail et calculons à partir de là à quel niveau les taux d'intérêt devraient désormais se situer sur la seule base de l'évolution du marché du travail. Selon ce calcul, les taux d'intérêt devraient se situer juste en dessous de 3 % pour que les marchés du travail retrouvent leur équilibre à moyen terme[4]. Nous supposons que la Fed a obtenu exactement l'effet souhaité lors des cycles précédents et nous calculons à partir de là à quel niveau les taux d'intérêt devraient désormais se situer en tenant compte uniquement des marchés du travail, à savoir juste 3%.

«En fin de compte, la politique monétaire est clairement restrictive du point de vue du marché du travail, mais les chiffres actuels de l'inflation ne justifient pas encore une réduction«, affirme Christian Scherrmann, économiste américain au DWS. «Il n'est pas étonnant que la Fed adopte une vision équilibrée des risques et examine les données entrantes avec précision et impartialité.» Dans le monde réel, plein de complexité et d'erreurs de mesure, lier la Fed à une règle de politique monétaire unique a toujours semblé une mauvaise idée. Cependant, l’autre extrême est sans doute encore pire: permettre aux hommes politiques élus d’intervenir directement dans la fixation des taux d’intérêt, plutôt que d’avoir une banque centrale indépendante qui s’engage publiquement en faveur d’un cadre stable et est tenue responsable de la réalisation de ses objectifs de politique monétaire.