Entre virus/vaccins et les points chauds géopolitiques, en passant par de profondes cicatrices de la dette, l’année s’annonce moins «sans précédent».

Les marchés ont clôturé l’année 2020 dans un climat d’optimisme. En effet, le dernier trimestre a été le témoin d’une contraction des spreads sur les marchés émergents dans le sillage du regain de confiance favorisé par le résultat de l’élection présidentielle aux États-Unis et les nouvelles positives sur le front des vaccins contre la COVID-19. Si la récession mondiale n’a échappé à personne, l’attention s’est toutefois résolument tournée vers les anticipations d’une reprise économique.

La plupart des gens ont été contents de voir arriver la fin de 2020. Ce fut une année fertile en événements et éprouvante, mais une année qui a également beaucoup donné matière à analyser, à se remémorer et à apprendre. L’année à venir sera probablement moins «sans précédent» - une expression fréquemment utilisée au cours des 12 derniers mois. La nouvelle année semble appelée à pouvoir offrir de bonnes opportunités aux investisseurs. Voici sept thèmes qui, selon nous, vont influer sur les marchés obligataires émergents en 2021.

La réponse draconienne, mais nécessaire, de l’ensemble des autorités sur la planète à la pandémie a plongé l’économie mondiale dans une récession en mars et en avril. L’ampleur des taux d’infection à la COVID-19 a considérablement varié d’un pays à l’autre, tout comme les répercussions économiques et les reprises qui s’en sont suivies.

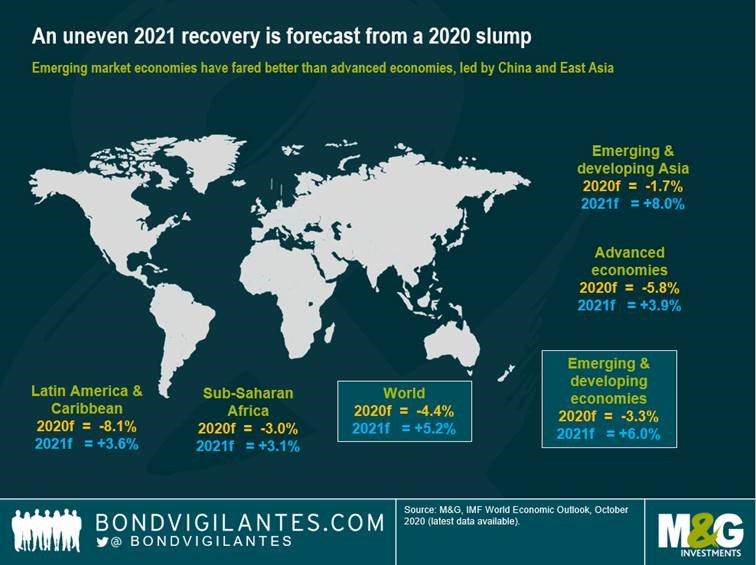

Les économies d’Asie de l’Est, en particulier la Chine, ont mieux résisté en 2020, surtout par rapport à l’Europe et aux États-Unis. Si la production mondiale a chuté au cours de l’année, celle de la Chine a pour sa part enregistré une croissance. Cela a offert un coup de fouet aux économies émergentes qui ont accusé des taux de contraction moins prononcés que les économies développées. Les projections de reprise pour 2021 favorisent également les pays émergents par rapport aux pays développés, comme l’indiquent les récentes prévisions de croissance du FMI (se reporter au graphique ci-dessous).

Les projections pour 2021 présupposent que toute nouvelle vague de la pandémie sera soit évitée soit atténuée par le déploiement des vaccins. Il est clair qu’une certaine incertitude demeure quant à la trajectoire du virus et que de nombreux pays vont devoir faire preuve de prudence lorsqu’ils auront à déterminer l’ampleur des politiques de relance ou de soutien nécessaires pour favoriser la reprise. Leur retrait trop soudain ou un retour trop précipité à la normalisation des politiques pourrait porter un coup fatal à la reprise.

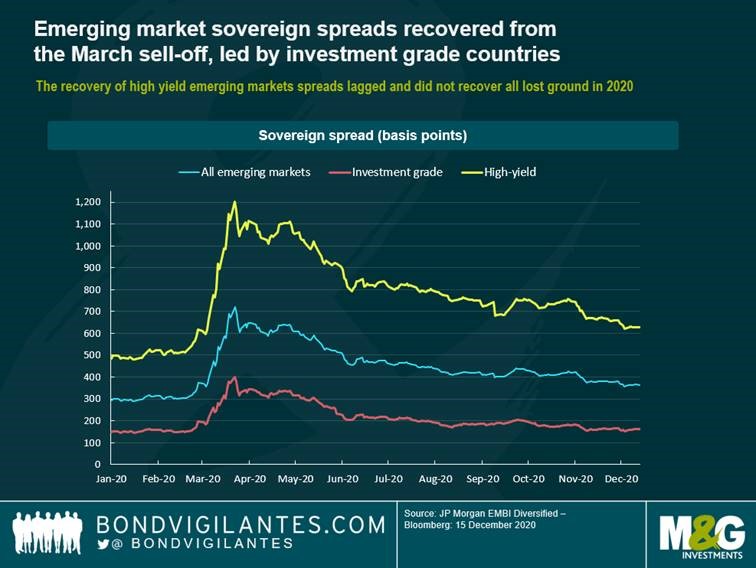

Les politiques monétaires extrêmement accommodantes des grandes économies développées ont permis d’écarter les marchés du bord du précipice en mars 2020. Une fois un certain calme retrouvé, le rebond des marchés a fini par alimenter la demande d’obligations des marchés émergents. À partir de mai 2020, la faiblesse des taux d’intérêt et l’amélioration du sentiment des investisseurs ont conduit à une quête de rendement qui a eu pour effet de ramener les spreads des obligations des marchés émergents vers les niveaux auxquels ils avaient débuté l’année.

Une grande partie de la positivité à l’égard de 2021 est fondée sur l’opinion selon laquelle les taux d’intérêt vont rester plus bas plus longtemps au niveau mondial et, en outre, que les politiques accommodantes des banques centrales vont se poursuivre, parallèlement à de nouvelles mesures de relance budgétaire. Un tel environnement est positif pour les marchés émergents. Mais, la confiance des investisseurs pourrait être mise à l’épreuve en 2021 en cas de signes de diminution de la voilure des vastes mesures de relance.

Les spreads des obligations «investment grade» des marchés émergents se sont resserrés après leurs points hauts atteints en mars et en avril 2020, et ont rapidement renoué avec les niveaux qui étaient les leurs avant la pandémie. Si les obligations à haut rendement des marchés émergents ont bénéficié d’un rebond en mai, leurs spreads sont toutefois restés élevés par rapport au début de l’année (se reporter au graphique ci-dessous). Elles ont sous-performé les obligations « investment grade » en raison de l’incertitude quant à l’impact différé que le virus pourrait avoir sur les économies frontières. Il a été difficile d’évaluer avec précision les conséquences sur la viabilité de la dette pendant la majeure partie de l’année.

Ainsi, tout au long de l’année 2020, les spreads des obligations à haut rendement des marchés émergents sont restés élevés. Le résultat de l’élection présidentielle américaine et l’optimisme quant au succès des vaccins ont contribué à réduire l’écart grâce une progression de fin d’année, mais les émetteurs des marchés frontières ont toutefois continué de sous-performer. En 2021, nous pensons que les obligations à haut rendement des marchés émergents sous-performeront moins et seront plus performantes qu’en 2020. Mais, la sélection des pays et des titres de crédit va être cruciale dans la mesure où la plupart des pays sont confrontés à un endettement accru.

En 2020, les États du monde entier ont emprunté sans compter et les marchés émergents n’ont pas fait exception, même si la plupart des emprunts ont été effectués au niveau national et en devise locale.

En cela, elle a différé d’une crise typique des marchés émergents dans la mesure où les gouvernements ont été à même de réduire les taux d’intérêt et d’emprunter à moindre coût. De nombreux pays émergents, où les taux sont même proches de zéro dans certains d’entre eux, ont élargi les mandats de leurs banques centrales et se sont engagés dans des politiques de type «assouplissement quantitatif» pour préserver la liquidité de leurs marchés ou pour financer des dépenses liées à la pandémie. Dès lors que des pays frontières étaient confrontés à une accélération de l’inflation ou ne pouvaient pas accéder à tous les financements nécessaires au niveau national, ceux-ci ont toutefois pu bénéficier de prêts d’urgence. En effet, le FMI et d’autres institutions financières internationales ont accordé des prêts en devise forte aux pays qui en faisaient la demande. Cette source de financement est venue sans la liste habituelle des conditions politiques dans la mesure où la priorité était à l’utilisation rapide des fonds.

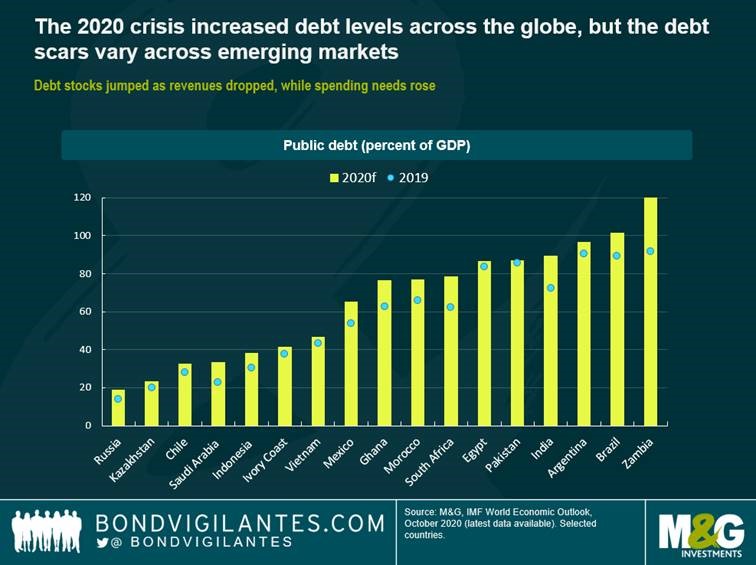

Vers la fin de l’année, il est devenu possible d’identifier les endroits où les cicatrices de la dette étaient les plus profondes. Six pays ont vu leur note être dégradée en 2020, dont plusieurs qui avaient déjà été confrontés à de graves risques de solvabilité en 2019 (Argentine, Liban et Zambie) et d’autres dont les économies ont été particulièrement touchées par la pandémie (Équateur, Belize et Suriname). La question clé dans l’esprit des investisseurs est de savoir si d’autres pourraient suivre en 2021.

Les risques liés aux niveaux d’endettement ont certes augmenté (se reporter au graphique ci-dessous), mais ils n’indiquent pas selon nous l’imminence d’une crise systémique de la dette dans les pays émergents. Les risques varient considérablement d’un pays à l’autre. Par exemple, le Brésil et le Mexique présentaient tous les deux d’importants déficits budgétaires en 2020, mais les pressions liées à la dette sont très différentes. Le Brésil devrait stabiliser sa dette publique à environ 103% du PIB, tandis que le Mexique peut le faire à un niveau de 65%.

Les plus grands pays émergents ont emprunté principalement sur leurs marchés intérieurs, souvent grâce à des flux de capitaux étrangers, ce qui suggère qu’une crise monétaire ou la nécessité de générer une certaine inflation est plus probable qu’un défaut de paiement sur la dette extérieure à la manière de l’Argentine. Mais, pour la plupart des pays frontières qui ont emprunté massivement à l’extérieur, les risques de change demeurent. Pour un portefeuille obligataire, c’est là que le choix du pays est essentiel en ce sens où il existe d’énormes divergences entre les pays. Certains possèdent des risques plus faibles, ont un accès au marché et peuvent rapidement ne pas se préoccuper de problèmes de liquidité lors d’une reprise, tandis que d’autres sont susceptibles de connaître des problèmes de solvabilité.

Les obligations des marchés émergents ont pâti d’importantes sorties de capitaux en mars 2020, mais les flux de portefeuille se sont redressés et ont clôturé l’année en territoire positif. Toutefois, le rythme des flux de capitaux à destination des obligations en devise locale s’est initialement avéré lent et n’a commencé à fortement s’accélérer que lorsque les prévisions relatives au résultat de l’élection présidentielle aux États-Unis se sont précisées. Cette tendance a été renforcée par les nouvelles positives sur le front des vaccins. L’amélioration des statistiques économiques au troisième trimestre et du positionnement des investisseurs a aidé même certaines des devises émergentes les plus durement touchées à rebondir au quatrième trimestre. Les devises émergentes ont été les principales victimes de l’ajustement nécessaire au début de la crise, mais ont eu tendance à se redresser au cours de l’année (se reporter au graphique ci-dessous).

Malgré la pandémie, l’année 2020 a été témoin de flux de capitaux étrangers record à destination des obligations chinoises en devise locale à la suite de l’entrée du pays dans des indices obligataires internationaux. Nous pensons que cette tendance est appelée à se poursuivre et qu’elle est susceptible de créer une nouvelle demande des investisseurs qui sera détournée des marchés développés et non d’autres marchés émergents.

Nous entrevoyons une poursuite de la dépréciation du dollar américain en 2021. Nous pensons que cela offrirait un coup de pouce aux devises émergentes et aux performances de la dette émergente en devise locale. Toutefois, tout fléchissement inattendu de l’économie mondiale entraînerait une modération de l’intérêt des investisseurs.

La Russie, les États du Golfe et d’autres pays exportateurs de pétrole émergents ont vu leurs économies être en proie à beaucoup d’incertitude et de volatilité suite à la lourde chute du prix du pétrole d’un pic de près de 69 dollars le baril au début de l’année à un point bas d’environ 20 dollars le baril. La reprise de l’activité économique, ainsi qu’une unité suffisante entre les membres de l’Opep et de l’Opep+ pour honorer les réductions de production prévues, ont permis au pétrole de se stabiliser à près de 50 dollars le baril. Les plans budgétaires pour 2020 ont dû être oubliés et remaniés dans la mesure où les besoins de dépenses liés à la pandémie ont augmenté alors même que les recettes tirées de l’or noir ont quant à elles chuté.

Les perspectives pour 2021 du prix du pétrole demeurent incertaines. Selon nous, elles seront fonction de la rapidité de la reprise mondiale, des tensions entre l’Occident et l’Iran et du succès du maintien de l’harmonie entre les membres de l’Opep+.

Pour les pays exportateurs de pétrole qui ne disposent pas d’importantes réserves financières, les réformes à court terme seront essentielles afin de rétablir la viabilité des finances publiques. Beaucoup ne se sont jamais totalement adaptés à un prix du pétrole inférieur à 100 dollars le baril ou n’ont jamais progressé dans leurs plans de diversification de leur économie. C’est notamment le cas du sultanat d’Oman, du royaume de Bahreïn, du Nigeria, du Gabon et de l’Angola.

Pour les pays du Golfe qui disposent d’importants actifs financiers, le choix a été d’emprunter plutôt que de voir les actifs décroître trop rapidement. Ici, la réforme et la diversification sont tout aussi importantes, mais pas selon un calendrier aussi pressant. Depuis leur intégration, les États du Golfe ont connu une croissance rapide parmi les émetteurs en termes de taille et représentent désormais une part importante et grandissante des indices obligataires des marchés émergents. A en juger par les plans d’émission actuels, cette tendance devrait se poursuivre en 2021.

Si la politique étrangère américaine de l’ère Trump devrait être abandonnée, le paysage politique mondial a toutefois changé et il est peu probable que nous revenions à la politique à laquelle nous étions habitués sous la présidence Obama. Pour autant, un cadre politique plus éclairé par des experts est davantage prévisible que des réactions impulsives et des messages Twitter publiés tard dans la nuit. Des pays comme l’Arabie Saoudite, la Turquie et la Russie pourraient trouver la situation plus difficile, tandis que le Mexique et le multilatéralisme pourraient se voir offrir un nouvel élan. Si des changements de politique étrangère sont probables en 2021, nous pensons que certains prendront du temps à prendre forme et se concrétiseront plus tard durant le mandat de Joe Biden.

La géopolitique devrait jouer un rôle important sur les marchés émergents : certains vents contraires pourraient peser sur la classe d’actifs, tandis que certains vents de travers pourraient nécessiter une approche régionale ou nationale spécifique. Les relations sino-américaines devraient rester un thème central et il est peu probable que les tensions s’apaisent à mesure que la Chine gagne en importance et menace l’hégémonie mondiale des États-Unis. Dans le même temps, il conviendra de suivre la politique au Moyen-Orient, tout comme certaines élections, notamment au Pérou, au Chili et en Équateur.

Après une année 2020 difficile et imprévisible, nous attendons avec curiosité ce que 2021 nous réserve. Les rendements réels négatifs offerts par les trois quarts des obligations des marchés développés ne font que plaider encore un peu plus en faveur d’un investissement sur les marchés obligataires émergents.

Le segment des obligations «investment grade» des marchés émergents commence certes à apparaître moins intéressant du point de vue des valorisations, mais nous pensons que les spreads au sein du segment des obligations à haut rendement demeurent attractifs et les devises émergentes sous-évaluées.