Chronique blockchain. Si l’histoire se répète, les prévisions laissent encore un potentiel intéressant de hausse, pas seulement pour le Bitcoin, mais aussi pour le reste des cryptomonnaies.

.jpg)

Le fameux cycle va-t-il se reproduire? La première cryptomonnaie a atteint cette semaine les $44’000, pulvérisant la résistance des $42’000, ce qui indique que nous pourrions être entré dans le fameux “Bull Run” précédent historiquement les périodes de «Halving».

Dans un mouvement spectaculaire, le bitcoin a dépassé le niveau psychologique de $40’000 et a franchi la résistance de $42’000, indiquant le début d’une forte poussée haussière.

La récente hausse indique que les marchés cryptographiques ont survécu aux désastres de Terra, Celsius, et autres FTX, sans oublier le traitement du cas «Binance» et l’acharnement de la SEC durant ces derniers mois. Le prix du Bitcoin a augmenté de plus de 165%, stimulé par un certain nombre de facteurs, notamment l’adoption croissante du Bitcoin par les investisseurs institutionnels, la perspective de l’approbation des fameux ETFs prévue pour l’année prochaine (entre le 5 et le 10 janvier 2024 à en croire le spécialiste Eric Balchunas) et l’approche du Halving prévue pour avril 2024.

La demande a été principalement alimentée par la performance plus régulière du Bitcoin en tant que réserve de valeur. Larry Fink, PDG de Blackrock s’est lui-même fait l’ambassadeur de la première cryptomonnaie prônant sa qualité de «flight to safety» dans un contexte de turbulences sur les marchés et de craintes d’inflation. L’instabilité géopolitique et l’environnement macroéconomique difficile ont également aidé le Bitcoin à atteindre son niveau actuel.

L’indice «Fear &Greed» reste compris entre 70 et 74 (GREED), ce qui indique un sentiment positif de la part des investisseurs particuliers et institutionnels. Le niveau d’EXTREME GREED n’étant pas encore atteint.

La croissance totale de la capitalisation boursière de la première crypto monnaie depuis le début de l’année est impressionnante. Selon les données de Glassnode au 5 décembre 2023, le BTC est en hausse de +141,6%, l’Ethereum de +79,4% et les Altcoins (excluant ETH et Stablecoins) de +62,3%.

Une autre mesure intéressante est la dominance du Bitcoin (BTC.D), calculée en divisant la capitalisation boursière du bitcoin par la capitalisation boursière totale des crypto-monnaies. Cette mesure donne un aperçu de la performance du Bitcoin par rapport au marché plus large des crypto-monnaies. Actuellement le Bitcoin représente 54,96% de la capitalisation globale du marché des crypto-monnaies. Des périodes prolongées de domination de plus de 50% indiquent que l’intérêt des investisseurs et les flux de capitaux sont concentrés sur le bitcoin par rapport à d’autres crypto-monnaies. Comme nous pouvons le voir sur le graphique ci-dessous, le BTC.D peut rester élevé pendant un certain temps lors de marché haussier:

Cette tendance est importante car elle confirme que le Bitcoin est de plus en plus considéré comme une réserve de valeur, un actif à part entière plutôt que comme une simple crypto-monnaie.

Comme l’a fait remarquer Paul Brody, spécialiste blockchain chez Ernst & Young: «Si vous regardez les gens qui achètent du bitcoin, ils l’achètent en tant qu’actif. Ils ne l’achètent pas en tant qu’outil de paiement».

Standard Chartered et d’autres experts de Wall Street prévoient que le bitcoin atteindra $100’ 000 dollars en 2024. L’approbation de l’ETF permettrait aux fonds d’investissement traditionnels d’être plus facilement exposés au bitcoin, ce qui devrait correspondre à une demande massive des investisseurs institutionnels. Dès lors la question sera d’évaluer l’ampleur des flux entrants dans les ETFs et l’ impact sur le prix du Bitcoin. James Butterfill , responsable de la recherche chez Coinshares a récemment mentionné «Si nous prenons les 14,4 milliards de dollars d’afflux mentionné par la recherche de Galaxy, le modèle suggère qu’ils pourraient faire grimper le prix à $141 000».

Habituellement, la deuxième phase du marché haussier signifie une forte augmentation de la deuxième cryptomonnaie. Ethereum reste le géant endormi de la récente reprise du marché des cryptomonnaies, car il n’a pas encore bénéficié des gains de son grand frère. Depuis début Octobre, Ethereum a gagné environ 35% comparé au rebond de plus de 65% pour le Bitcoin au cours de la même période. Comme le souligne Ryan Sean Adams de Bankless, «Ethereum réalise désormais 2,7 milliards de dollars de bénéfices annualisés et est «la seule chaîne rentable». En outre, son ratio cours/bénéfice est de 98, soit un peu plus que celui d’Amazon (75)». Parmi les autres fondamentaux, citons l’émission déflationniste d’Ethereum. L’offre a diminué de 293'240 ETH depuis l’upgrade «The Merge» en septembre 2022. Ethereum est également susceptible d’obtenir un ETF, probablement plus tard que le Bitcoin mais cela devrait également stimuler sa demande.

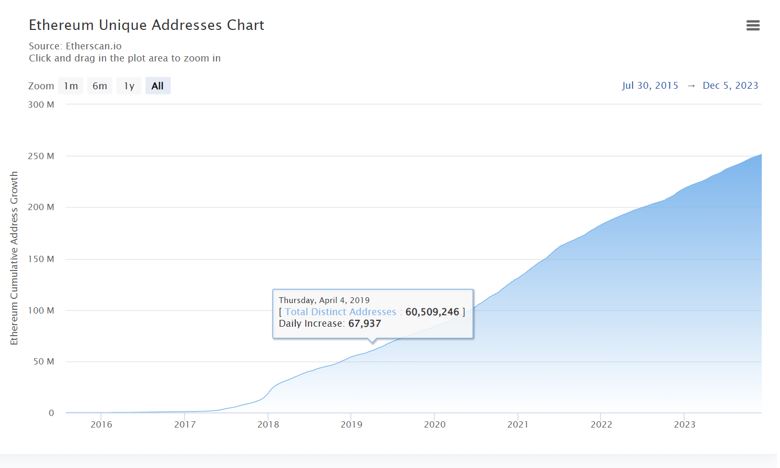

Si le concept de Web3 a souffert l’année dernière cela ne signifie pas qu’il est mort et enterré. Les adresses uniques d’Ethereum continuent d’augmenter régulièrement comme on peut le voir ci-dessous.

Ethereum reste le pionnier dans l’élaboration de l’avenir des transactions numériques décentralisées et continue à être le leader lors que l’on parle de tokenisation. N’oublions pas que, selon le Boston Consulting Group (BCG), la taille totale des actifs illiquides tokenisés, y compris l’immobilier et les ressources naturelles, pourrait atteindre 16,1 billions de dollars d’ici à 2030.

Un facteur pouvant expliquer le retard d’ Ethereum est la performance récente de Solana, un des potentiel “ Ethereum killer”. Santiago Santos, ancien partenaire de ParaFi Capital, a déclaré: «Il y a une probabilité de 25% que Solana renverse Ethereum». Avec ses divers cas d’utilisation et l’augmentation de son utilité, SOL et son écosystème pourraient devenir une voie d’investissement relativement rentable et attirer les capitaux des investisseurs particuliers et institutionnels dans le prochain cycle du marché des crypto-monnaies.

Cependant un véritable argument en faveur de l’Ethereum reste que, malgré des frais élevés, elle reste la blockchain la plus utilisée, certains reprochant à Solana son caractère centralisée. De plus, compte tenu de la capitalisation boursière actuelle des deux cryptomonnaies, il y a encore un long chemin à parcourir pour que Solana puisse se comparer à Ethereum. La capitalisation boursière de l’ETH est de 286,87 milliards de dollars et celle de Solana n’est que de 25,73 milliards de dollars, même après un rallye de +560% depuis le début de l’année.

Le parcours vers l’approbation d’un ETF Ethereum aux États-Unis a connu un récent développement. La SEC ayant à nouveau retardé sa décision relative à l’ETF Ethereum au comptant de Grayscale. Eric Balchunas spécialiste Bloomberg a indiqué que les premiers déposants, Ark et VanEck, ont de fortes chances d’être approuvés avant la date limite du 23 mai 2024, car ils devraient utiliser les mêmes mécanismes que les ETF Bitcoin au comptant, et parce que les contrats à terme sur l’Ether ont déjà reçu le feu vert de la SEC. S’il est approuvé, en plus d’injecter de nouvelles liquidités dans l’écosystème, un ETF Ethereum contribuera à légitimer l’actif, ce qui pourrait en faire l’une des deux seules cryptomonnaies dotées d’un ETF, soutenant encore sa demande de la part de institutionnels.

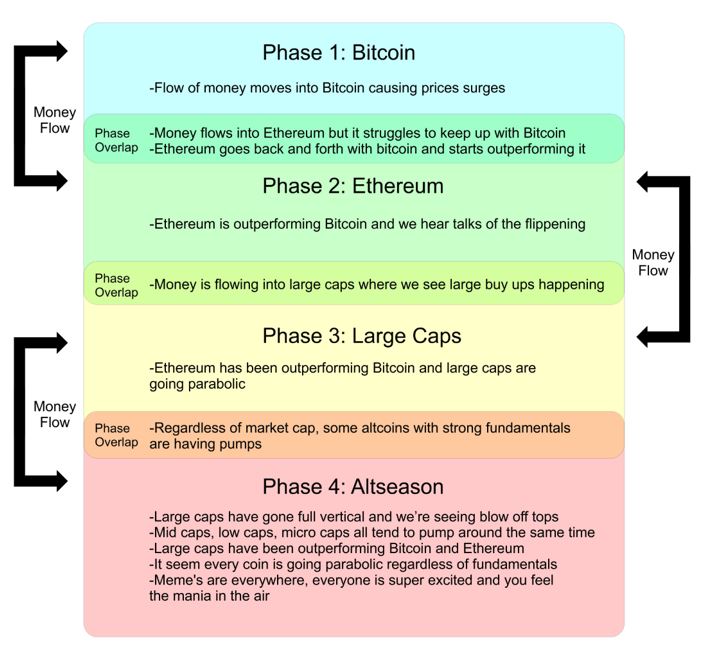

L’analyse historique révèle un schéma fascinant entre le profil de risque de Bitcoin (BTC) et la performance du marché des altcoins. La saison des altcoins est une période au cours de laquelle les afflux de liquidité sortent du Bitcoin pour entrer sur les plus petits coins. Il en résulte une augmentation significative et rapide de leur valeur. La saison des altcoins survient lorsque la domination du bitcoin diminue. Comme nous l’avons vu précédemment, ce qui n’est pas encore le cas. Cardano, Dogecoin, Avalanche et Polkadot, Ripple sont tous en baisse de plus de 80% par rapport à leurs plus hauts historiques. Solana, Chainlink et Polygon sont toujours en baisse de plus de 70% malgré des gains récents.

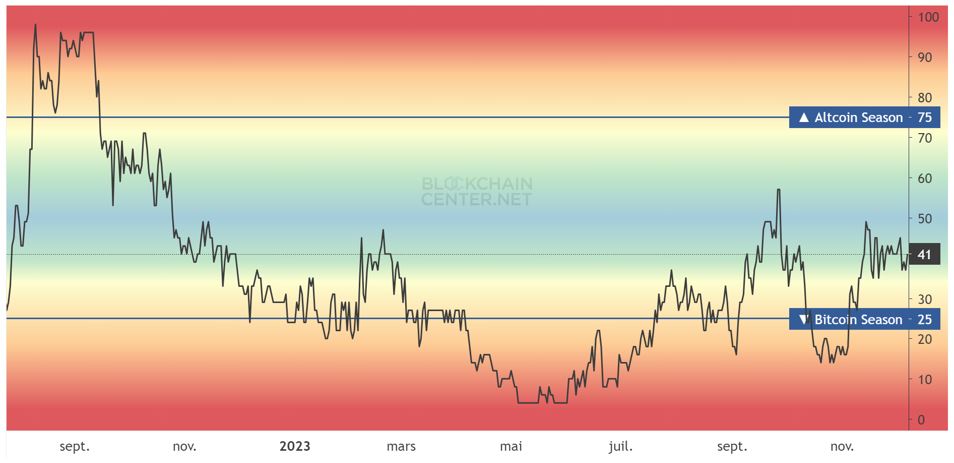

L’indicateur «Alcoin Season Index» ci-dessous est actuellement à 41, ce qui signifie que seulement 41% des 50 premières cryptomonnaies ont fait mieux que le Bitcoin au cours de la dernière saison (90 jours). Nous ne sommes donc pas encore entré dans la saison des Altcoins qui se situe à 75.

La semaine dernière, la part de marché des altcoins a atteint 67% des volumes échangés, son niveau le plus élevé depuis mars 2022. Un autre indicateur intéressant est la capitalisation totale du marché des crypto-monnaies hors BTC et ETH (TOTAL3). Celui s’est récemment redressé et indique que comme dans les cycle précédent, une phase à venir où les altcoins commenceront à surperformer le Bitcoin se dessine. Historiquement, la saison des altcoins est une période de trois mois de croissance significative de ces derniers. La prochaine n’est pas encore là mais devrait se réaliser courant 2024.

En conclusion, si la hausse actuelle du prix du Bitcoin marque le début d’un nouveau marché haussier prolongé, la reprise sera nettement plus rapide. Aucun des cycles précédents n’a connu une demande institutionnelle comparable à celle d’aujourd’hui, les grandes institutions financières étant toutes présentes dans l’espace directement ou indirectement.