Reste à savoir si l’impératif stratégique qui dicte les politiques publiques aura un effet délétère sur la capacité du secteur à rester efficace et innovant.

Combien de temps la pénurie de semi-conducteurs durera-t-elle? Et que cela présage-t-il pour l’avenir de l’industrie? D’après notre analyse, la pénurie est plutôt de nature cyclique et frappe surtout des secteurs comme l’automobile et les ordinateurs. Tout comme le pétrole a entretenu l’essor des économies industrielles au XXe siècle, les semi-conducteurs seront – dans un monde de plus en plus consommateur de données – le moteur de la croissance ces dix prochaines années.

Il importe de noter que le secteur des semi-conducteurs a évolué au fil de cycles conjoncturels marqués par des dépenses d’investissement excessives, une gestion déficiente des stocks et l’absence de discipline en matière de fixation des prix. Après des années de consolidation qui ont donné naissance à quelques acteurs dominants à chaque maillon de la chaîne logistique mondiale, le secteur est aujourd’hui plus discipliné et mieux positionné.

Il devrait d’ailleurs profiter ces prochaines années d’une demande solide émanant des entreprises, des gouvernements et des industries en pleine transition vers la 5G, l’intelligence artificielle (IA) et les solutions hébergées dans le cloud.

Selon différentes estimations, y compris la nôtre, les ventes mondiales de semi-conducteurs pourraient doubler, passant d’environ 450 milliards de dollars en 2019 à près de 1’000 milliards en 2030.

La situation de pénurie actuelle résulte d’un concours de circonstances qui n’ont à notre sens rien de structurel, et qui n’affecteront sans doute pas la demande à long terme. Simplement, les constructeurs automobiles ont été pris au dépourvu après avoir annulé des commandes auprès de leurs équipementiers durant les premiers mois de la pandémie, tandis que la dématérialisation de l’économie s’accélérait, contribuant à multiplier les commandes de puces utilisées dans les ordinateurs personnels, les consoles de jeux vidéo, les appareils ménagers et les applications hébergées dans le cloud.

Les ordinateurs personnels sont l’exemple le plus frappant. Alors qu’ils représentent encore un tiers de l’ensemble du marché global des semi-conducteurs, ils perdent lentement du terrain depuis une dizaine d’années. Mais un revirement s’est opéré l’année dernière, avec un taux de croissance inédit depuis 10 ans.

De ce fait, lorsque les constructeurs automobiles ont repassé commande auprès des équipementiers à l’automne 2020, la capacité de production de ces derniers était déjà saturée. Heureusement, alors même que l’essor attendu des véhicules électriques s’accompagnera sans doute d’une hausse de la demande de semi-conducteurs, le secteur automobile ne représente aujourd’hui qu’une infime partie du marché total. Et sachant qu’il faut environ quatre mois pour fabriquer des puces pour l’automobile, la situation pourrait se normaliser d’elle-même d’ici la fin de cette année.

Les données créées chaque jour ne font qu’augmenter. Cela a commencé avec les réseaux sociaux, sur lesquels les utilisateurs se sont mis à poster des photos et des vidéos de leurs enfants, de leurs plats au restaurant et de leurs vacances. Puis en 2018, les machines ont dépassé les humains en volumes de données créées. Nous sommes convaincus que cette profonde mutation sera un important catalyseur pour le secteur des semi-conducteurs.

Désormais, la plupart des données pourraient être créées par des machines qui nécessitent une puissance de calcul phénoménale. Le défi sera d’y parvenir en abaissant la consommation d’électricité.

Toutes ces données ne seront pas stockées sur nos téléphones, mais dans des centres de données, qui représentent aujourd’hui 3% de la consommation mondiale d’électricité. Si rien n’est fait pour les rendre plus économiques, ce chiffre pourrait passer à 25% dans 10 ans. Face à ce dilemme, une règle empirique veut que la consommation d’énergie des semi-conducteurs baisse de 30% tous les deux ans.

Voilà qui, à notre sens, pourrait favoriser l’utilisation de puces plus sophistiquées et complexes dans les smartphones haut de gamme et les centres de données, et qui contribuera à accroître la valeur des semi-conducteurs ces cinq prochaines années.

Pour répondre à cette demande supplémentaire et contourner les tensions géopolitiques (les semi-conducteurs sont considérés comme une priorité en matière de sécurité nationale), les grands fondeurs prévoient de dépenser des milliards de dollars pour construire de nouveaux sites de production. Comme Taïwan domine la majeure partie de la production haut de gamme, les États-Unis et l’Europe cherchent à relocaliser leurs chaînes logistiques essentielles.

Le géant Taiwan Semiconductor Manufacturing (TSMC) – qui capte près de 80% du marché de la production de pointe et compte Apple, Qualcomm ou encore Broadcom parmi sa clientèle – prévoit d’investir 100 milliards de dollars d’ici 2023 pour construire de nouvelles usines, dont une de grande taille en Arizona.

Intel veut pour sa part consacrer 20 milliards de dollars à la création de deux usines en Arizona, tandis que Samsung Electronics envisage d’établir un nouveau site au Texas pour 17 milliards. Ces investissements surviennent après une longue période de discipline en matière d’allocation des ressources et de consolidation du secteur, qui se retrouve aujourd’hui dominé par les géants TSMC et Samsung, suivis de loin par Intel.

Cela dit, on ignore si ces nouvelles fonderies seront réellement utiles à plus long terme, un aspect que nous suivrons de près. La fabrication de semi-conducteurs aux États-Unis reviendra sans doute plus cher qu’à Taïwan ou en Corée du Sud, où se trouvent actuellement la majeure partie des capacités de production, ce qui pourrait engendrer un gaspillage de ressources. Autre point à éclaircir : on ne sait pas encore si les sociétés américaines des secteurs technologiques et des semi-conducteurs, qui externalisent toutes la fabrication de leurs puces en Asie, voudront la rapatrier.

Après plusieurs vagues de consolidation, chaque maillon de la chaîne logistique – les concepteurs de puce, les constructeurs d’équipement de production, les fonderies qui fabriquent les puces et les sociétés qui les testent – est dominé par quelques entreprises.

Avec une expertise toujours plus poussée dans chacun de ces segments, l’avantage concurrentiel s’est creusé. La plupart de ces sociétés sont dirigées par des équipes compétentes qui connaissent en tous points la configuration de la demande. Elles sont donc en mesure d’imposer leurs prix et de dégager des marges confortables.

Fabricants d’équipements pour la production de semi-conducteurs: suite à une importante consolidation, les cinq premiers acteurs – parmi lesquels figurent ASML aux Pays-Bas et Applied Materials et Lam Research aux États-Unis – dominent près de 75% du marché, contre 40% il y a 15 ans, et se sont taillé un sérieux avantage concurrentiel dans une niche spécifique du processus de fabrication et de test.

Du fait de la complexité de leurs machines, il sera difficile de les supplanter. Par exemple, les machines EUV (lithographie extrême ultraviolet) qui servent à fabriquer des puces de pointe comptent plus de 100’000 composants, coûtent près de 120 millions de dollars et nécessitent 40 conteneurs pour être transportées. Globalement, ASML est le seul à fabriquer cet équipement.

Par ailleurs, les fabricants de machines appliquent un modèle de maintenance qui génère des revenus récurrents. Leurs marges opérationnelles atteignent en moyenne 25% depuis cinq ans, et devraient bientôt dépasser 30%. Par le passé, elles végétaient largement sous la barre des 10%.

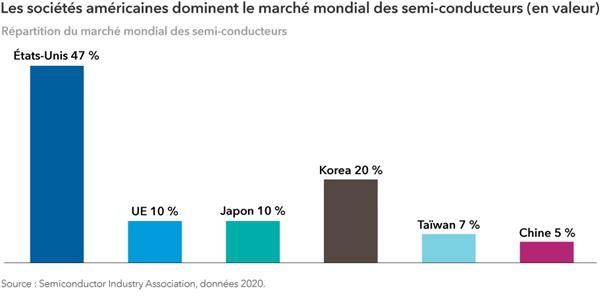

Puces mémoire: de nature autrefois cyclique au même titre qu’une matière première, ce segment est devenu plus attrayant, discipliné et rationnel. Le nombre d’acteurs dans le monde est passé d’une quinzaine à trois, le leader étant le sud-coréen Samsung Electronics. Les puces mémoire restent un composant essentiel des processeurs utilisés dans de nombreux appareils. Bien que la Corée du Sud représente près des trois quarts de la production mondiale de puces mémoire, ce sont les États-Unis qui dominent le marché mondial des semi-conducteurs (47% du marché en valeur) grâce à leur capital intellectuel (la conception des équipements ne nécessite en effet pas d’usine).

L’importance des semi-conducteurs ne fera que s’accroître, puisqu’ils sont appelés à devenir des composants essentiels de la plupart des industries et en quelque sorte, le «cerveau» de la plupart des objets que nous utilisons. Reste à savoir si l’impératif stratégique qui dicte les politiques publiques aura un effet délétère sur la capacité du secteur à rester efficace et innovant. Nous suivrons cette tendance de près.