Ils offrent un ancrage rassurant en cas de tempête sur les marchés et sont les bienvenus dans les portefeuilles multi-actifs pour assurer leur diversification.

Si l’imprévisible est le quotidien des marchés, les investisseurs peuvent malgré tout maîtriser certains facteurs, tels que la clarté de leurs objectifs, l’équilibre de leur portefeuille, la limitation des frais et la discipline. En général, les emprunts ont ainsi leur place dans un portefeuille équilibré. Or, les emprunts suisses, et spécialement les emprunts d’Etat, affichent actuellement un rendement négatif. Les investisseurs sont donc à la recherche d’autres solutions susceptibles d’apporter un même degré de diversification à leur portefeuille, mais avec un meilleur rendement.

D’une manière générale, les emprunts d’Etat stabilisent toujours mieux un portefeuille multi-actifs que les obligations d’entreprises, et leurs rendements ténus, voire négatifs, n’y ont rien changé. La valeur des emprunts d’Etat dans un portefeuille se fait néanmoins ressentir en cas de correction sur les marchés.

aux seuls emprunts d’Etat domestiques.

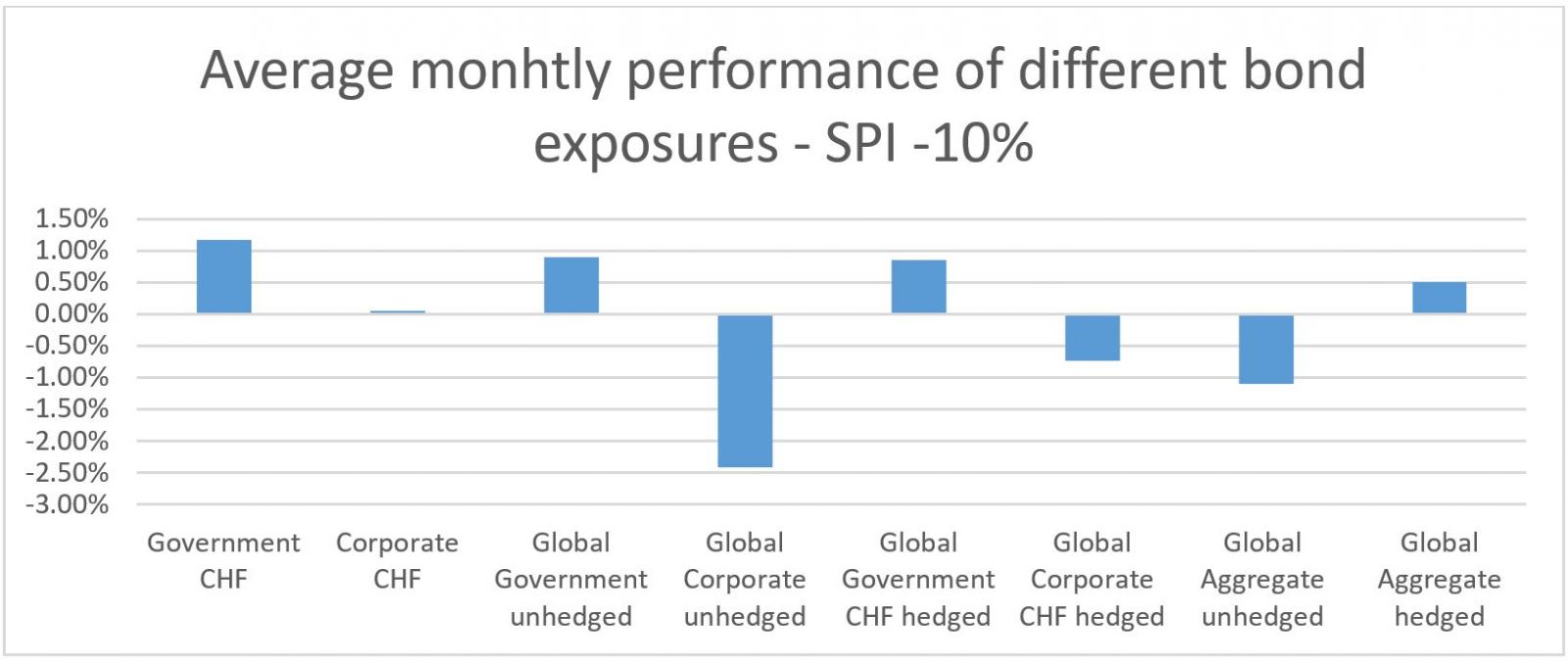

L’analyse de la période de 20 ans allant jusqu’à la fin 2020 montre que les emprunts d’Etat présentent le plus souvent une corrélation moindre que les obligations d’entreprises lorsque les cours des actions chutent – ils constituent par conséquent un contrepoids plus puissant par rapport aux actions. Durant les mois où le Swiss Performance Index a navigué dans le rouge d’au moins 10%, les emprunts d’Etat suisses ont en moyenne atteint un rendement positif de 1,17%, comparé à 0,85% pour les emprunts d’Etat globaux avec une couverture du risque de change.

Durant les mois où le marché boursier a connu une correction d’au moins 10%, les obligations d’entreprises suisses ont en revanche enregistré un rendement à peine positif de 0,05%, comparé à un rendement négatif de 0,74% pour les obligations d’entreprises globales avec une couverture du risque de change.

Il est vrai qu’en ce moment, le rendement sur coupon des emprunts d’Etat est plus que modeste, et parfois même négatif. Mais précisément sur un marché à la baisse, ces instruments procurent la stabilité souhaitée dans un portefeuille.

Afin de diversifier le plus largement possible le risque d’un portefeuille, il est recommandé de ne pas limiter ses investissements aux seuls emprunts d’Etat domestiques. Avec une allocation globale de leurs emprunts, répartie dans différentes phases de marché, les investisseurs suisses peuvent par ailleurs augmenter leurs chances d’obtenir un rendement positif. En effet, ils disséminent ainsi leurs risques à travers tout le spectre possible des conjonctures et des caractéristiques inflationnistes. Ils s’exposent cependant à un risque de change supplémentaire, qui accroît sensiblement la volatilité de cette position.

terme surpassent sans conteste les pertes de rendements potentielles.

Le risque de change doit dès lors être couvert pour que les emprunts d’Etat puissent jouer leur rôle de stabilisateurs dans un portefeuille multi-actifs. Par le passé, à chaque fois que le marché des actions a subi un déclin particulièrement abrupt, l’écart dans les rendements s’est toujours creusé beaucoup plus profondément si un portefeuille d’emprunts mondiaux n’était pas couvert que s’il l’était. Avec une couverture du risque de change, les emprunts remplissent donc nettement mieux la fonction qui leur est impartie.

Dans un environnement de rendements négatifs comme la Suisse, la couverture des fluctuations de change produit indéniablement un effet négatif sur les rendements, mais à nos yeux, les avantages d’une protection contre les risques de change à court et moyen terme surpassent sans conteste les pertes de rendements potentielles. Il garde par conséquent tout son intérêt, pour les investisseurs opérant dans une perspective à long terme, de conserver une partie de leur portefeuille en emprunts d’Etat.

LÉGENDE: Emprunts d’État en CHF / Obligations d’entreprises en CHF / Emprunts d’État globaux, sans couverture du risque de change / Obligations d’entreprises globales, sans couverture du risque de change / Emprunts d’État globaux, avec couverture du risque de change contre le CHF / Obligations d’entreprises globales, avec couverture du risque de change contre le CHF / Obligations globales, sans couverture du risque de change / Obligations globales, avec couverture du risque de change contre le CHF