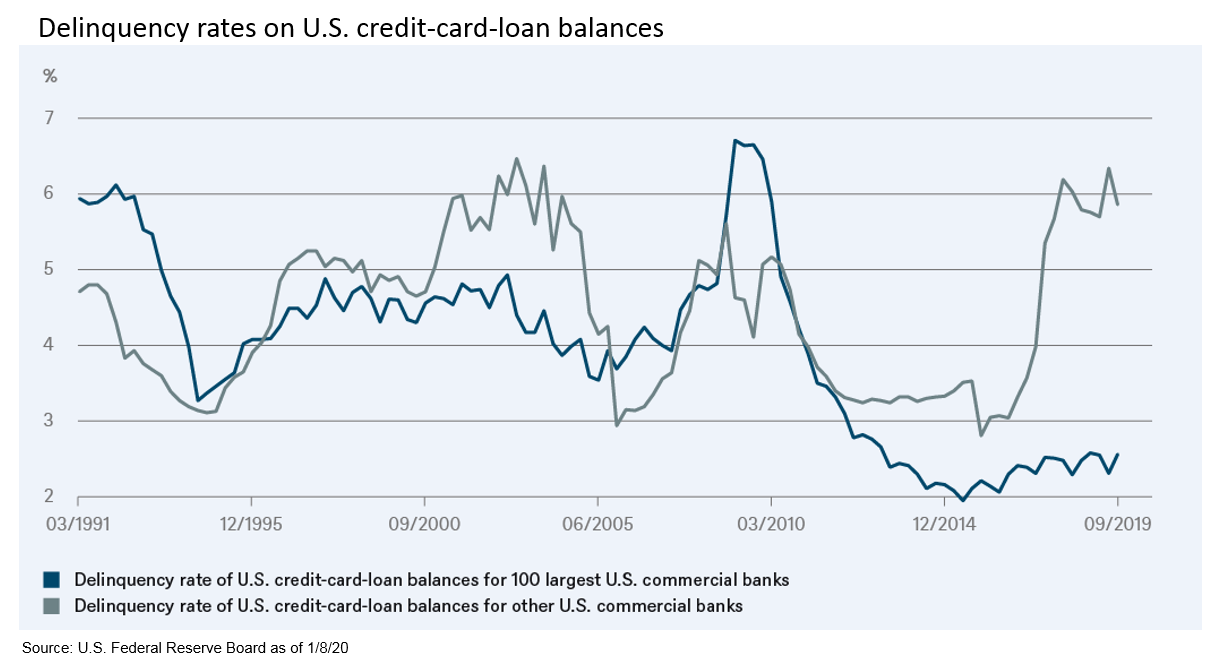

Graphique de la semaine de DWS. On observe certaines tendances inquiétantes dans les taux de défaillance des prêts liés aux cartes de crédit.

Encore une fois, des choses étranges se produisent sur le marché des prêts hypothécaires à risque aux Etats-Unis. Pour s'en convaincre, il suffit de regarder les taux de défaillance des prêts liés aux cartes de crédit de milliers de petites banques commerciales américaines. Depuis l'automne 2016, la proportion de prêts en souffrance (c'est-à-dire dont les paiements sont en retard de trente jours ou plus et qui accumulent encore des intérêts) parmi ces petites banques a plus que doublé, pour atteindre environ 6%. Ce pourcentage est supérieur aux niveaux observés lors de la crise financière de 2008. En revanche, la situation semble beaucoup plus saine pour les portefeuilles de prêts liés aux cartes de crédit des 100 plus grandes banques, comme le montre notre graphique de la semaine.

«La principale explication de cette divergence semble être la segmentation croissante de la clientèle sur le marché des cartes de crédit», explique Christian Scherrmann, économiste américain chez DWS. Les grandes banques américaines peuvent offrir certaines les primes et les mesures de marketing les plus sophistiquées. Elles ont donc tendance à attirer des clients ayant certaines des meilleures cotes de crédit, ce qui leur permet de choisir les clients à risque qu'elles souhaitent. Dans l'ensemble, ce sont les grandes banques qui comptent le plus grand nombre de clients et la plupart des comptes de cartes de crédit. Mais, en raison de changements réglementaires, les clients à risque ne représentent maintenant qu'une infime partie de leurs activités de cartes de crédit.

a été la plus forte chez les jeunes emprunteurs.

En période de prospérité, les prêts à risque peuvent bien sûr être extrêmement rentables, précisément parce que les emprunteurs ont des antécédents de crédit plus irréguliers. Ces emprunteurs acceptent souvent n'importe quelle transaction. Les tarifs et les frais d'intérêt ont tendance à être élevés dans ce segment. Toutefois, les subprimes peuvent également être très risqués, en particulier pour les prêts liés aux cartes de crédit, qui ne sont pas sécurisés. Ainsi, lorsqu'un prêt tourne mal, seule une petite fraction de la dette peut généralement être recouvrée. Et cela ne concerne pas seulement les cartes de crédit. Les taux de défaillance pour d'autres types de prêts à risque, comme les prêts automobiles, ont également augmenté.

Dans le cycle actuel, la hausse des défauts de paiement a été la plus forte chez les jeunes emprunteurs, souvent dans la vingtaine, qui ont généralement un emploi, mais qui ont néanmoins du mal à honorer leurs paiements minimums. Compte tenu du rôle que les prêts à risque ont joué dans la montée en puissance de la dernière crise, ces tendances restent néanmoins préoccupantes. «Les marchés du travail pourraient ne pas rester aussi favorables pour toujours», souligne M. Scherrmann.