Au cœur du modèle économique du Bitcoin se trouve un processus connu sous le nom de «Bitcoin halving». Il s’agit d’un événement prédéterminé qui réduit de moitié l’offre marginale de Bitcoin. Il se produit environ tous les quatre ans, ce qui fait du «halving» prévu le 19 avril 2024 le quatrième de l'histoire du Bitcoin. D'une certaine manière, ce mécanisme qui contrôle l'offre de Bitcoins ressemble aux effets de la baisse des taux d'extraction dans les mines de métaux précieux, contribuant ainsi à la rareté du Bitcoin et à son caractère déflationniste.

Blockchain et minage

Pour bien comprendre le «halving», il faut se pencher sur les fondements de la blockchain Bitcoin.

La blockchain est un registre distribué qui enregistre toutes les transactions sur un réseau composé de milliers d'ordinateurs dans le monde entier. Ce grand livre est à la fois public et immuable, ce qui permet la transparence et la sécurité du Bitcoin, sans qu'il soit nécessaire de recourir à une autorité centrale.

Autre point important: le Bitcoin est un réseau utilisant la preuve de travail. C’est pourquoi il fait appel à des mineurs pour valider les transactions et les inclure dans les blocs. Le minage consiste essentiellement à ajouter des transactions à ce registre en utilisant des ordinateurs et des logiciels pour résoudre des problèmes cryptographiques complexes. Lorsqu'un mineur parvient à résoudre l'un de ces problèmes, il ajoute un «bloc» de transactions à la blockchain et est récompensé par un montant prédéterminé de Bitcoins.

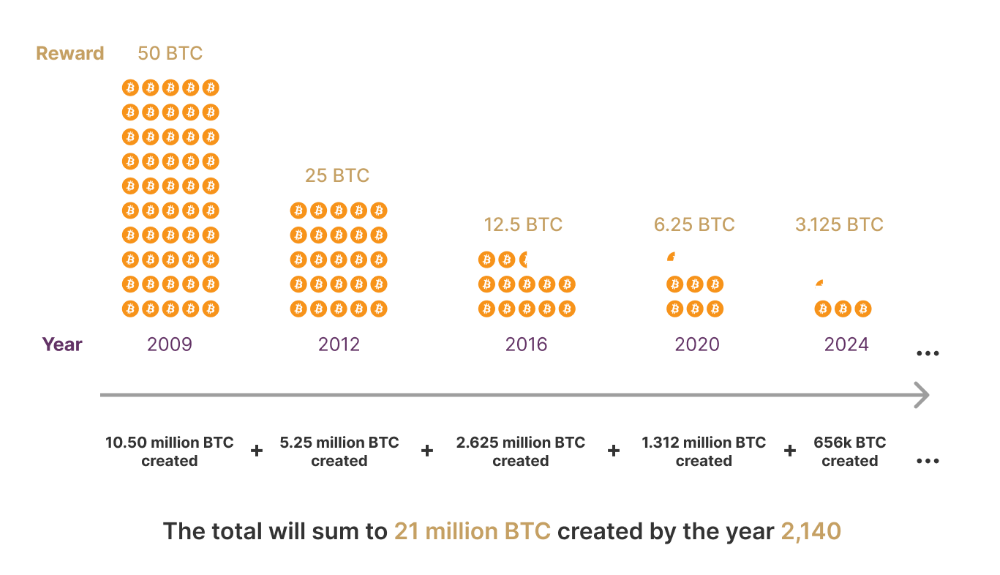

Lors du lancement du Bitcoin, les mineurs étaient récompensés par 50 Bitcoins pour chaque bloc qu'ils minaient. Toutefois, le protocole du Bitcoin prévoit que tous les 210’000 blocs, la récompense des mineurs est divisée par deux, un processus qui prend environ 4 ans. Lors du premier «halving», en novembre 2012, la récompense par bloc est passée de 50 à 25 Bitcoins. Les deuxième et troisième «halving» ont eu lieu en juillet 2016 et en mai 2020, les récompenses passant respectivement à 12,5 et 6,25 Bitcoins. Cette fois, la récompense de bloc va passer de 6,25 BTC à 3,125 BTC

Source: River Learn

L’importance du «halving» tient principalement à l’effet de rareté qu’il donne au Bitcoin. Pour bien le comprendre, examinons l’offre de Bitcoin et son modèle déflationniste.

L’offre totale de Bitcoins est limitée à 21 millions de jetons. A l’heure où nous écrivons ces lignes, plus de 93,7% de cette offre est déjà en circulation, pour un total d’environ 19,7 millions de BTC. Le dernier Bitcoin devrait être miné d’ici à 2140.

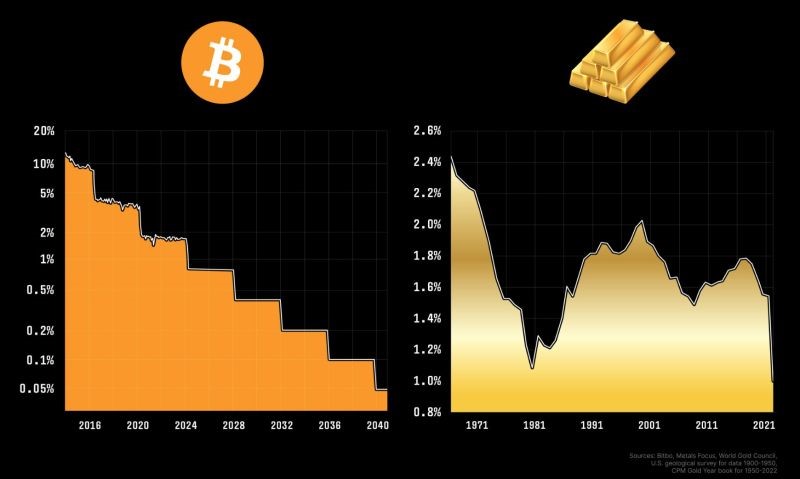

Chaque jour, 144 blocs sont minés en moyenne, soit 900 nouveaux BTC par jour. Son taux d’inflation s’élève donc à environ 1,8% à l’heure actuelle. Ce taux est beaucoup plus intéressant que celui de la plupart des monnaies fiduciaires, ce qui signifie que vos Bitcoins ne perdent pas leur valeur au fil du temps, contrairement à vos dollars ou à vos euros.

Source: Bitbo

Au fil des «halvings», cette offre journalière de jetons - et donc le taux d’inflation du Bitcoin - diminuent de moitié. On note d’ailleurs qu’à la suite du «halving» du 19 avril 2024, le taux d’inflation du Bitcoin va pour la première fois de l’histoire être inférieur à celui de l’or.

Source: Bitcoin Magazine

Aujourd'hui, la principale proposition de valeur pour le Bitcoin semble être sa fonction de réserve de valeur supérieure, et le «halving» est précisément ce qui rend cette fonction possible. C'est cette perception de réserve de valeur ultime qui a valu au Bitcoin le surnom d'«or numérique». Grâce aux mécanismes du minage et du «halving», le Bitcoin deviendra de plus en plus rare au fil du temps. C’est la base du principe du modèle «stock-to-flow» (cf. article Allnews du 19 mars 2024 LIEN https://www.allnews.ch/content/points-de-vue/quel-objectif-de-prix-pour-le-bitcoin). Ce modèle suggère que plus la rareté augmente, plus la valeur de l'actif augmente. Un phénomène de rareté qui prend toute son importance dans le système actuel de monnaie fiduciaire, où les banques centrales et gouvernements impriment de la monnaie quasiment sans limite.

Ces événements de «halving» sont au centre des préoccupations des investisseurs et des mineurs de Bitcoins en raison des fortes implications qu'ils ont sur la dynamique de l'offre et de la demande, sur le prix du Bitcoin et sur la profitabilité des mineurs.

Quel impact du «halving» sur le prix du Bitcoin?

Etant donné que seuls trois «halvings» ont eu lieu dans l’histoire du Bitcoin, les performances passées ne peuvent pas être considérées comme statistiquement significatives. Rappelons toutefois que le comportement du Bitcoin lors des périodes précédentes de «halving».

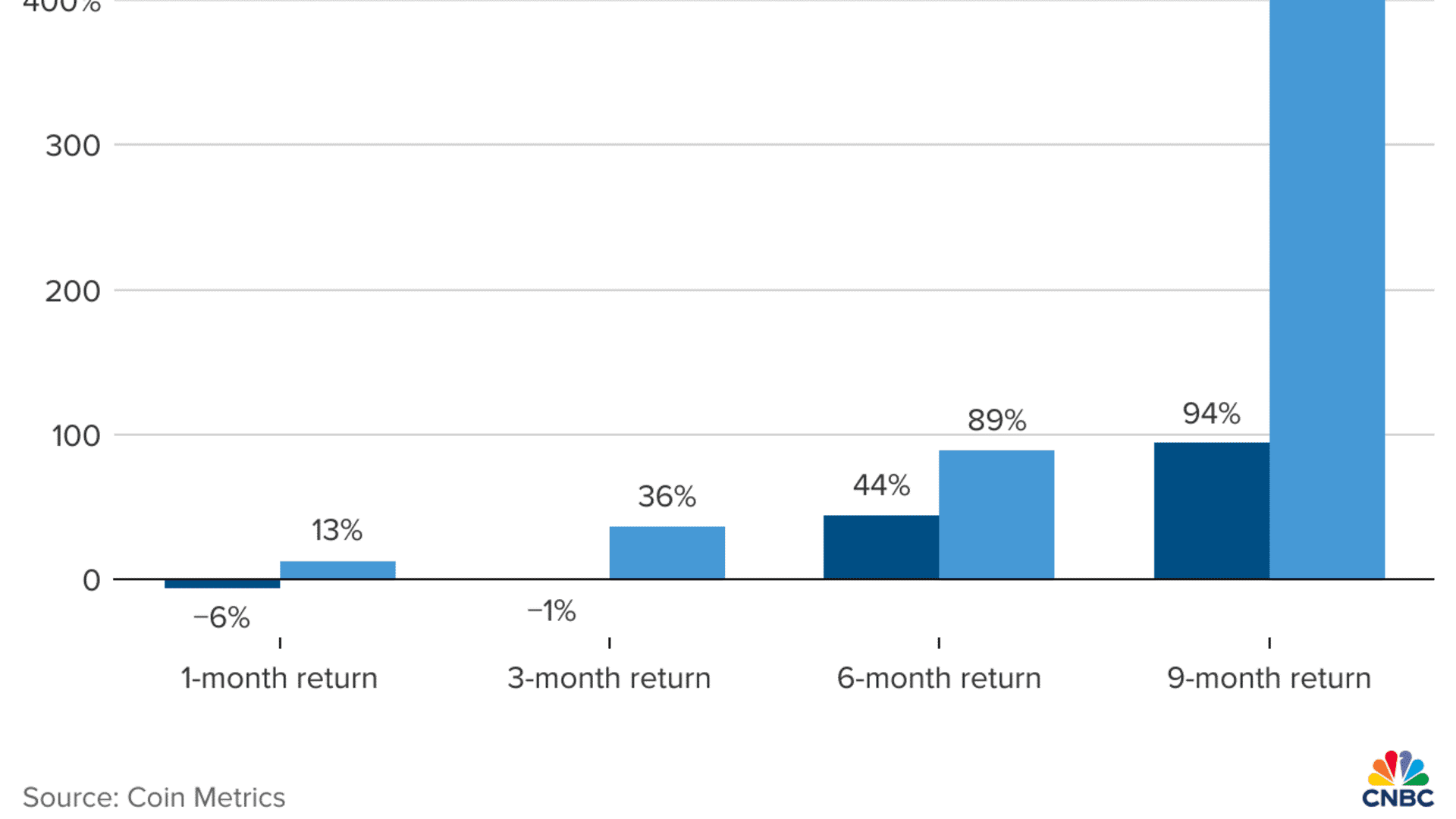

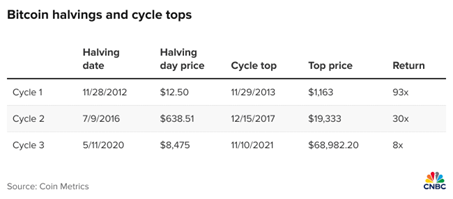

Après le premier Halving en 2012, le prix du Bitcoin a connu une hausse fulgurante, passant d'environ 12 dollars à plus de 1’000 dollars en décembre 2013. Le deuxième Halving, en 2016, a également précédé un remarquable cycle haussier, les prix passant d'environ 650 dollars à plus de 19’000 dollars en décembre 2017. Lors du troisième Halving, en mai 2020, le Bitcoin était retombé à environ 8’000 dollars, avant d'atteindre de nouveaux sommets historiques au-dessus de 60’000 dollars au début de l'année 2021.

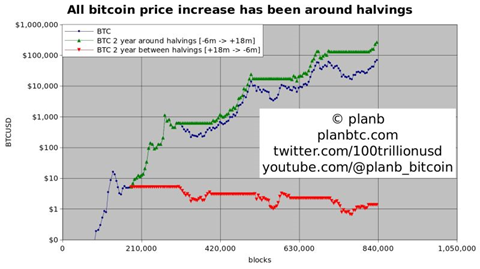

Le «halving» a donc un effet très positif sur le prix, notamment dans les 6 à 9 mois qui suivent le jour du «halving» (cf. graphique ci-dessous).

Une analyse de Plan B a même démontré que l’intégralité de la hausse du Bitcoin a eu lieu autour des «halvings». Ainsi, si vous achetiez des Bitcoin 6 mois avant chaque «halving» et que vous les revendiez 18 mois après (ligne verte), vous auriez alors 4 Bitcoins en portefeuille au lieu de 1 Bitcoin avec une stratégie consistant à les acheter 18 mois après le «halving» et les revendre 6 mois avant.

Source: PlanB

Bien entendu, l'intégralité de ces mouvements de prix ne peut être attribuée aux seuls effets du «halving», car de nombreux autres facteurs économiques, des évolutions réglementaires et le sentiment des investisseurs entrent en jeu. Mais le phénomène du «halving» a indéniablement eu un effet positif sur la performance dans les mois qui ont précédé et suivi l’événement.

Pourquoi le «halving de 2024» pourrait être différent?

Les performances passées ne sont pas indicatives des performances futures. Il n’y a donc pas de certitude quant à une hausse du prix du Bitcoin suite au «halving». Certains mettent également en avant le fait que les performances post-halving ont baissé au fil du temps: après les «halvings» de 2012, 2016 et 2020, le prix du Bitcoin a été multiplié par 93, 30 et 8, respectivement, entre le jour du «halving» et le sommet du cycle.

Toutefois, cette tendance pourrait s'inverser cette année non pas du fait d’un choc de l'offre mais plutôt du nouveau choc de la demande. Avec l'avènement des ETF au comptant sur le Bitcoin, la demande de Bitcoin est plus forte que jamais et largement supérieure à la quantité de Bitcoin produites par les mineurs. Au mois de mars, la demande émanant des seuls ETF spot Bitcoin s’est élevée à 66,008 jetons alors que sur cette période les mineurs n’ont produit que 28,513 jetons (cf. graphique ci-dessous). Après le 19 avril, cette production journalière par les mineurs de Bitcoin va être réduite de moitié, créant un déséquilibre offre-demande encore plus marqué.

Source: Bitwise

Le «halving» de 2024 combiné à la nouvelle demande de Bitcoin par les ETF sont susceptibles de créer un coktail explosif. Ce qui rend le «halving» de 2024 unique, c'est que le Bitcoin a déjà dépassé le sommet du dernier cycle - ce qu'il n'avait jamais fait avant l'événement quadriennal. Ce phénomène rend toute tentative de prévision de la durée et ‘ampleur de ce cycle beaucoup plus compliquée.

Quid des mineurs?

Les mineurs, qui jouent un rôle essentiel dans l'infrastructure opérationnelle du Bitcoin, sont peut-être les plus touchés par ce «halving». Il est évident que si la récompense pour le minage diminue, les revenus des mineurs diminuent également, toutes choses étant égales par ailleurs. Cette diminution peut réduire la rentabilité des opérations de minage, en particulier pour celles dont les coûts d'exploitation sont plus élevés. On estime déjà qu'après le Halving, les coûts d'exploitation moyens dépasseront 80’000 dollars, ce qui signifie que le prix du BTC doit s'échanger au-dessus de ce montant pour que les mineurs puissent continuer à opérer de manière rentable.

Dans un secteur aussi novateur que celui du minage de cryptomonnaies, la capacité d'adaptation et la flexibilité des acteurs sont cruciales pour la survie, et les mineurs ont déjà commencé à mettre en œuvre plusieurs stratégies en raison de la réduction du mécanisme de récompense. Une stratégie en vogue consiste à s'installer dans des régions où le coût de l'électricité est moins élevé, car le processus de minage est très gourmand en énergie. Une autre approche similaire consiste à s'installer dans des régions au climat plus favorable afin de réduire les frais de refroidissement, car une grande quantité d'électricité est nécessaire non seulement pour le minage lui-même, mais aussi pour éviter que le matériel ne surchauffe. D'autres mineurs ont décidé de rejoindre des pools miniers afin de mettre en commun les ressources informatiques et de partager les récompenses, ce qui permet d'atténuer le risque de fluctuation des revenus.

Les événements du «halving» ont également indirectement stimulé l'innovation et l'amélioration de l'efficacité de la technologie de minage du Bitcoin. Le secteur a évolué, passant de l'utilisation de CPU (unités centrales de traitement) de base à des GPU (unités de traitement graphique) plus avancés, et finalement à des ASIC (circuits intégrés à application spécifique) personnalisés, conçus spécifiquement pour le minage de Bitcoins. Ces avancées technologiques ont considérablement augmenté la puissance de calcul et l'efficacité des opérations de minage. Toutefois, en raison des coûts élevés associés à l'exploitation de ces équipements miniers sophistiqués, la participation peut se limiter à quelques acteurs disposant de ressources importantes, ce qui soulève des inquiétudes légitimes quant à la centralisation.

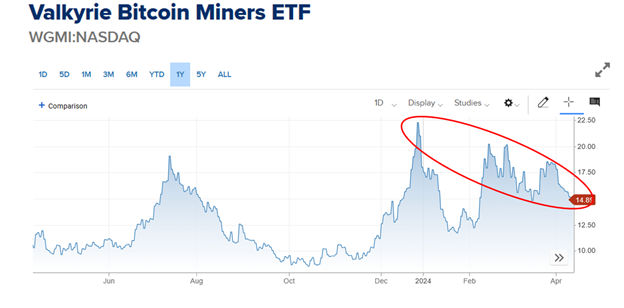

Après une très forte progression de leurs cours boursiers, les actions de mineurs de Bitcoin (représentées ci-dessous par l’ETF Valkyrie Bitcoin Miners ETF) ont souffert depuis le début de l’année 2024, et ce malgré la forte hausse du cours du Bitcoin. Dans la période post-halving, la sélectivité sera de mise: les mineurs les plus faibles pourraient tout simplement disparaitre, ce qui permettra aux survivants de gagner des parts de marché. Un processus typiquement darwinien qui devrait créer de belles opportunités d’alpha pour les investisseurs aguerris.

Source: CNBC