Quel que soit le scénario: avec, sans récession ou entre les deux, les obligations offrent un potentiel de rendement attractif dans cet environnement «à trois têtes».

Il est actuellement tentant de se réfugier dans les actifs liquides, les incertitudes macroéconomiques étant particulièrement élevées et les rendements, tant monétaire que des obligations d’état à court terme, atteignant 5%. Il est pourtant nécessaire de dépasser cette vision de court terme et de reconsidérer l’ensemble de l’univers obligataire mondial qui présente actuellement des points d’entrée intéressants pour obtenir des rendements attractifs.

Où est-il est préférable d'investir dans ce contexte? Après avoir attendu patiemment un tournant qui n'est jamais arrivé, les investisseurs sont confrontés à une trajectoire économique «à trois têtes». Il ne faut pas pour autant craindre ce «Cerbère économique» car il existe des opportunités de rendement dans l’obligataire pour chaque scénario qui nous apparaissent nettement plus attrayantes que celles offertes par les obligations d'Etat à court terme ou les marchés monétaires.

Projections de rendement positif pour tous les scénarios économiques:

«Atterrissage brutal» ⇒ Investment Grade et obligations d’Etat mondiales

⇒ + 10%

«Atterrissage en douceur» ⇒ Global High Yield

⇒ + 10%

«Environnement de taux d'intérêt plus élevés plus longtemps»

⇒ Global High Yield + Global Investment Grade

⇒ +6-8%

|

Inflation & politique monétaire |

|

|

Croissance économique |

|

Nous nous attendons dans ce cas à ce que les spreads augmentent, et à ce que la Réserve fédérale américaine prenne les devants en commençant à réduire les taux d'intérêt. Cela entraînera une hausse des taux des obligations d'Etat. Dans un tel scénario, nous conseillons de miser principalement sur les obligations mondiales de qualité (investment grade) et/ou sur les obligations d'État mondiales. Ceci pour deux raisons : les taux d'intérêt gouvernementaux plus bas compensent largement l'augmentation des écarts de crédit (spreads), et l’investisseur bénéficiera de coupons plus élevés, ce qui facilite un profil de rendement potentiel sur 12 mois de plus de 10%.

Ci-dessous, nous prenons l'exemple d'un scénario axé sur les obligations américaines de qualité.

Scenario breakdown:

Investment grade spreads widen to average of 5 prior non-Covid spread wides = 202bps (+75bps from here). Government rates average 6mth cut in Fed funds rates over past 3 cutting cycles -208bps (5yr follows Fed Funds). Default – taking highest 1yr default rate across ratings within investment grade, average 40% recovery = 0.68%.

|

Price Return |

9 |

|

Coupon Return |

5 |

|

Default Loss |

0 |

|

Total Return |

13 |

|

Inflation & politique monétaire |

|

|

Croissance économique |

|

Dans un scénario d'atterrissage en douceur, la croissance économique ralentit mais évite une récession technique, c'est-à-dire deux trimestres consécutifs de croissance négative. La crainte d'une récession profonde disparaît alors des spreads des obligations à haut rendement (High Yield) et le début d'un nouveau cycle économique est intégré dans les prix. Il en résulte un resserrement des spreads et une remontée des prix des obligations. Dans cet environnement de taux stabilisés, de coupons élevés et de compression des spreads, nous nous attendons à ce que le High Yield mondial offre un rendement de plus de 10%, et un faible taux de défaillance.

Spreads 362bps = average of prior 3 tights on removal of recession risk. Rates +1 hike, 2 cuts in 12 months = 418bps. Default rate – Long-term average for high yield is 1.5%, 40% recovery rate.

|

Price Return |

4.9 |

|

Coupon Return |

6.5 |

|

Default Loss |

-0.8 |

|

Total Return |

10.5 |

|

Inflation & politique monétaire |

|

|

Economic growth |

|

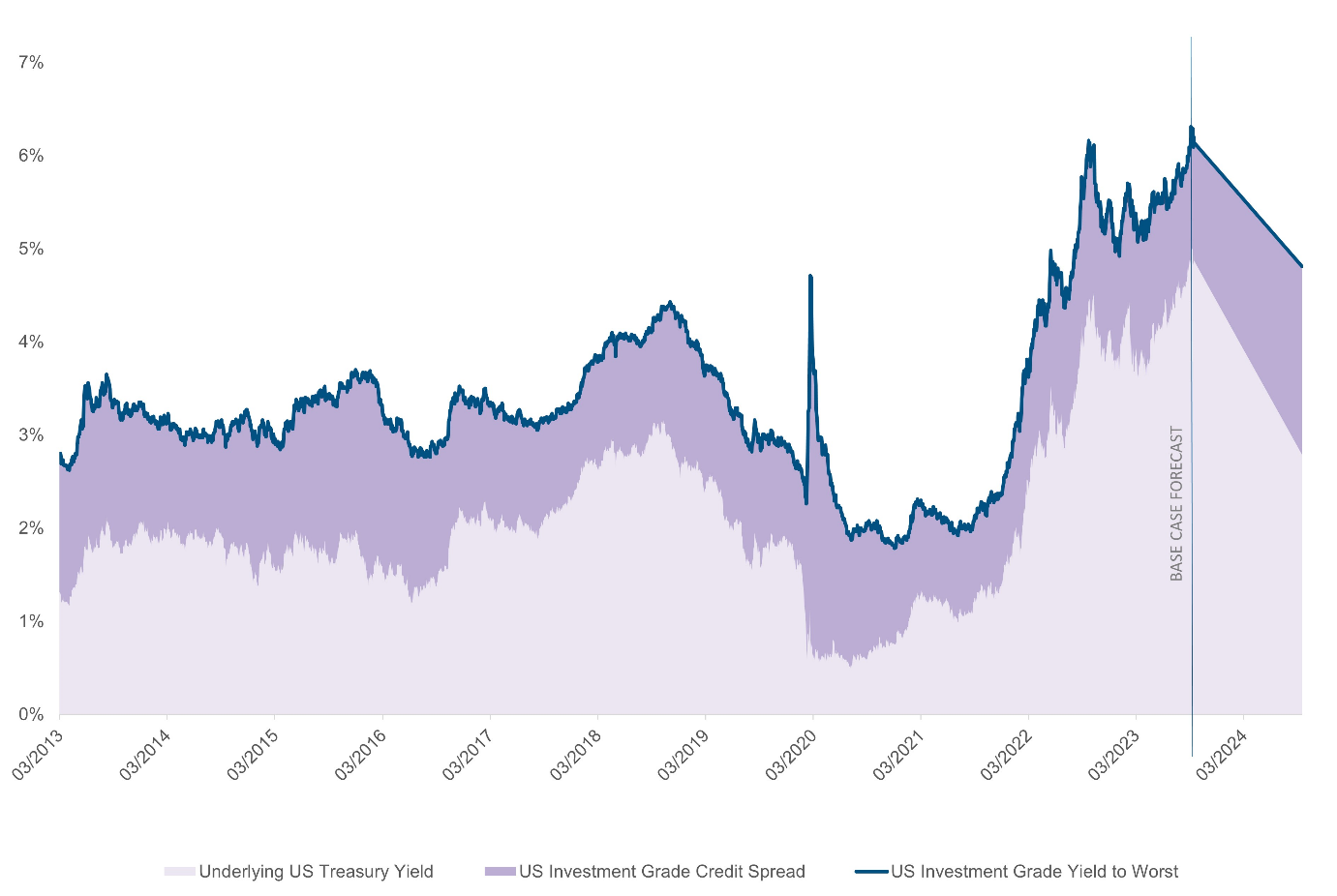

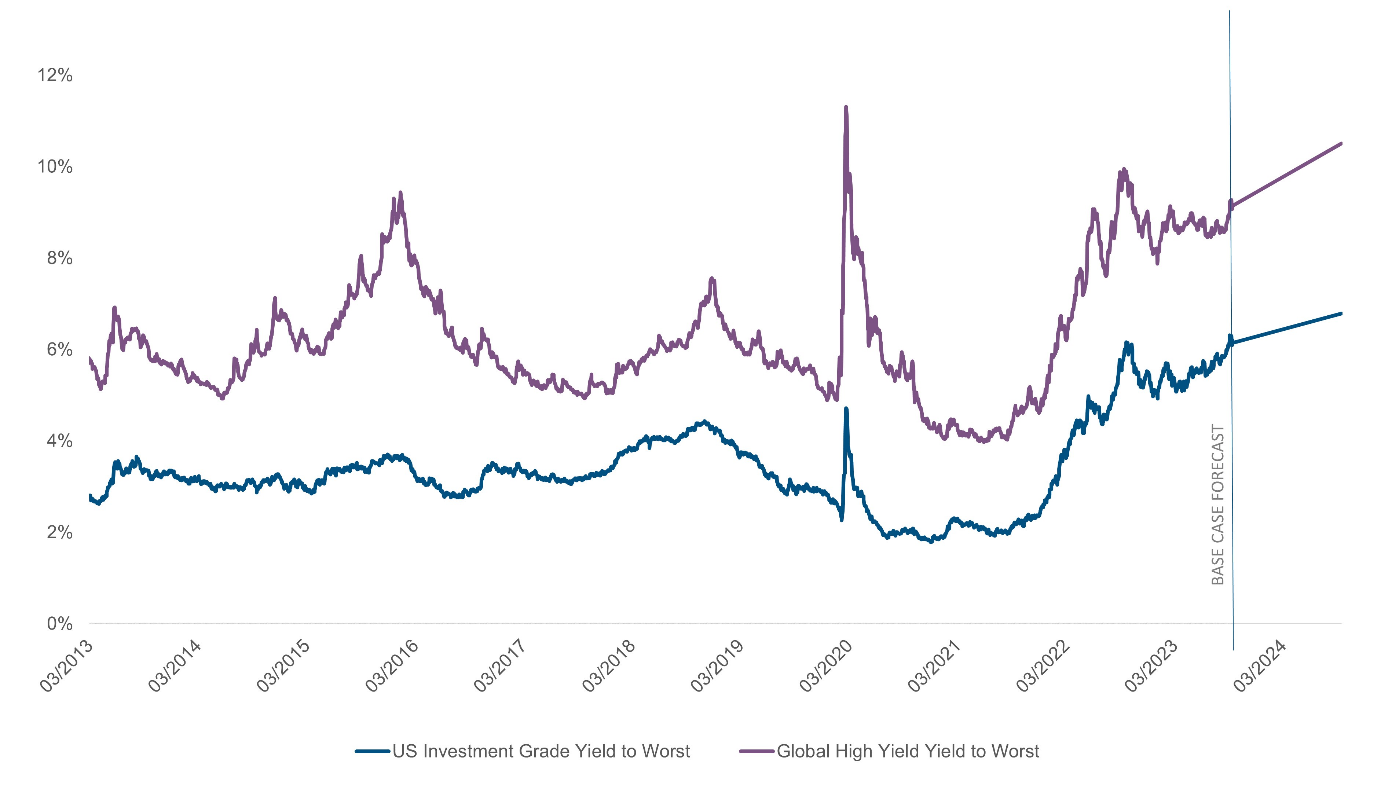

Dans ce scénario, les taux et les écarts de crédit restent dans une fourchette proche des niveaux élevés d'aujourd'hui. Les banques centrales sont proches des taux maximums et la question est de savoir combien de temps elles y resteront, tandis que les spreads tiennent compte d'un risque raisonnable de ralentissement économique, mais n'ont aucune raison de s'emballer. Pour en bénéficier, nous conseillons de miser sur les instruments qui offrent un taux de portage élevé (rendement/coupon). Dans ce cas, nous nous tournons vers les obligations mondiales de première qualité et les obligations mondiales à haut rendement de haute qualité, qui offrent toutes deux des niveaux de portage historiquement élevés, supérieurs à 6% et 8%, respectivement.

Ce qui est étonnant dans ce scénario, c'est que le coussin de portage est si important que le seuil de rentabilité est très élevé, de sorte que même si le scénario évolue à la défaveur de l’investisseur, les rendements devraient rester positifs, ce qui se traduirait par un profil de rendement asymétrique positif.

Assumes investment grade 0.7% default rate, high yield 3% default rate. To make a zero return (breakeven) after default loss requires an ending yield of 6.8% in investment grade (only seen during the Global Financial Crisis) and 10.5% in high yield (Covid levels).

Les experts de Mirabaud AM privilégient le scénario 3, «Environnement de taux d'intérêt plus élevés plus longtemps», jusqu'à ce que les indicateurs s'orientent définitivement vers un atterrissage, dont le scénario se précisera d’ici les six prochains mois. Le marché obligataire offrant des opportunités de rendement attrayantes dans les trois cas, l’investisseur a la capacité de «dompter le cerbère» et de capturer le rendement.

En attendant de savoir quel scénario se concrétisera, il est important d’être correctement positionné pour bénéficier du portage. Lorsque les indicateurs commenceront à être clairs, le marché évoluera trop vite pour que l’investisseur puisse réallouer. Il est donc essentiel d'être positionné en amont, et ainsi recevoir entre 6 à 8% en IG ou HY de haute qualité - en attendant de gagner plus de 10% par la suite.

Si cette analyse vous semble très axée sur les Etats-Unis, vous n'avez pas tort. Si les banques centrales se sont largement coordonnées, les cycles économiques des différents pays évoluent à des rythmes différents. Par exemple, l'Europe semble susceptible d'entrer en récession avant les Etats-Unis, tandis que le Royaume-Uni est confronté à une dynamique d'inflation plus rigide, ce qui retarde le pivot de la Banque d'Angleterre. C'est pourquoi nous sommes de fervents défenseurs d'une approche mondiale totalement flexible, qui réagit de manière dynamique aux évolutions macroéconomiques et maximise les opportunités à travers les différents cycles économiques au fur et à mesure qu'ils évoluent.

Alors, le principal enseignement à en tirer? Il n'y a rien à craindre des titres à revenu fixe, mais ce n'est pas en restant à l'écart du marché que vous prendrez de l'avance.