Trois principaux thèmes devraient dominer le paysage de l'investissement en 2021: le vaccin contre le Covid-19, la structure du pouvoir politique US et le Brexit.

Synthèse

- Trois principaux thèmes devraient dominer le paysage de l'investissement en 2021: la mise au point d'un vaccin contre le Covid-19, la structure du pouvoir politique américain après les élections de novembre et le Brexit.

- Conséquence de la portée sans précédent des mesures de relance et de l'intervention des pouvoirs publics, l'endettement devrait être encore plus important qu'après 2009; nous nous retrouverons par conséquent dans un environnement d’inflation faible, de croissance molle et de taux d’intérêt bas, qui sont des conditions peu propices à la surperformance à long terme des titres value traditionnels.

- Au contraire, ce contexte devrait être favorable au type d'investissement que nous privilégions chez Columbia Threadneedle Investments: des actifs à long terme et des entreprises de croissance durables qui ne cessent de progresser dès lors qu'elles présentent toutes les caractéristiques que nous recherchons, à savoir des performances durables découlant d'une position dominante dans leur secteur, une note élevée selon le modèle des «Cinq forces de Porter», de solides références sur le front de l'ESG (critères environnementaux, sociaux et de gouvernance) et un avantage concurrentiel inscrit dans la durée.

- S'agissant des différents marchés actions, tout dépend de l'horizon des perspectives. Les actions britanniques sont nettement moins chères que celles d'autres marchés et pourraient être avantagées si la reprise que nous anticipons sous 9 à 12 mois se concrétise. L'Europe est dans une situation similaire, tout comme le Japon. A plus long terme, nous identifions toutefois davantage de potentiel aux Etats-Unis et sur les marchés émergents/asiatiques.

- Nous apprécions la prise de risque dans notre exposition au crédit, mais nous estimons que les obligations investment grade constituent un meilleur choix à cet égard que les titres à haut rendement. En effet, ces derniers présentent selon nous davantage de risques liés à l'accroissement du levier financier, lequel est particulièrement dangereux lorsqu'il s'accompagne d'un important levier opérationnel.

- Grâce à notre gestion active, nous avons tiré notre épingle du jeu tout au long de la crise sanitaire en nous appuyant sur nos connaissances, notre expertise, notre esprit d'équipe et nos ressources en recherche pour garder la tête froide. Cette approche cohérente sera maintenue en 2021 afin d'identifier tendances et opportunités d'investissement quels que soient les événements que l'année prochaine nous réserve.

Lors de la première vague de coronavirus, nos recherches ont été centrées sur sa propagation potentielle, car les effets touchaient autant les entreprises que les particuliers, dans des secteurs aussi divers que les voyages, les soins de santé, la banque et la grande distribution. Alors que les données dont nous disposions alors se limitaient au nombre de dépistages, d'hospitalisations et de décès, nos équipes de recherche se sont concentrées sur les diagnostics, les traitements et la mise au point de vaccins. Désormais, il est important de se demander quand des vaccins viables seront disponibles, quelle sera leur efficacité potentielle et qui en bénéficiera.

C’est une question d'aspects connus et inconnus. Des taux d'efficacité supérieurs à 90% ont déjà été annoncés pour trois vaccins (ce qui est impressionnant si l'on considère que l'efficacité minimale pour qu'un vaccin soit approuvé est de 50%), mais, pour l'instant, les différences entre ces produits nous sont encore inconnues. Nous savons que l'adoption des vaccins par le grand public sera rapide, mais nous ne savons pas quel sera le niveau de réticence de certains sous-groupes de population.

Nous savons que même si nous approchons de la fin de la pandémie, les fondamentaux vont probablement commencer par se dégrader, car l'activité est toujours à l'arrêt dans de nombreuses économies. La situation empire avant de s'améliorer.

Les marchés commencent à se projeter au-delà du court terme jusqu'au radieux potentiel haussier de la reprise rendue possible par un vaccin. Là où, précédemment, les intervenants paraissaient vulnérables au moindre pic des tests positifs ou des hospitalisations, ils semblent aujourd'hui plus optimistes.

Mais à quoi ressemblera cette reprise? En avril, nos premières prévisions anticipaient un rebond en forme de U et un retour aux niveaux d'activité économique d'avant la pandémie vers la fin 2022. Toutefois, l'efficacité élevée des médicaments de Moderna et autres laboratoires nous incite à espérer un redressement plus rapide que prévu en 2021.

En conséquence, la reprise devrait avoir lieu jusqu'à neuf mois plus tôt, ce qui pourrait signifier un retour aux niveaux d'avant la pandémie dès début 2022, voire fin 2021. L'enjeu critique, pour nous, consiste à nous assurer que nous demeurons investis dans les entreprises qui résisteront et qui feront à terme partie des bénéficiaires du redémarrage des économies.

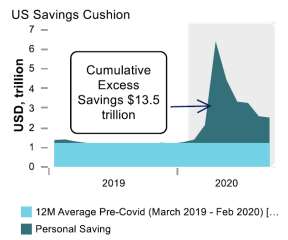

Depuis la pandémie et les confinements, les consommateurs semblent plus à l'aise avec l'achat en ligne d'articles qu'ils préféraient auparavant acheter dans les points de vente physiques, comme les vêtements et les chaussures. La tendance à la généralisation du commerce électronique s'est donc accélérée. Si l'on y ajoute l'accumulation de l'épargne personnelle résultant de l'impossibilité de dépenser autant qu'à l'accoutumée, l'on obtient une explosion potentielle de cette demande contenue à prévoir en 2021 (Figure 1). Selon nous, les dépenses qui connaîtront la plus forte croissance concerneront probablement des postes «expérientiels» mis en difficulté par la pandémie (par exemple les loisirs et les voyages) plutôt que «physiques» (comme les machines à laver et les voitures), ce qui correspond à une tendance que nous observons depuis plusieurs années déjà.

Cela étant, certaines subtilités ne doivent pas être négligées en ce qui concerne la reprise à venir. Peut-être est-ce une erreur de penser que les gens vont recommencer à prendre des vols et dormir dans des hôtels au même rythme qu'avant. Avec la numérisation de l'économie et l'utilisation des vidéoconférences, par exemple, il est fort probable que les voyages et les dépenses d'affaires n'atteignent plus les niveaux d'avant la pandémie. Par conséquent, certains groupes hôteliers et transporteurs aériens dont les clients sont surtout des entreprises risquent d'être moins performants, à l'issue de notre hibernation forcée, que les compagnies plus axées sur les loisirs personnels.

La victoire de Joe Biden aux élections de novembre semble avoir abouti à un gouvernement américain divisé, même si le second tour devant se tenir en Géorgie peut encore permettre aux démocrates de disposer d'une légère avance au Sénat et à la Chambre des Représentants.

Cette situation a trois conséquences majeures. Premièrement, Joe Biden semble être un dirigeant plus stable et plus constant, qui, selon nous, a davantage de chances d'apaiser les querelles sur le plan intérieur et de restaurer les relations internationales. Par exemple, le Président élu a évoqué le retour des Etats-Unis dans l'Accord de Paris sur le climat, ce qui aura des effets positifs dans les efforts pour ralentir le réchauffement climatique et pour aligner la position américaine sur celle des autres nations. De plus, même si la fermeté devrait rester de mise vis-à-vis de la Chine, l'on peut s'attendre à un style de discours différent et à une approche plus cohérente. Il ne fait aucun doute que Joe Biden entretiendra également une relation plus constructive avec l'Europe, et en particulier l'Allemagne et la France, avec qui le climat s'était dégradé ces quatre dernières années.

Par ailleurs, nous prévoyons le maintien d'un certain statu quo, notamment au regard de la fiscalité. C'est une des raisons de la réaction si positive des marchés aux annonces récentes sur le front des vaccins: outre les répercussions positives de cette information, les investisseurs ont estimé que Joe Biden serait moins susceptible d'augmenter les impôts qu'il ne l'avait promis au cours de sa campagne, et ce à cause de la composition probable de l'organe législatif. Le marché a ainsi cessé de craindre une baisse des bénéfices des entreprises de 5% à 10% en cas de relèvement de l'impôt sur les sociétés.

L'inconvénient est qu'avec un Congrès divisé, les programmes de relance de Joe Biden sous la forme d'un vaste projet de loi sur les infrastructures semblent aussi devoir être enterrés, bien qu'en réalité les deux partis s'y soient montrés favorables par le passé.

Nous nous situons donc sur une sorte de terrain intermédiaire, qui est raisonnablement avantageux pour les actions et le crédit, et résolument positif pour les secteurs américains des services aux collectivités, de la consommation de base, de l'immobilier et des technologies, mais qui pourrait nuire à la finance, à l'énergie et à la santé (les valeurs financières et énergétiques bénéficieront probablement de la reprise et de la commercialisation d'un vaccin, mais pas autant que si la relance avait été plus importante).

Cette question, d'envergure plutôt locale, pourrait néanmoins avoir des conséquences nettement plus étendues, notamment sur la relation commerciale entre le Royaume-Uni et les Etats-Unis/l'Europe.

L'échéance du 31 décembre approchant, nous devrions bientôt savoir si les deux parties sont enfin parvenues à une entente, si elles se trouvent dans l'impasse ou encore si les négociations ont suffisamment traîné pour que Londres et Bruxelles s'autorisent mutuellement à enfreindre les règles et à prolonger le processus. Le plus probable est qu'une sorte d'accord soit trouvé, même avec des aspects devant être réglés ultérieurement.

Cette réflexion nous conduit au marché actions britannique, pour lequel 2021 revêt une importance capitale. Le Royaume-Uni traverse une période extrêmement difficile, marquée par l'incertitude persistante sur le Brexit, une crise politique et la pandémie de Covid-19. Les entreprises britanniques semblent bon marché, ce qui se reflète dans l'accroissement du nombre de rachats et de fusionsacquisitions.

Dans un tel contexte, nous estimons que toute information positive (que ce soit sur le front du vaccin, du Brexit ou autre) pourrait ouvrir la voie à des performances plus robustes pour les actions britanniques en 2021.

A la fin de la crise financière mondiale en 2009, les marchés ont été pris d’euphorie, en particulier aux deuxième et troisième trimestres 2009, où les titres sensibles à l'économie ont réalisé un très beau parcours. Cette situation se reproduit dans une certaine mesure aujourd’hui, mais elle ne devrait pas durer, car la portée sans précédent des mesures de relance et de l’intervention des pouvoirs publics fera grimper l’endettement à des niveaux encore plus élevés que ceux observés après 2009. Nous nous retrouverons par conséquent dans un environnement d’inflation faible, de croissance molle et de taux d’intérêt bas, non sans rappeler les années 2010. Un tel contexte n'est pas propice à une surperformance à long terme du style value traditionnel.

Un lourd déficit budgétaire risque bien entendu d’accélérer l’inflation, mais toute hausse des prix ne devrait pas persister, et ce pour deux raisons: premièrement, parce qu’il existe de nombreuses capacités inutilisées au sein de l’économie, comme le montrent les taux de chômage et la faible utilisation des capacités industrielles, et deuxièmement, si l’inflation commence à augmenter, elle s’accompagnera d’une hausse des taux d’intérêt, laquelle freinera rapidement la croissance en raison du coût du service d’une dette aussi importante.

Il ne serait donc pas judicieux selon nous de se ruer sur les titres value ou vers ceux qui affichent des performances médiocres, quelles que soient les perspectives. Nous recommandons également aux investisseurs la plus grande méfiance envers les valeurs pièges.

Au contraire, ce contexte devrait être favorable au type d'investissement que nous privilégions chez Columbia Threadneedle Investments: des actifs à long terme et des entreprises de croissance durables qui ne cessent de progresser dès lors qu'elles présentent toutes les caractéristiques que nous recherchons, à savoir des performances durables découlant d'une position dominante dans leur secteur, une note élevée selon le modèle des «Cinq forces de Porter», de solides références sur le front de l'ESG (critères environnementaux, sociaux et de gouvernance) et un avantage concurrentiel inscrit dans la durée.

La volatilité devrait rester élevée en 2021, mais il serait malavisé de réagir de manière automatique aux mouvements soudains des marchés. Une fois encore, en tant qu'investisseurs, nous nous devons de rester fidèles à nos positions stratégiques et de conserver une vision de long terme. Nous sommes disposés à prendre des risques au sein de nos portefeuilles, à condition que ceux-ci soient maîtrisés.

Les investisseurs doivent être préparés à la poursuite des tendances séculaires actuelles, telles que la numérisation et l'automatisation. L'adoption du commerce électronique a pour sa part été dopée par la pandémie. Les actions bénéficiant de ces tendances ont une nouvelle fois surperformé en 2020, et nous pensons qu'elles continueront sur cette voie à l'avenir. De plus, nous prévoyons un redressement des secteurs cycliques malmenés par la crise du Covid-19 (comme les voyages et les loisirs) une fois la reprise engagée. Cela étant, les investisseurs ne doivent pas négliger les entreprises qui, certes, ont peut-être sous-performé pendant la pandémie, mais qui disposent de la solidité financière et de modèles économiques leur permettant de gagner des parts de marché au sortir de la crise.

S'agissant des régions, tout dépend de l'horizon des perspectives. Le Royaume-Uni est nettement moins cher que les autres marchés et pourrait être avantagé si la reprise que nous anticipons sous 9 à 12 mois se concrétise; l'Europe est dans une situation similaire. A plus long terme, nous identifions un beau potentiel aux Etats-Unis et sur les marchés émergents/asiatiques.

Les Etats-Unis sont un marché plus vaste que les autres. Son secteur technologique, et notamment la numérisation, domine le reste du monde; toutefois, sa reprise devrait prendre plus de temps.

Comme toujours en ce qui concerne les marchés émergents, la situation ressort en demi-teinte: certains pays connaîtront selon nous un élan de croissance tandis que d'autres seront confrontés à des obstacles, comme le Brésil et l'Inde (bien que ces derniers représentent une proportion plus faible de l'univers d'investissement émergent). Le plus grand des marchés émergents est bien sûr la Chine, premier pays à se sortir de la crise économique causée par la pandémie et qui signera une croissance positive cette année. D'autres pays sont à différents stades de leur reprise, et leur sort dépendra de la vitesse à laquelle seront déployées les vaccinations de masse, mais la Chine se trouvera aux avant-postes tandis que l'Inde ou les marchés d'Amérique latine demeureront plus en retrait.

Au Japon, le successeur du Premier Ministre Shinzo Abe, Yoshihide Suga, restera selon nous largement sur la voie tracée par son prédécesseur. Des annonces positives ont été faites quant à la poursuite de la trajectoire adoptée par le pays en matière de gouvernance d'entreprises et de réforme réglementaire, de transformation numérique et d'amélioration des conditions pour les touristes et les travailleurs étrangers.

L'économie japonaise est très exposée à l'industrie, et notamment aux investissements chinois. Par conséquent, la reprise viendra soutenir les perspectives des actions nippones, même si la démographie du pays continue d'être un véritable obstacle.

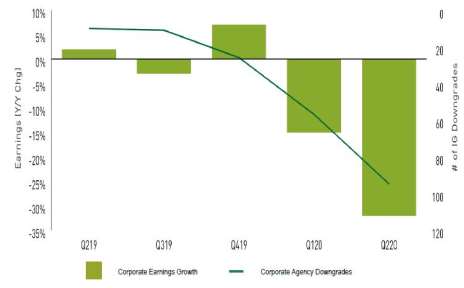

Les marchés du crédit investment grade bénéficient directement des mesures de relance comme les programmes d'achats d'obligations d'entreprises ou les dispositifs de chômage partiel. Un risque de rétrogradation sera présent lorsque ces aides seront retirées, mais le risque sera plus important encore dans le segment du haut rendement, où les investisseurs doivent agir prudemment en raison du levier financier accru. Toutes les entreprises ne se relèveront pas de la crise: en effet, si un levier financier élevé s'accompagne d'un levier opérationnel, comme c'est souvent le cas, il conviendra de faire preuve d'encore plus de prudence (Figure 2). Par conséquent, même si nous sommes disposés à prendre des risques dans notre exposition au crédit, le segment investment grade nous semble être un meilleur choix à cet égard que les obligations à haut rendement.

Nos équipes de recherche travaillent en étroite collaboration pour couvrir l'ensemble des principales classes d'actifs, à l'aide de technologies de pointe – big data, analyse de données, apprentissage automatique et intelligence amplifiée – pour transformer les informations en analyses prospectives et apporter une réelle valeur ajoutée aux décisions d’investissement, ce qui nous permet d'obtenir des résultats réguliers et reproductibles pour nos clients. L'intensité de la recherche constitue le pilier de notre processus d'investissement.

Cette année, notre recherche s'est concentrée sur le Covid-19 et ses répercussions, notamment sur le secteur des soins de santé, sur l'économie et sur les marchés, ainsi que sur ses conséquences à long terme. Nos analyses ont enrichi notre vision de la trajectoire du virus, du développement du vaccin et de la reprise économique. Cette interconnexion entre l'équipe de recherche/d'analyse et nos gérants de fonds a vocation à générer des points de vue raisonnés et bien argumentés: nous l'appelons la «voie à suivre». Pendant toute l'année, nous avons ainsi bénéficié de perspectives qui ont permis de créer de la valeur pour nos clients.

Grâce à notre gestion active, nous avons tiré notre épingle du jeu tout au long de la crise sanitaire en nous appuyant sur nos connaissances, notre expertise, notre esprit d'équipe et nos ressources en recherche pour garder la tête froide. Quels que soient les événements que nous réserve 2021, cette approche, conjuguée aux enseignements tirés de 2020, nous confère un excellent positionnement pour trouver le bon cap à suivre sur les marchés financiers, au service de nos clients.