Les petites valeurs paraissent plus intéressantes que les grandes capitalisations, surtout par le biais d’une stratégie Long/Short.

Avec la croissance américaine qui montre des signes de ralentissement, les investisseurs s’inquiètent légitimement d’une éventuelle entrée en récession de la plus grande économie mondiale, d’autant plus que, sous l’impulsion de la Fed, les taux d’intérêt à court terme restent élevés.

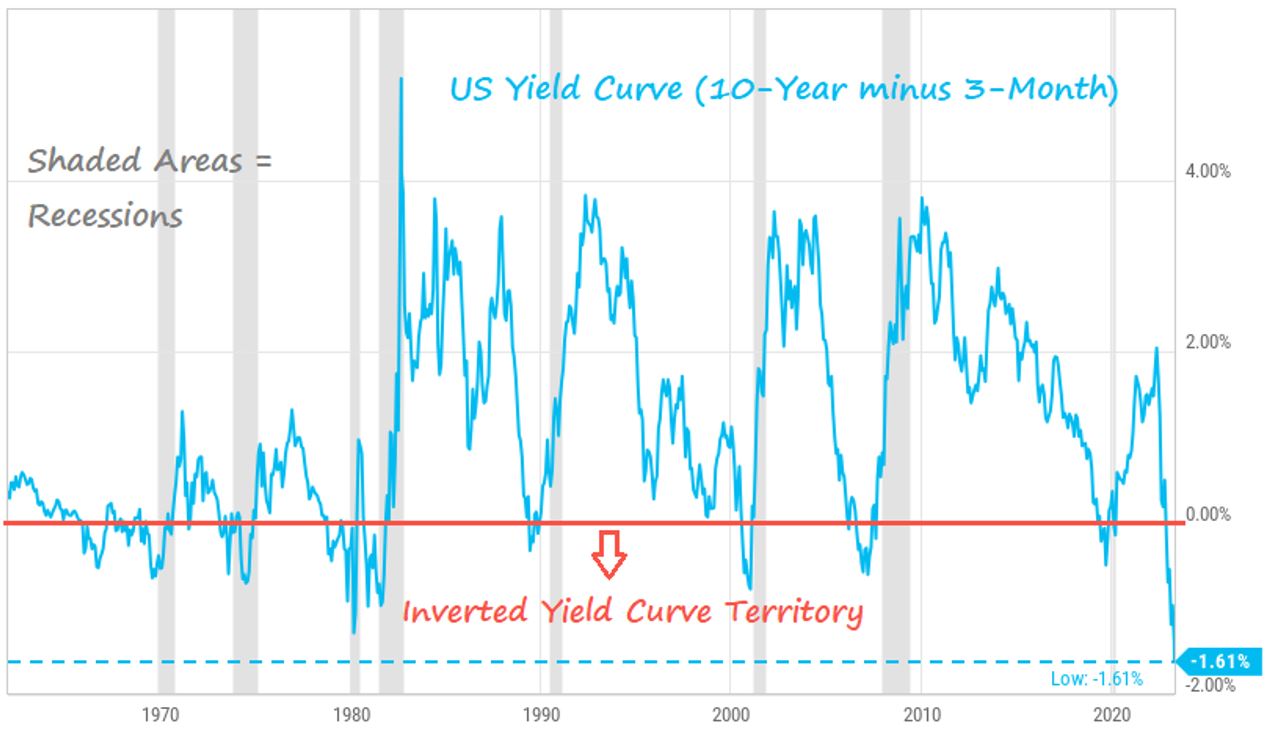

Cette situation se traduit par une inversion record de la courbe des taux US, comme on peut le constater sur le graphique ci-dessous, qui montre la différence entre les taux à 10 ans et à 3 mois.

Or, historiquement, chaque récession aux Etats-Unis a été précédée par une période d’inversion de la courbe des taux. Comme cette inversion n’a jamais été aussi forte, on peut donc craindre que l’économie américaine entre très prochainement en récession.

Il faut dire que la Fed a clairement indiqué que l’inflation était désormais sa priorité No 1. Il ne faut donc pas s’attendre à brève échéance à un relâchement de sa politique monétaire. Force est de constater que les politiques monétaires et fiscales ont été si accommodantes pendant la pandémie que la hausse de la masse monétaire a atteint des niveaux proches de ceux atteints pendant la Seconde Guerre Mondiale. Pour retrouver un niveau proche de sa tendance à moyen terme, la masse monétaire devra se réduire de quelque 4 trillions de dollars, ce qui aura nécessairement un impact sur la croissance.

Lorsqu’il s’agit de redescendre sur terre, ce qui fait la différence, c’est la brutalité de l’atterrissage. Or, en matière de ralentissement économique, ce qui distingue un «soft landing» d’un «hard landing», ce sont les conditions d’octroi des crédits bancaires. Malheureusement, la faillite soudaine en mai de plusieurs banques américaines a incité la Fed à exiger des liquidités plus importantes et poussé les banques à resserrer encore davantage leurs conditions de crédits. Dans ces conditions, un «hard landing» apparait de plus en plus probable.

Enfin, si l’emploi restait jusqu’à présent l’un des rares points positifs au milieu d’un océan de statistiques US plutôt moroses, la Fed prévoit que les effets de la hausse des taux vont finir par faire monter le taux de chômage jusqu’à 4,5% à fin 2023 (3,4% en mai 2023), ce qui serait un signal de récession supplémentaire. En effet, une augmentation d’une telle ampleur a dans le passé toujours été accompagné d’une récession. En conclusion, une récession aux USA semble hélas inéluctable.

Dans ce contexte plutôt sombre, il existe toutefois quelques lueurs d’espoir, du moins pour la bourse américaine. En effet, les investisseurs actions anticipent toujours les changements futurs. C’est d’ailleurs pour cette raison que les indices comme le Russell 2000 ont cédé du terrain depuis fin 2021. Les marchés ne vont ainsi pas attendre la fin de tous les chiffres négatifs avant de se porter à nouveau acheteurs et on peut raisonnablement supposer qu’une bonne partie des mauvaises nouvelles est déjà escomptée dans les cours.

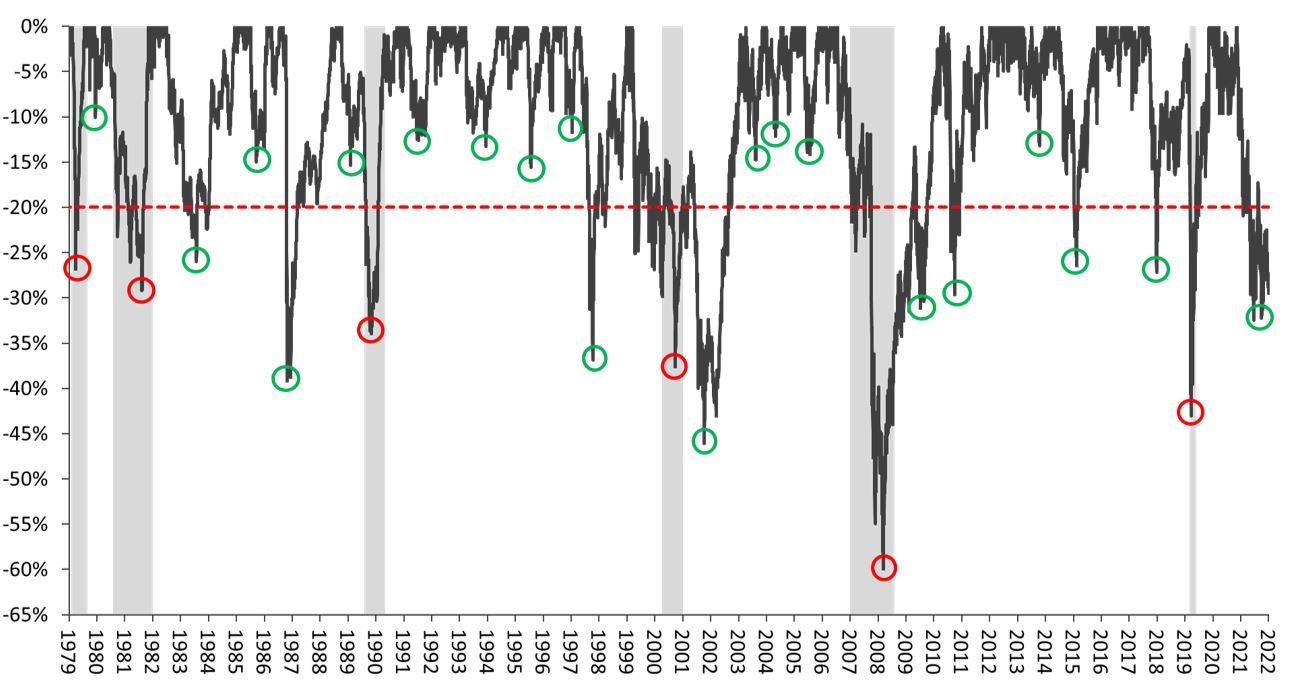

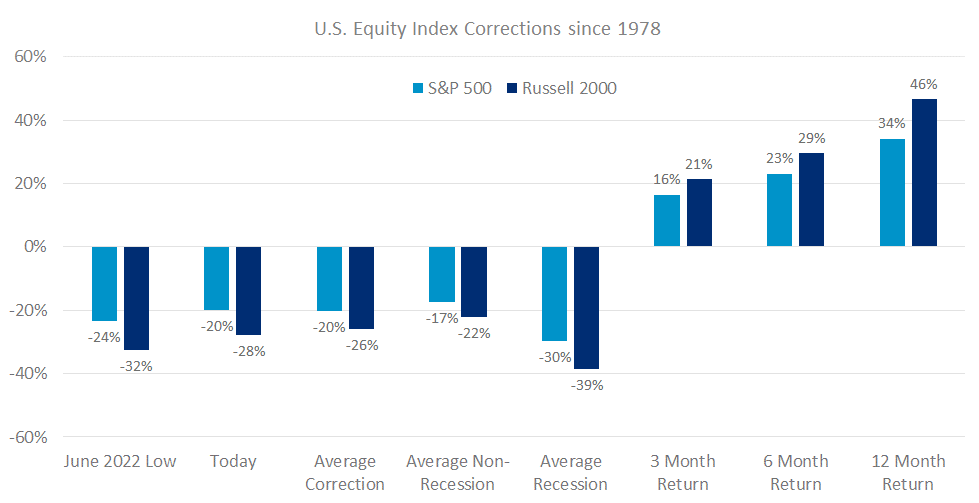

Par ailleurs, une analyse statistique nous montre que le marché américain des petites et moyennes capitalisations est proche de son plancher. En effet, entre son sommet de novembre 2021 et son creux de juin 2022, l’indice Russell 2000 a reculé de 32.5%, alors que la correction moyenne depuis son lancement en 1978 n’a été que de 26.0%. Et même en cas de récession, l’ampleur de sa correction moyenne était de 38.6%, comme l’indique le graphique ci-dessous.

Barres grises: récessions

Le point bas du marché ne semble donc pas très éloigné, alors que les opportunités de rebond ne manquent pas, du moins pour les petites capitalisations.

En effet, les small caps bénéficient de plusieurs inefficiences structurelles qui leur permettent de rebondir plus fortement après une baisse. Moins couvertes par les analystes et moins suivies par les grands investisseurs institutionnels, les ETF et les grands hedge funds en raison de leur volume de transactions moindre, elles ne sont souvent pas valorisées à leur juste valeur.

Et si elles ont tendance à sous-performer pendant les corrections de marché (c’est d’ailleurs ce que l’on a pu observer de nouveau durant cette dernière phase de baisse), elles mènent le bal lorsque la bourse reprend des couleurs, avec des performances bien supérieures à celles des grandes valeurs.

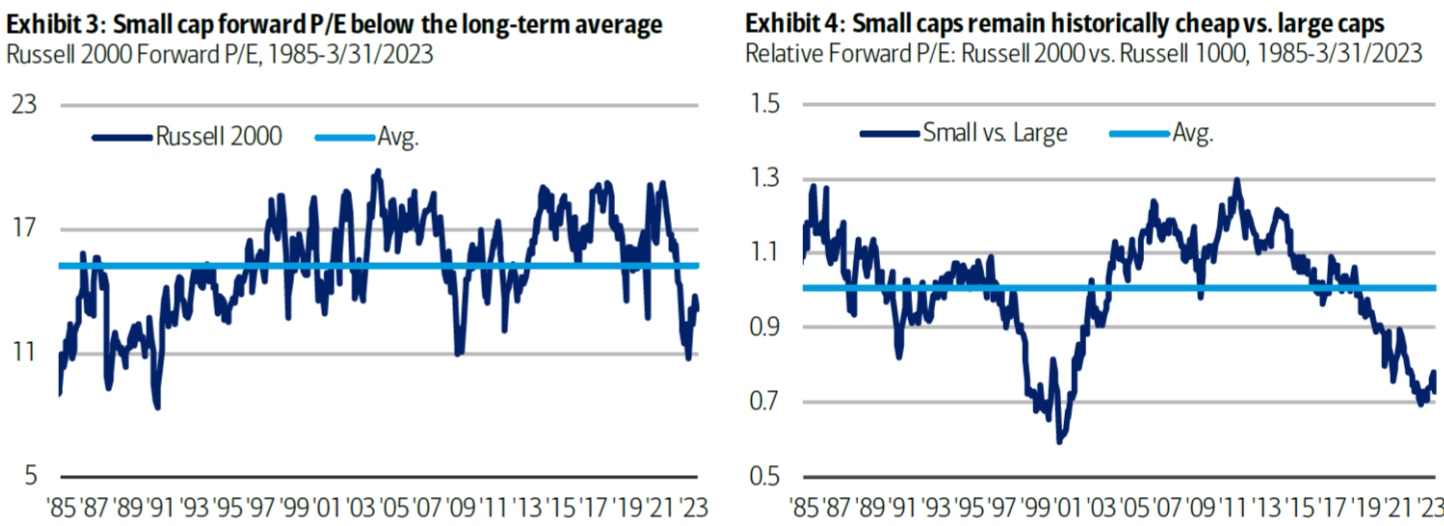

Une autre raison de s’intéresser actuellement aux small cap est qu’elles sont plutôt bon marché. En effet, les titres de l’indice Russell 2000 se traitent non seulement en-dessous de leur P/E prospectif historique (13,2x contre une moyenne de 15,2x depuis 1985), mais également quelque 30% en-dessous du P/E des grandes capitalisations.

Le niveau de valorisation actuel des small caps représente donc un point d’entrée attrayant, surtout si l’on tient compte des perspectives de rebond supérieures.

Pour intéressantes qu’elles soient, les petites valeurs restent plus volatiles que les grands titres. L’idéal serait donc de pouvoir profiter de leur potentiel de hausse supérieur, mais sans avoir à subir les baisses plus importantes qu’elles connaissent en cas de correction. S’agit-il d’un rêve utopique? Non, car grâce aux stratégies Long/Short, on peut non seulement réduire le risque en cas de baisse mais également en tirer parti. On bénéficie ainsi à plein de la plus grande dispersion des résultats des petites valeurs.

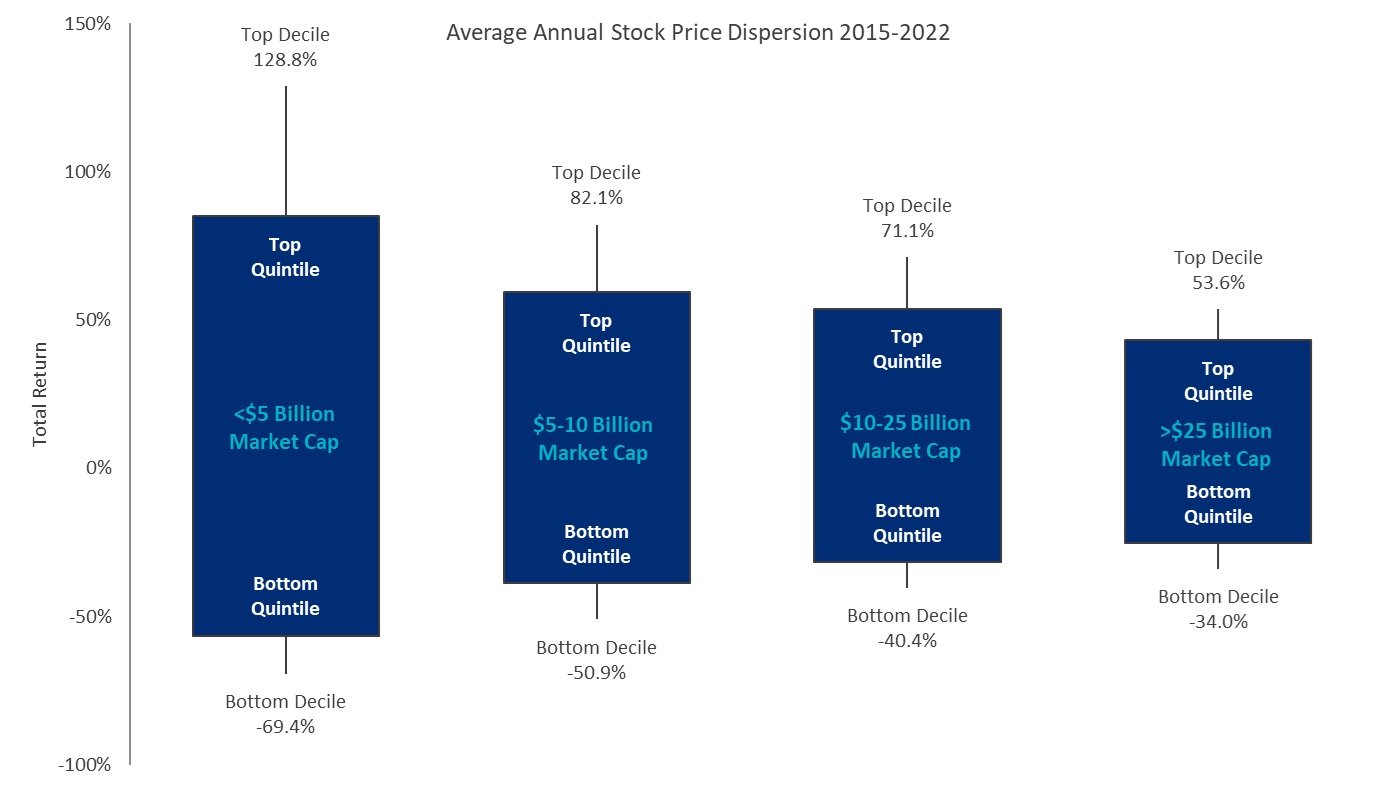

Le graphique ci-dessous montre le rendement annualisé de tous les titres cotés sur le marché américain pour une période de 7 ans (31.12.2015-31.12.2022) en fonction de leur capitalisation boursière.

Comme on peut le constater, les performances annuelles des petites valeurs US ayant une capitalisation boursière de moins de 5 milliards de dollars varient entre -69,4% pour les moins bonnes et +128,8% pour les meilleures, soit une dispersion de près de 200% par an! Pour un gérant Long/Short, il existe donc bien plus d’opportunités de maximiser ses résultats sur ce segment de marché que sur les grands titres.

Pour en profiter pleinement, l’idéal est de recourir à une stratégie capable de créer de la valeur en identifiant les meilleurs candidats à un investissement Long ou Short. Pour ce faire, il est nécessaire d’adopter une approche «bottom up» centrée sur les entreprises. A cet égard, l’économie américaine fourmille d’entreprises inconnues de ce côté de l’Atlantique, au savoir-faire et à l’innovation bien spécifique et dont la valeur n’a d’égale que la variété des secteurs dans lesquelles elles se développent.

En combinant les positions long et short, il est ainsi possible de tirer le meilleur parti d’un univers d’investissement qui regorge d’opportunités. On peut ainsi dégager une performance supérieure à celle de l’indice, mais avec une volatilité deux fois moindre.