Les fonds en petites valeurs US gérés activement surperforment largement les fonds investis en grandes capitalisations.

Les petites et moyennes capitalisations racontent souvent de vraies histoires bien plus enthousiasmantes que des ratios abstraits. Mal suivies par les analystes et délaissées par les grands fonds de placement, ces perles méconnues offrent ainsi un potentiel de gain bien plus important. Et si l’on y associe une gestion de type Long/Short, qui permet de tirer parti des surévaluations et de limiter la volatilité, les résultats peuvent être encore meilleurs. Gros plan sur la stratégie du fonds Prosper Stars & Stripes présentée à Genève lors des dernières «Rencontres Prosper» du 1er octobre.

ouvrent des perspectives de gain très importants.

Les petites et moyennes valeurs constituent souvent des histoires entrepreneuriales passionnantes qui, puisqu’il s’agit souvent de «pure plays», ouvrent des perspectives de gain très importants. Voici quelques exemples des sociétés sélectionnées en portefeuille:

- Anterix fournit des systèmes de communication sans fil sécurisés destinés aux infrastructures sensibles. En novembre dernier, l’incendie qui a dévasté la ville californienne de Paradise, causé des dizaines de milliards de dégâts et fait 85 morts a été causé par des lignes électriques. Depuis, les autorités californiennes exigent que les entreprises d’électricité mettent en place des mesures de protection comme les solutions proposées par Anterix.

- TransMedics a développé des technologies permettant de maintenir en fonction les organes destinés à la transplantation, comme les poumons, le cœur ou le foie. Actuellement, du fait des limites des techniques de conservation, seule une faible proportion des organes disponibles est effectivement transplantée. Les appareils de TransMedics permettent de les maintenir dans un état quasi-physiologique pendant leur transport et multiplient ainsi le nombre de transplantations possibles.

- Cree est le leader mondial des composants en carbure de silicium pour les véhicules électriques. Ils permettent d’accroître l’autonomie et d’accélérer la recharge de leurs batteries, tout en réduisant le poids et le coût. Volkswagen, qui a initié un programme massif d’investissement dans ce domaine, a choisi Cree comme partenaire exclusif pour son initiative FAST.

Les petites et moyennes valeurs sont le segment du marché US qui offre le plus de perspectives:

- Un univers quatre fois plus large. Les très grands titres ne représentent que 18% des quelque 5'500 entreprises US de plus de 50 millions de dollars de capitalisation boursière. A l’inverse, avec plus de 4'500 entreprises, les petites et moyennes capitalisations constituent un univers très large et dynamique qui offre bien plus d’opportunités d’investissement.

- Une couverture par les analystes plus faible. 50% des entreprises ayant une capitalisation inférieure à 5 milliards de dollars sont couvertes par moins de 5 analystes, avec même un suivi pratiquement nul pour 10% d’entre elles. Ceci crée des situations de sous- ou surévaluation massive dont peut plus facilement tirer parti un gérant Long/Short Equity afin de créer de la valeur.

- Un potentiel de gain bien supérieur. Alors qu’entre 2014 et 2018, la performance boursière moyenne des plus grandes capitalisations (>25 milliards) a varié entre -31,6% et +41,2%, celle des plus petites valeurs (<5 milliards) a oscillé entre 57,0% et +91,7%, soit une dispersion deux fois plus élevée. Plus sensibles aux modifications positives ou négatives de leur environnement et donc plus volatiles, les Mid & Small cap permettent donc de maximiser la génération d’alpha et la performance d’une stratégie Long/Short.

- Moins de concurrence des grands fonds. La taille croissante des principaux fonds de placement les empêche d’investir dans les titres dont la capitalisation boursière ne leur permet pas de sortir dans un délai de 5 jours. C’est ainsi que les fonds ayant des encours de 1 milliard au plus ne peuvent investir que dans 1 titre sur 5 de l’indice Russell 2000. Les plus petits gérants ont donc le champ libre sur tous les titres de plus petite taille.

- L’expansion de la gestion passive crée des opportunités pour les gérants actifs. Le transfert d’actifs considérable des fonds actifs vers les fonds indicés diminue la concurrence et offre ainsi plus d’inefficiences dans la fixation des prix.

des entreprises américaines devraient réaccélérer au début 2020.

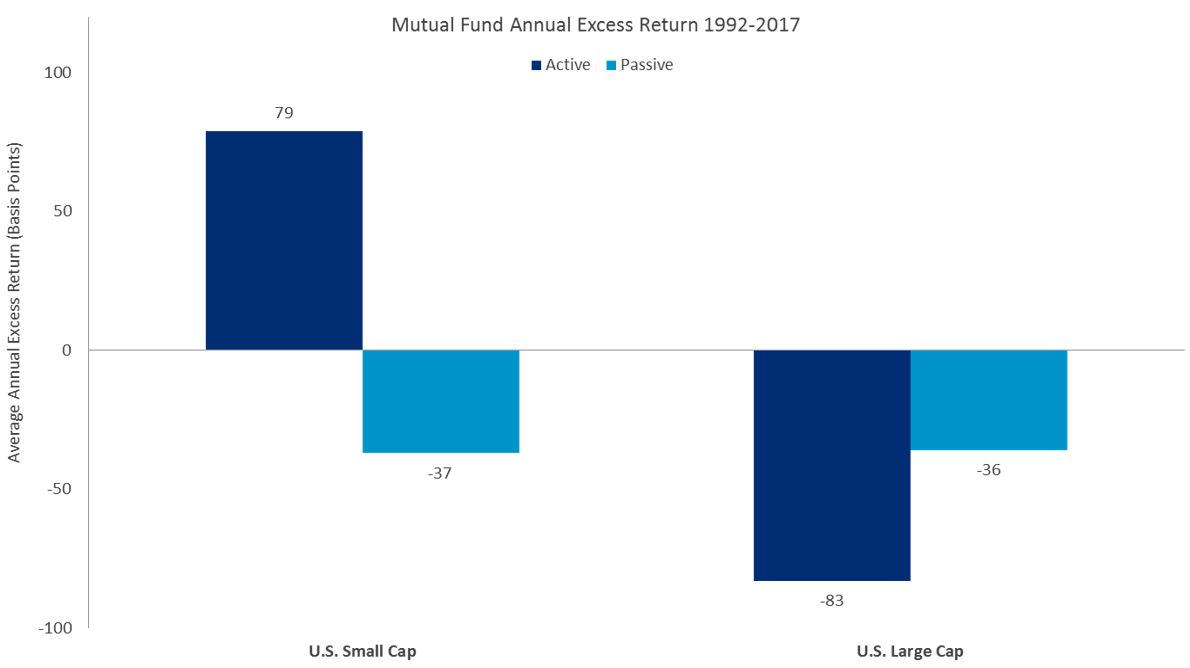

Pour toutes ces raisons, comme le montre le graphique ci-dessous, les fonds en petites valeurs US gérés activement surperforment largement (79 points de base en moyenne annuelle) les fonds investis en grandes capitalisations, qu’ils soient gérés activement ou de façon indicielle.

Source: Fidelity. Excès de performance moyen des fonds actifs et passifs pour la période de 25 ans au 31.12.2017 sur une base équipondérée. Données sur les fonds provenant de Morningstar, incluant les fonds fermés et fusionnés. La surperformance est mesurée par rapport à l’indice de référence principal indiqué dans le prospectus de chaque fonds, net de frais.

En se concentrant sur le segment des Small & Mid Caps et en privilégiant des thématiques fortes, le gérant du fonds a été capable de générer un alpha régulier, avec une volatilité bien contenue (7,2%) qui lui permet d’afficher l’un des meilleurs ratios de Sharpe de son univers.

Depuis son lancement au format UCITS il y a 4 ans (la stratégie a bientôt 10 ans de track record), Prosper Stars & Stripes a ainsi fait la preuve de sa pertinence et se classe parmi les meilleurs fonds de sa catégorie (16e pourcentile depuis le lancement).

Enfin, Prosper Stars & Stripes est l’un des rares fonds Long/Short en Small caps US qui soit disponible au format UCITS.

Même si les facteurs d’incertitude géopolitiques ne manquent pas et que la conjoncture économique montre des signes de ralentissement, la Fed ne veut certainement pas être accusée d’avoir causé une récession et fera donc tout pour l’éviter, d’autant plus que l’inflation reste bien en-dessous des objectifs.

Le secteur de la construction se porte bien aux USA et la croissance des bénéfices des entreprises américaines devraient réaccélérer au début 2020. Du côté de la Chine, la stimulation massive de l’économie commence à porter ses fruits, ce qui constitue un facteur de soutien important pour la marche de l’économie mondiale.

Enfin, après 18 mois de surperformance des grandes capitalisations qui a atteint un sommet sur les 15 dernières années (≈20%), le pendule pourrait basculer en faveur des petites et moyennes valeurs, qui ont un important potentiel de rattrapage.