Pendant la majeure partie des deux dernières années, la Réserve fédérale américaine (Fed) s’est concentrée sur la maîtrise des pressions inflationnistes après la hausse de la demande post-Covid. La croissance économique s’est révélée beaucoup plus résiliente que prévu initialement. Les signaux divergents provenant de divers indicateurs compliquaient les efforts des décideurs politiques et des marchés pour comprendre l’évolution de la situation.

La hausse de l’inflation sous-jacente au premier trimestre a davantage secoué les marchés financiers, reportant les perspectives de baisse des taux à la seconde moitié de 2024. Bien que la forte saisonnalité des données d’inflation mensuelles et les ajustements saisonniers peu fiables aient rendu l’évaluation des progrès vers l’objectif de 2% assez complexe, des indicateurs plus fondamentaux confirment la tendance émergente.

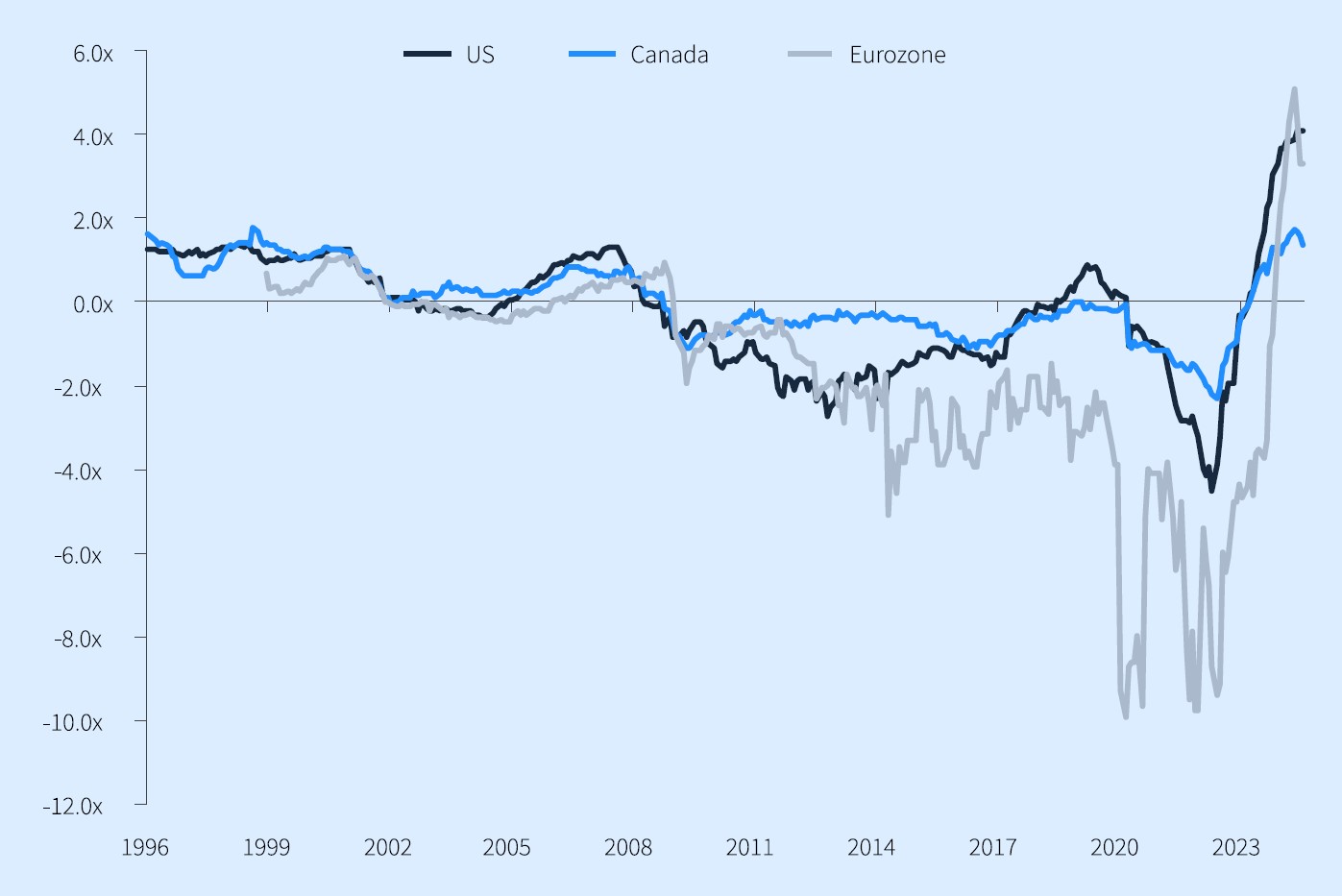

Les taux réels semblent restrictifs vs les estimations de taux d’intérêt neutres*

Source: Bloomberg, NY Fed, Jupiter, au 31.07.24: Bloomberg, Fed de New York, Jupiter, au 31.07.24. Le taux réel de la banque centrale est calculé en soustrayant l’IPC de base en glissement annuel (PCE de base pour les États-Unis). * Le calcul du taux neutre est basé sur le modèle Holston-Laubach-Williams.

Nous pensons que le chemin de la désinflation a repris. Les chiffres mensuels non ajustés pour l’IPC Core aux États-Unis, depuis octobre 2022, montrent que l’inflation mensuelle est descendue en dessous de celle enregistrée l’année précédente sur presque tous les mois, à quelques exceptions près. Les moteurs habituels de l’inflation ont également été largement absents au cours des deux dernières années, avec une croissance de la masse monétaire inexistante dans les principaux marchés développés et un adoucissement des prix des matières premières et des aliments.

Le marché de l’emploi s’affaiblit

La mesure préférée de l’inflation par la Fed progresse régulièrement vers son objectif de 2%. Nous avons souligné la faiblesse du marché du travail pendant de nombreux mois, et la hausse du taux de chômage pourrait être une raison clé du changement de ton accommodant du président de la Fed, Jerome Powell. Avec l’inflation en baisse, la Fed semble avoir recentré son attention sur son autre principal mandat politique.

Le marché du travail américain semble moins tendu aujourd’hui qu’il y a deux ans. Cela devrait soutenir une normalisation continue de la croissance des salaires. Avec une productivité se situant entre 1,5% et 2%, nous soutiendrions que les taux actuels de croissance des salaires sont favorables à l’atteinte de l’objectif de 2% de la Fed. Les perspectives de surplus sur le marché du travail éliminent également une éventuelle spirale salaires-prix.

Moins de consommation à venir

Les distorsions causées par la pandémie ont stimulé la demande après la levée des restrictions liées au Covid. Étant donné qu’il y avait peu de choses à acheter pendant la contagion, les économies excédentaires des ménages se sont accumulées, stimulant la demande des consommateurs qui représentent 70% du PIB américain.

Cependant, au cours de la dernière année, la santé financière des consommateurs a progressivement décliné. Les grands détaillants ont été beaucoup moins optimistes lors de leurs récentes conférences téléphoniques sur les bénéfices. L’augmentation graduelle des taux de défaillance des prêts à la consommation est une autre preuve. Les dépenses dans les restaurants ont également légèrement baissé depuis le début de l’année.

Les estimations des économies excédentaires, le faible taux d’épargne, le volume élevé de crédit à la consommation, les prévisions de revenus plus faibles et la stagnation des ventes au détail montrent tous des signes de ralentissement.

Focus sur les actifs de haute qualité

En dehors des États-Unis, la reprise des PMI manufacturiers est déjà stagnante. Un mélange de prix de l’énergie plus élevés, de manque de marge pour des dépenses fiscales supplémentaires et de compétitivité des biens par rapport à la Chine exclut un regain de croissance. De plus, les résultats des élections européennes ajoutent de l’incertitude sur le plan politique. Les problèmes structurels en Chine ne sont pas encore résolus.

Au Royaume-Uni, la structure du marché hypothécaire a permis une transmission beaucoup plus rapide de la politique monétaire, comprimant le revenu disponible et la consommation. La création d’emplois a également été beaucoup plus faible au Royaume-Uni, où les effectifs ont maintenant complètement stagné depuis le début de l’année.

Suite à la récente déclaration de politique de Powell, le débat sur le marché s’est centré sur le rythme et l’ampleur des baisses de taux d’intérêt. Les investisseurs se demandent encore si un «soft landing», avec peu de perturbations pour les emplois et l’économie en général, est possible, ou si nous sommes voués à une récession.

De notre point de vue, nous croyons que les taux d’intérêt réels semblent trop élevés et qu’il y a un risque que les banques centrales doivent assouplir encore plus rapidement que ce qui est actuellement prévu. Cela pourrait donner un coup de pouce aux marchés de la dette, en particulier aux segments de haute qualité de cette classe d’actifs.