La collecte des fonds ETF a atteint 88,8 milliards d'euros en août. Si les actions sont restées recherchées par les investisseurs avec des souscriptions de 46,7 milliards d'euros le mois dernier, les obligations n’ont pas été en reste, attirant de leur côté 36,1 milliards d'euros.

Les indices américains («Large Blend») ont dépassé toutes les autres stratégies en récoltant 18,9 milliards d'euros en août, alors que les obligations souveraines à long terme collectaient 6,7 milliards d'euros. En revanche, les stratégies mixtes dédiées aux grandes capitalisations américaines ont décollecté à hauteur de 2,6 milliards d'euros.

Les investisseurs ont également retiré 0,9 milliard d'euros du marché des actions japonaises et 1,1 milliard d'euros de Chine, traduisant les perspectives économiques négatives de ce pays.

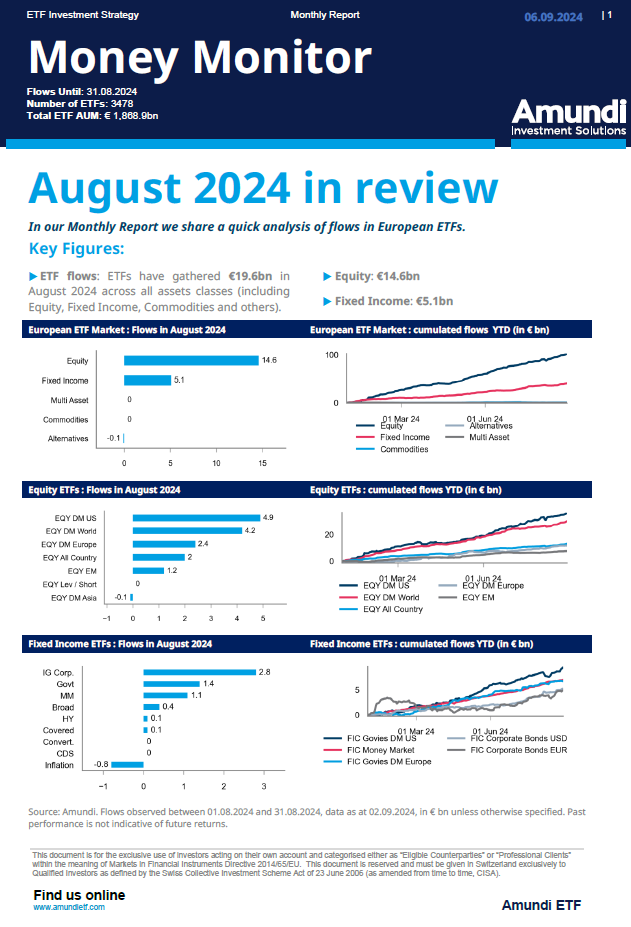

Flux de fonds européens - août 2024

Actions: les fluctuations des cours dans le secteur technologique américain incitent les investisseurs à adopter une attitude un peu plus défensive.

Sur le marché des ETF UCITS, les actions ont collecté à hauteur de 14,6 milliards d'euros en août. Les indices américains ont été la stratégie la plus recherchée, attirant 4,9 milliards d'euros. Les indices mondiaux ont attiré 4,2 milliards d'euros de nouvelles souscriptions; les indices All Country (équivalent au MSCI ACWI) ont gagné 2 milliards d'euros; et les stratégies relatives aux marchés émergents ont progressé de leur côté de 1,2 milliard d'euros.

Bien que le secteur technologique américain ait sous-performé le S&P 500 depuis le mois de juin, les investisseurs ont toutefois ajouté 0,6 milliards d'euros au secteur IT au cours du mois d’août. Le secteur de la santé a également été largement plébiscité avec des souscriptions de 0,5 milliards d'euros. Les investisseurs ont en effet recherché cette stratégie moins corrélée aux performances des marchés financiers et à la conjoncture économique.

Les stratégies équipondérées ont surperformé au cours des derniers mois dans la mesure où le secteur technologique américain a montré des signes de faiblesse. Ces indices ont ainsi attiré 0,7 milliards d'euros. Quant aux stratégies «Income» et «Minimum Volatility», elles ont collecté à hauteur de 0,6 milliard d'euros et 0,4 milliard d'euros respectivement, également en réaction à la volatilité récente des marchés.

Les stratégies dédiées aux actions américaines ESG ont attiré 0,7 milliard d'euros de nouvelles souscriptions alors que les stratégies All Country décollectaient à hauteur de 0,6 milliard d'euros.

Obligations: les ETF en obligations d’entreprises attirent l’attention des investisseurs grâce à la baisse des taux d’intérêt.

Les ETF UCITS obligataires ont attiré 5,1 milliards d'euros de nouveaux encours, notamment portés par les obligations d’entreprises de type Investment Grade dont la contribution s’est élevée à 2,8 milliards d'euros. Cette contribution se répartie à hauteur de 1,5 milliard d'euros alloués aux stratégies libellées en dollars américains et 1,1 milliard d'euros à celles libellées en euros.

La baisse des taux d’intérêt en zone euro s’est avérée favorable aux obligations d’entreprises. Non seulement, le desserrement monétaire réduit l’impact de la duration mais il réduit également le coût de la dette pour l’entreprise, améliorant ainsi ses perspectives de crédit.

Le nombre de créations d’emplois non agricoles aux Etats-Unis étant plus faible que les anticipations, la probabilité d’une baisse des taux de la Réserve fédérale américaine a augmenté ce mois-ci, ce qui pourrait apporter un soutien supplémentaire aux obligations d’entreprises américaines de type Investment Grade.

Les souscriptions en obligations souveraines ont augmenté de 1,2 milliard d'euros pour celles libellées en dollars américains et de 0,6 milliard d'euros pour celles libellées en euros. Les investisseurs ont vendu des obligations d’Etat américaines de long terme (décollecte de 1,3 milliard d'euros) et ont acheté des obligations à courte échéance (collecte de 2,2 milliards d'euros). La hausse des prix des obligations à long terme les a en effet convaincus de prendre leurs bénéfices.

Les marchés monétaires ont de leur côté collecté à hauteur de 1,1 milliard d'euros en août, confirmant l’attractivité à long terme de cette stratégie, étant donné les rendements élevés que les investisseurs peuvent obtenir à la fois en euros et en dollars, sans risque de duration.

Les stratégies obligataires ESG ont été plus dynamiques que les actions en enregistrant une collecte de 1 milliard d'euros le mois dernier. Les stratégies Investment Grade ont largement contribué à ces nouvelles souscriptions avec une collecte réalisée sur ce compartiment de 0,7 milliard d'euros.