Les attentes en matière d’inflation sont mieux maîtrisées. De nombreux pans de marché restent un peu tendus sur le plan technique.

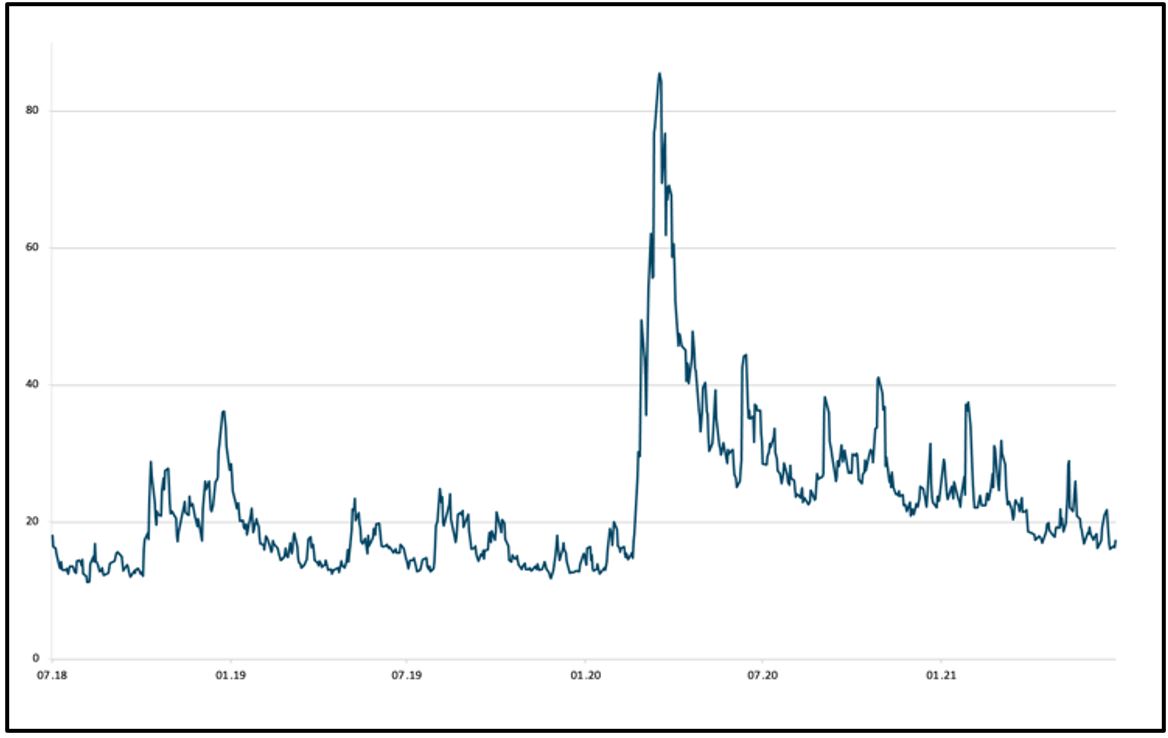

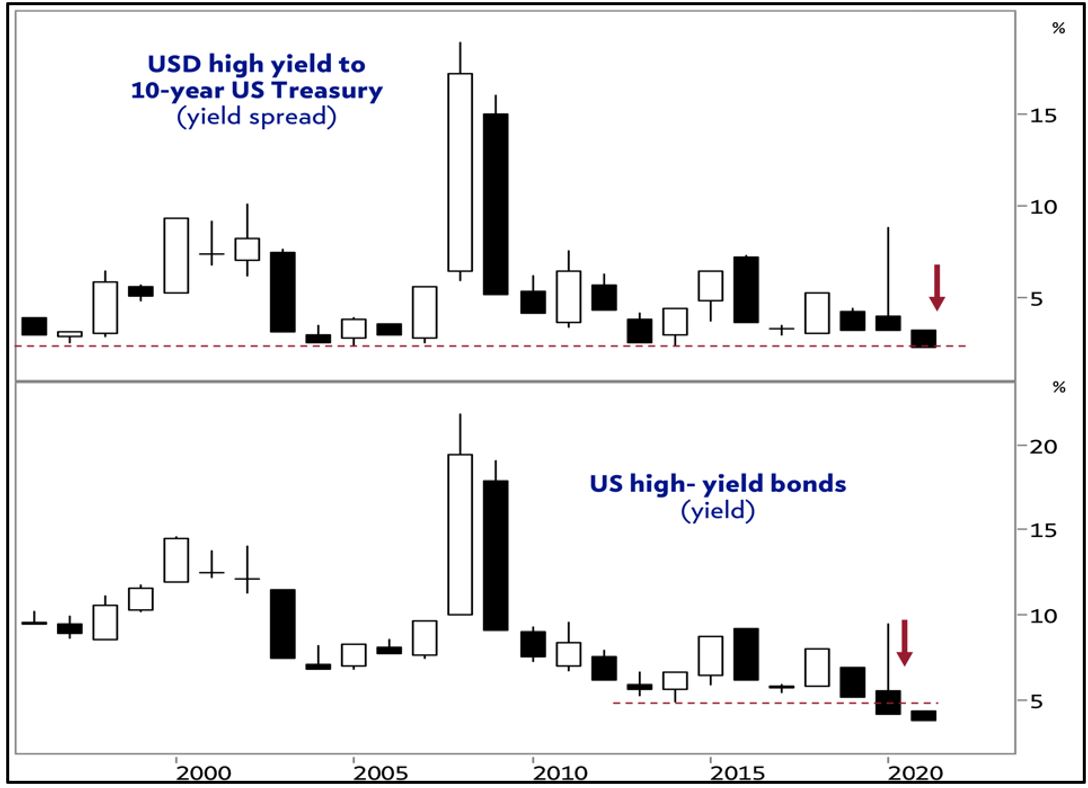

La Nati (petit nom de l’équipe suisse de football) n’est pas la seule vedette du mois de juin, les actions suisses (+5,1% pour le SMI) et l’immobilier suisse coté (+5,7%) caracolent également en tête de palmarès. Plus globalement la hausse des actions continue, mais avec une dynamique un peu émoussée. La rotation factorielle se poursuit avec le retour des valeurs de croissance et un peu plus défensives (ce qui ne fut pas le cas de la Nati face à la France!), grâce à la baisse des taux longs. Certains grands marchés (S&P 500, Nasdaq SMI, Dax) finissent le mois à leur plus haut niveau historique. Le discours déterminé de la Réserve fédérale concernant l’inflation (toujours considérée comme temporaire par le comité de politique monétaire) et le maintien des mesures de soutien à l’économie rassurent les investisseurs, tant au niveau des actions que des obligations. Nous relevons également l’excellente tenue de l’immobilier suisse et étranger (Real Estate Investment Trusts) coté. Beaucoup moins de volatilité dans les cours sur l’ensemble du spectre des actifs financiers, signe d’une grande sérénité de la part des investisseurs.

Pas de reprise du Bitcoin après la forte correction du mois de mai, car les autorités financières (en Chine et aux Etats-Unis pour commencer) annoncent de nouvelles mesures de contrôle sur l’ensemble des cryptodevises et les plateformes d’échange de ces dernières. Nous observons également la correction des cours de l’or et des matières premières industrielles (la Chine veut éviter un emballement spéculatif dans les métaux) qui sont pénalisés par la reprise du dollar. Seul le pétrole continue à tirer son épingle du jeu. A mi-parcours de 2021, les indices de la prévoyance poursuivent également leur progression pour s’inscrire en hausse de 4,2% pour l’indice 25+ et 7,5% pour l’indice 40+, largement portés par les actions et l’immobilier.

Alors qu’une bonne partie de l’Europe se déconfine, que plusieurs pays abandonnent le port du masque en extérieur et le couvre-feu, la situation se détériore à nouveau en Russie, mais aussi dans certains coins d’Asie ou encore en Australie. Plusieurs facteurs expliquent l’aggravation de la pandémie : une couverture par la vaccination encore insuffisante, des mesures de protection pas bien respectées et malheureusement le variant Delta qui se répand plus rapidement. La vigilance reste de mise, même si on peut tabler sur une poursuite de l’amélioration sur le plan sanitaire. La perspective d’une immunité de masse mondiale n’est pas envisagée avant fin 2022 au mieux.

Les indicateurs avancés (PMI) d’activité commencent à plafonner (certes à haut niveau) aux Etats-Unis, alors que les chiffres de l’emploi restent en-dessous des attentes. Si l’indice manufacturier reste solide en raison de carnets de commandes bien remplis, l’indice des services amorce son repli, l’ouverture étant désormais bien engagée. L’Europe est toujours en décalage avec les services en reprise marquée. En Asie cependant, les indicateurs consolident à plus bas niveau en Chine (alors qu’ils étaient en avance sur tout le monde en 2020) et le Japon est hésitant en raison de la reprise de la pandémie dans différentes régions. Il se pourrait donc que nous approchions bientôt du pic de croissance aux Etats-Unis et en Europe. Pic ne veut pas dire recul, mais la dérivée seconde (qui mesure l’accélération ou la décélération) indique l’intensité de la croissance. Ainsi, les chiffres seront moins forts au cours des prochains mois, ce qui pourrait déplaire aux investisseurs.

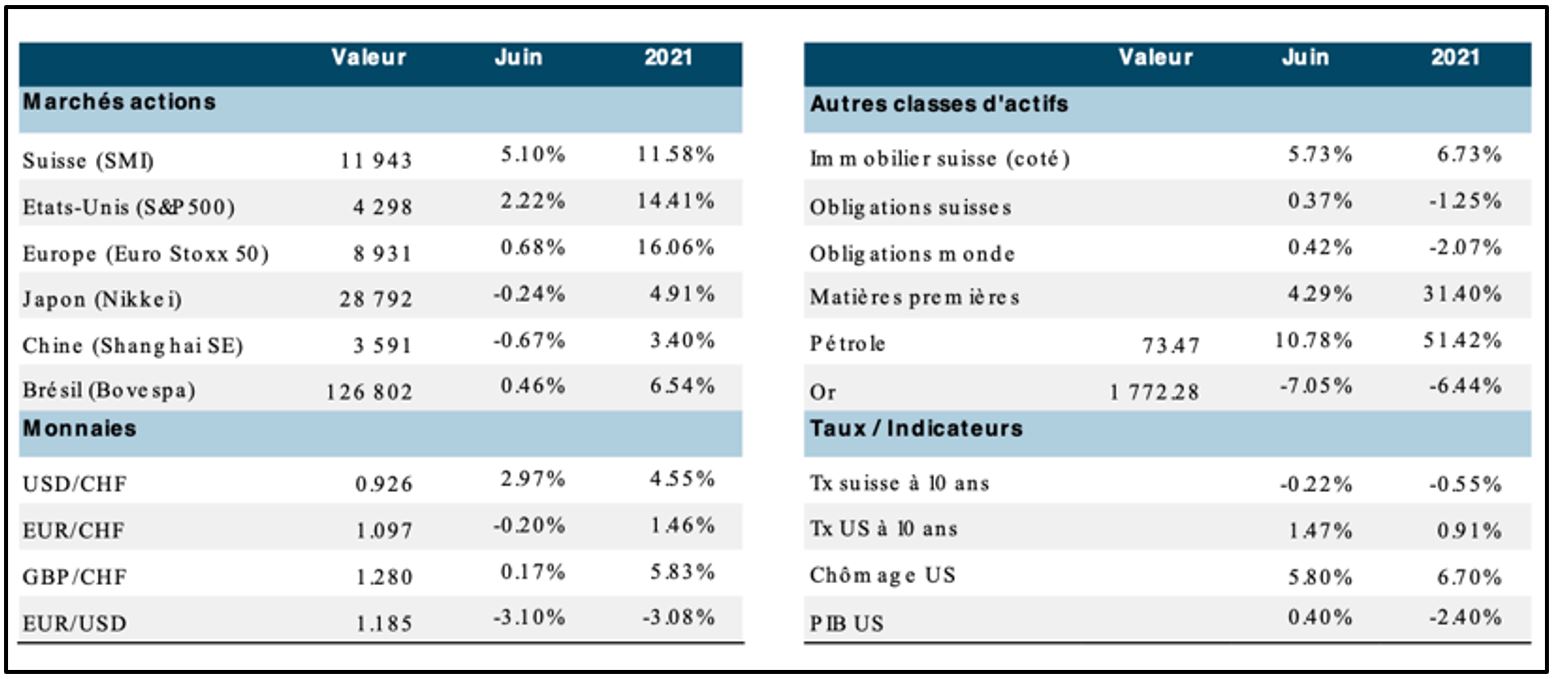

Les banques centrales restent en soutien des gouvernements par leurs achats massifs de dette et en gardant les taux directeurs proches de zéro. Cela dit, les banques centrales n’oublient pas leur mandat de stabilité des prix. L’accélération récente de l’inflation pose la question du langage à utiliser et des mesures éventuelles à prendre. A nos yeux, la Réserve fédérale a acté le début d’une nouvelle phase: elle a annoncé dernièrement qu’elle «commençait à parler» de la réduction de ses achats d’actifs (le fameux «tapering»). Le discours de J. Powell reste optimiste sur les perspectives économiques (Le PIB réel a été révisé à la hausse à 7,0% pour cette année, contre 6,5% en mars) et sur les progrès en matière d’emploi. En revanche, les attentes d’inflation ont été sensiblement revues à la hausse (l'IPC a été révisé d'un point de pourcentage pour atteindre 3,4%, tandis que l'inflation «core» a été revue à 3,0%, contre 2,2% en mars), mais le caractère temporaire du phénomène est confirmé. En raison des révisions à la hausse de la croissance et de l'inflation, certains participants du comité de politique monétaire suggèrent qu'un relèvement anticipé des taux serait la réponse appropriée. Ce changement d’attitude est désormais perçu par les investisseurs comme un signal de resserrement plus précoce de la politique monétaire. A plus long terme, la question de l'ancrage des anticipations d'inflation reste ouverte. La Fed souhaite que les anticipations d'inflation soient plus élevées qu’auparavant (sans pour autant encourager un dérapage) car les taux trop bas privent la politique monétaire de la marge de manœuvre nécessaire pour lisser les cycles économiques. A la suite de la réunion de juin, nous maintenons notre scénario de base pour une annonce de réduction des achats par la banque centrale américaine entre Jackson Hole (août) et la réunion de novembre.

la théorie «monétariste» ne s’est pas véritablement imposée.

Sur un plan plus global, deux banques centrales ont annoncé la réduction de leurs programmes d’achats d’actifs. La Banque du Canada a réduit de 25% son programme d'achat d'actifs (de 4 à 3 milliards de dollars canadiens par semaine). La Banque d’Angleterre a annoncé que ses achats d'actifs seraient ralentis, passant de 4,4 à 3,4 milliards de livres sterling par semaine, tout en laissant inchangé son objectif total d’achats d’actif. D’autres ont augmenté leurs taux directeurs, comme le Brésil, la Russie et tout dernièrement le Mexique, afin de prévenir les pressions inflationnistes. En Europe toutefois, et selon Christine Lagarde, il est prématuré de discuter de la fin du PEPP (programme d’achat d’urgence en lien avec la pandémie). La Banque centrale européenne a reconduit en juin sa «recette anticrise» (avec ses deux programmes PEPP et APP) pour consolider l’embellie économique en cours.

Comme les mois précédents, nous sommes alertés par la hausse des indices de prix. Il faut tout de même souligner que ce phénomène est particulièrement visible aux Etats-Unis, beaucoup moins en Europe. Nous relevons également qu’au cours des vingt dernières années, la théorie «monétariste» (lien direct entre augmentation des agrégats monétaires et hausse des prix) ne s’est pas véritablement imposée. Il faut donc clairement d’autres facteurs pour déclencher la hausse durable des prix, comme la progression des revenus et/ou la croissance des demandes de prêts notamment.

Le président américain est en voie d’obtenir un accord bipartite sur les investissements dans les infrastructures pour un montant de l’ordre de 950 milliards de dollars, donc optiquement moins que les 2 300 milliards annoncés précédemment. Les deux chefs des majorités démocrates à la chambre et au Sénat ont toutefois signalé que ce plan devrait impérativement s’accompagner d’un autre projet de loi qui comprend les autres priorités de l’administration Biden, à savoir les «infrastructures familiales» et la lutte contre le réchauffement climatique. De nombreux républicains continuent à faire barrage, ce qui promet des négociations longues et de nombreux obstacles aux efforts de modernisation de l’économie américaine.

L’effet de l’inflation (par son influence sur la politique monétaire et sur les taux) peut être significatif sur le prix des actifs. Au cours des derniers mois, les rotations sectorielles ont été de forte ampleur en raison de la modification des anticipations d’inflation: dans un contexte d'inflation plus faible, les secteurs cycliques «de croissance» enregistrent généralement les meilleures performances, notamment la technologie, la consommation discrétionnaire et les services de communication ; nous notons également que les secteurs cycliques «de valeur» sous-performent historiquement lorsque l'inflation était faible. Ce sont clairement les secteurs de la consommation de base, de la santé, de l'énergie et les producteurs industriels qui enregistrent les meilleures performances lorsque l'inflation se situe entre 2,5% et 4,0%. Enfin, lorsque l'inflation dépasse durablement le seuil de 4,0%, les indices peinent à avancer et le leadership sectoriel se transporte vers les titres défensifs.

La dynamique de la première moitié de l’année 2021 a été très claire au niveau des styles et facteurs: transfert de leadership des valeurs de croissance vers les valeurs de rendement à mesure que les prix des matières premières prenaient l’ascenseur, les valeurs de «l’hyper-croissance» de leur côté buvaient la tasse dès que les attentes d’inflations se sont envolées. Ces tendances se sont en partie corrigées durant le second trimestre marqué par un retour des affaires de croissance et/ou plus défensives.

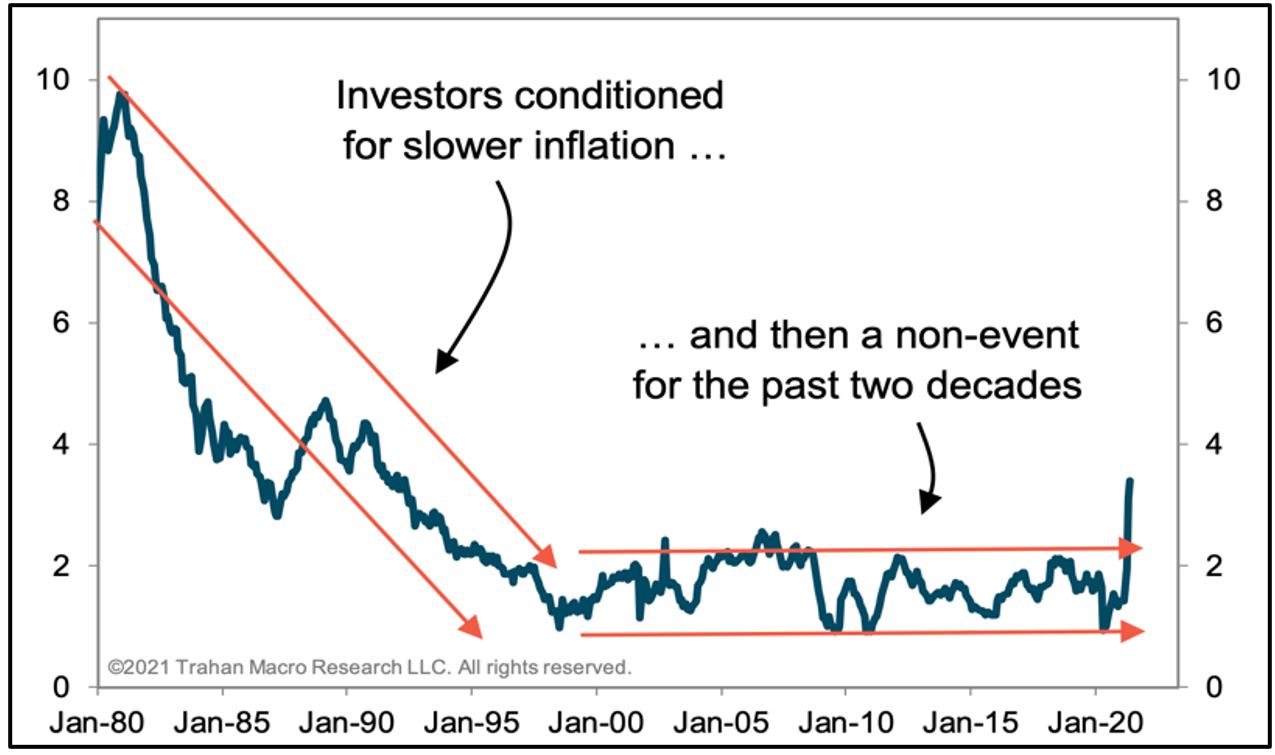

En ce qui concerne le segment obligataire, sans surprise, les secteurs les moins exposés au risque de duration sont ceux qui surperforment. Et dans cet environnement de reprise économique, la dette d’entreprise reste plébiscitée par les investisseurs, qui restent à la recherche de rendement, et qui sont rassurés par la reprise conjoncturelle. Toutefois, les primes (spreads de crédit) pour détenir des obligations d’émetteurs privés se sont considérablement contractées pour percer les planchers précédents (tant aux États-Unis qu’en Europe)!

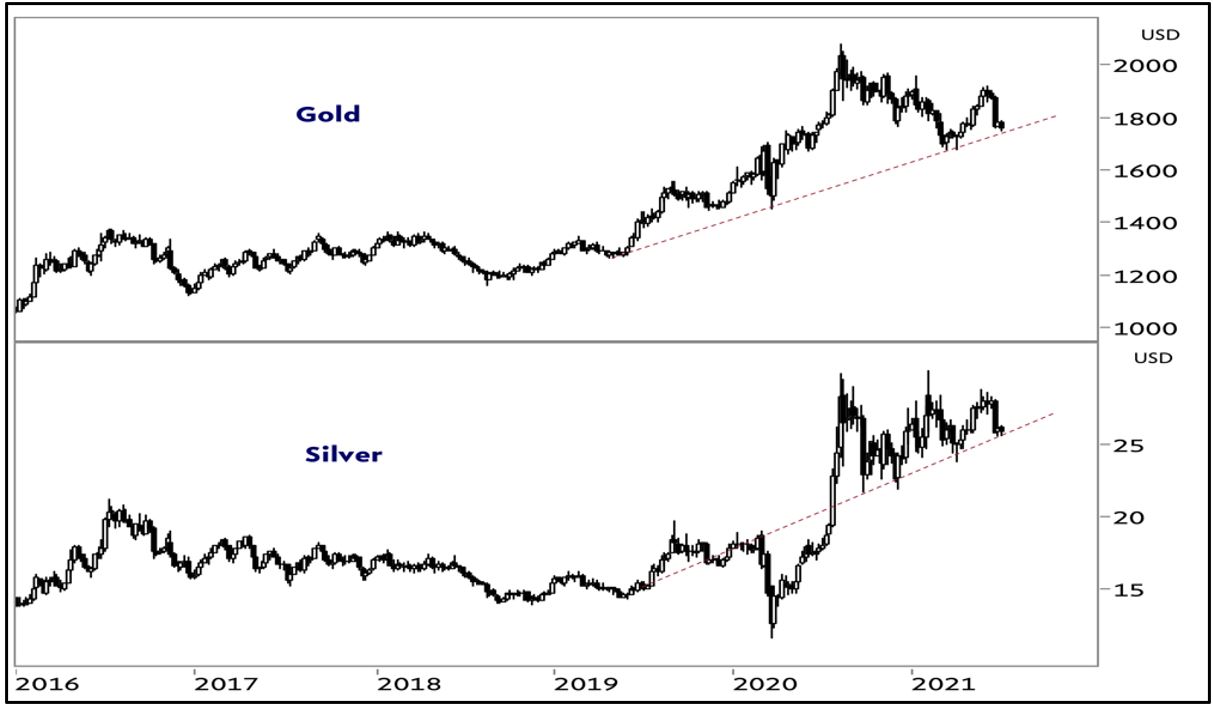

Les mouvements sur le cours de l’or expriment bien les hésitations des investisseurs à propos du scénario global en matière de croissance, d’inflation et de tendances sur les taux. Le recul des taux réels permet toujours aux métaux précieux de se stabiliser et/ou de se reprendre. Techniquement, l’or se traite juste au-dessus de sa moyenne mobile et/ou sa ligne de tendance, et les flux se sont équilibrés.

Enfin, le dollar se traite à des niveaux assez proches du début d’année (à 91,72 pour le DXY) et la tendance baissière à moyen terme n’est pas remise en cause. Les différentiels de taux réels ne sont plus en faveur du dollar et les déficits jumeaux continuent de se creuser ce qui pèse sur le billet vert.

Notre feuille de route s’est récemment ajustée pour s’articuler de la manière suivante:

1. La reprise économique globale est bien installée, mais il existe toujours des décalages de cycle en fonction des progrès de la vaccination. Les programmes de soutien fiscaux sont encore bien présents, mais les premiers signes de diminution apparaissent. Aux Etats-Unis, le pic de croissance semble être atteint au second trimestre, à l’automne en Europe peut-être.

2. Les banques centrales poursuivent l’accompagnement de la reprise en maintenant les taux au plus bas et en alimentant le système bancaire avec tous les moyens nécessaires. Le retour visible de l’inflation pose désormais un défi pour les grands argentiers. La Réserve fédérale prépare la réduction des programmes d’achat.

3. Nous sommes d’avis que les conditions d’une poursuite de la hausse des actifs risqués sont encore présentes (reprise économique, prévisions de bénéfices en hausse, taux d’intérêt encore bas malgré les récentes tensions, liquidités abondantes), mais cette hausse sera confrontée à plus de vents contraires. La décélération de la croissance au second semestre, associée aux craintes d’une inflation plus durable (ce que nous croyons), va indéniablement apporter son lot d’hésitations chez les investisseurs. La trajectoire à venir dépendra donc largement de l’évolution des résultats des entreprises. Sur ce point, l’indicateur des surprises sur les bénéfices est à son plus haut niveau historique, ne pouvant désormais plus que baisser… Il faut dès lors tabler sur d’excellents résultats publiés, mais probablement aussi sur un nombre croissant de déceptions par rapport aux attentes (très élevées en ce moment).

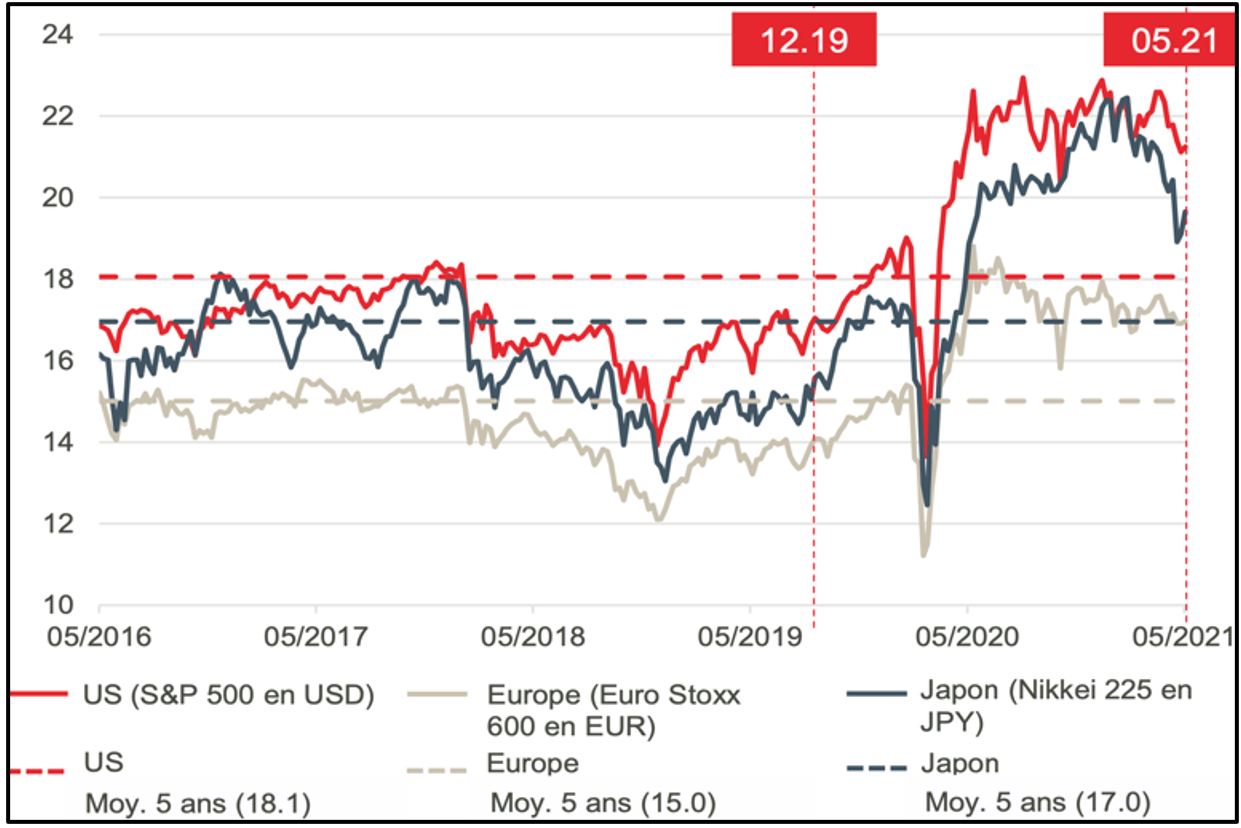

Parallèlement, nous anticipons toujours une certaine contraction des multiples de valorisation (induite par l’inflation et la réaction sur les taux). Ce processus est déjà en cours et va se poursuivre ces prochains mois à mesure que les bénéfices progressent.

Sur le plan des préférences de style, nous considérons que la reprise des valeurs cycliques est largement jouée, les investisseurs équilibrant leurs portefeuilles en revenant sur la visibilité et la qualité. Sur le plan régional, le biais européen (y compris Suisse et Royaume-Uni) est maintenu. Nous préconisons de maintenir les expositions aux actifs les plus risqués, tout en exerçant une sélectivité croissante. Les segments plus défensifs comme la santé ou la consommation durable sont en reprise. La transformation structurelle de la société reste bien positionnée (exposition conséquente aux thématiques digitales, de biotechnologie, révolution alimentaire, de transition énergétique et de nouveaux modes de consommation/communication).

Le recul des multiples de valorisation est bien visible depuis le début de 2021

Les multiples américains sont encore loin de leur moyenne historique!

La recherche d’actifs ou segments de marché susceptibles de bien fonctionner dans un environnement de croissance plus inflationniste reste la priorité. Dans ce contexte, l’investissement dans les sociétés immobilières internationales (par l’intermédiaire de Real Estate Investment Trusts) est particulièrement indiqué en ce moment.

4. Dans les marchés de taux, nous constatons le grand calme dont font preuve les investisseurs à la lecture des deniers chiffres d’inflation et le maintien des attentes inflationnistes à haut niveau. La poursuite d’une forme de «manipulation» (de cours) de la part des banques centrales reste donc bien présente. Nous tablons toutefois sur une hausse modeste des rendements de long terme, se traduisant par une légère pentification des principales courbes de taux (avec un scenario central de l’ordre de 2,25% pour le 10 ans US et 0,25% pour le Bund au cours de 6 à 9 prochains mois). Dans le contexte économique de reprise, les stratégies de portage (crédit, marchés émergents, Chine) conservent pleinement leur validité, mais les attentes de performance sont révisées à la baisse.

5. Au sein des actifs de diversification, nous restons exposés aux obligations de qualité en devise chinoise (seul pays qui conduit une politique monétaire restrictive en ce moment), aux obligations en dollar des pays émergents et aux métaux précieux. La pondération réservée aux actifs immobiliers cotés a été augmentée depuis le début d’année, avec une place plus importante allouée aux actifs internationaux.

dépend largement du positionnement dans le cycle économique.

La liste des problèmes/risques potentiels reste longue: dérapage de l’inflation, perte de contrôle des dépenses publiques menant à une crise de confiance majeure, erreur de politique monétaire, tensions géopolitiques (entre la Chine et le reste de monde, dérapage au Proche-Orient), graves accidents financiers en raison des excès «à la Greensill/Archegos», reprise massive de la pandémie, pour n’en mentionner que quelques-uns. Il s’agit en fait de notre quotidien, et ceci ne doit pas nous empêcher d’investir de manière rationnelle et disciplinée. La bonne répartition entre les diverses classes d’actifs (qui constituent nos portefeuilles multi-assets) dépend largement du positionnement dans le cycle économique. Le niveau des taux d’intérêt, sous l’influence grandissante des tensions inflationnistes, détermine les prix relatifs des actifs financiers. Après une très longue période de désinflation qui a permis l’expansion des multiples de valorisation pour les actions, la toile de fond est en train de se modifier. Une hausse durable (et supérieure aux attentes des banquiers centraux) du niveau de renchérissement pèserait assurément sur le prix des actions et créerait des moins-values dans les obligations.

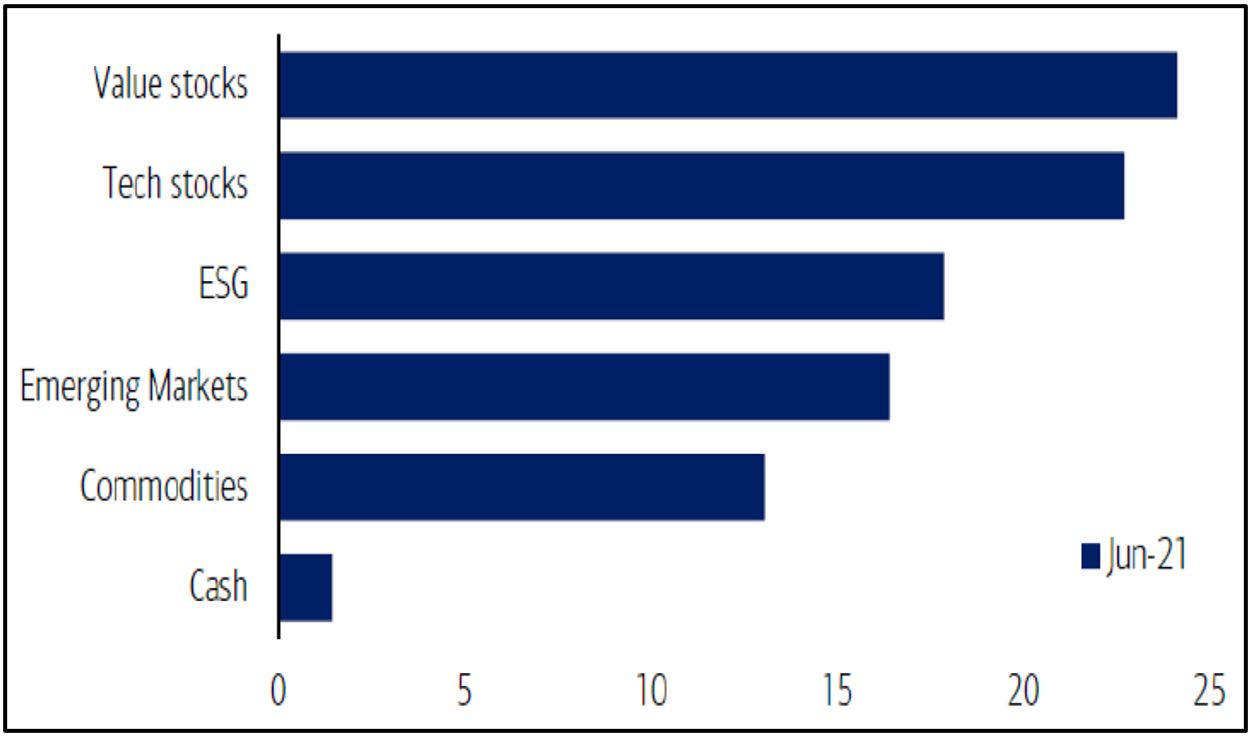

Le dernier sondage mensuel auprès des investisseurs indique clairement la volonté d’équilibre des investisseurs qui disent désormais privilégier autant le style «value» que la technologie et les critères de durabilité (souvent associés aux valeurs de la transition énergétique et sociale).

Pour l’heure, la bonne répartition entre actions (entre 40 à 50% des portefeuilles diversifiés), obligations (20 à 30%) et actifs de diversification (immobilier, métaux précieux pour 20 à 30%) permet de participer de manière dynamique et équilibrée à la croissance mondiale. Dans l’immédiat, il nous apparaît que l’euphorie des investisseurs commence à se tasser et les attentes en matière d’inflation sont mieux maîtrisées. Toutefois de nombreux pans de marché restent un peu tendus sur le plan technique (générant un besoin de détente). Nous restons toutefois prudents tant il est difficile de se projeter en la matière. La priorité des gouvernements reste de réussir la sortie de la crise sanitaire (vaccination généralisée) et de relancer la machine économique sur le plan global en favorisant les secteurs d’avenir (infrastructure, transition énergétique et sociale). Ces éléments sont en partie reflétés dans de nombreux prix, réduisant par conséquent le potentiel de gains additionnels en 2021.

Rédigé à Tannay, le 2 juillet 2021