Le mois de novembre dernier a été remarquable pour les marchés financiers. Les marchés boursiers se sont calmés, l'inflation a reculé et les taux d'intérêt ont baissé.

- Les dépenses de consommation aux Etats-Unis atteignent un niveau record

- Les achats de Noël, portés par le crédit, sont considérés comme un signe d'alerte pour les marchés financiers

Le mois de novembre dernier a été remarquable pour les marchés financiers. Les marchés boursiers se sont calmés, l'inflation a reculé et les taux d'intérêt ont baissé. L'indice S&P 500 a enregistré une hausse impressionnante de 9,1% en novembre, l'indice Bloomberg U.S. Aggregate Bond a réalisé son plus gros gain mensuel depuis 1985, et les indices de référence mondiaux tels que l'indice MSCI All Country World ont également enregistré des hausses significatives.

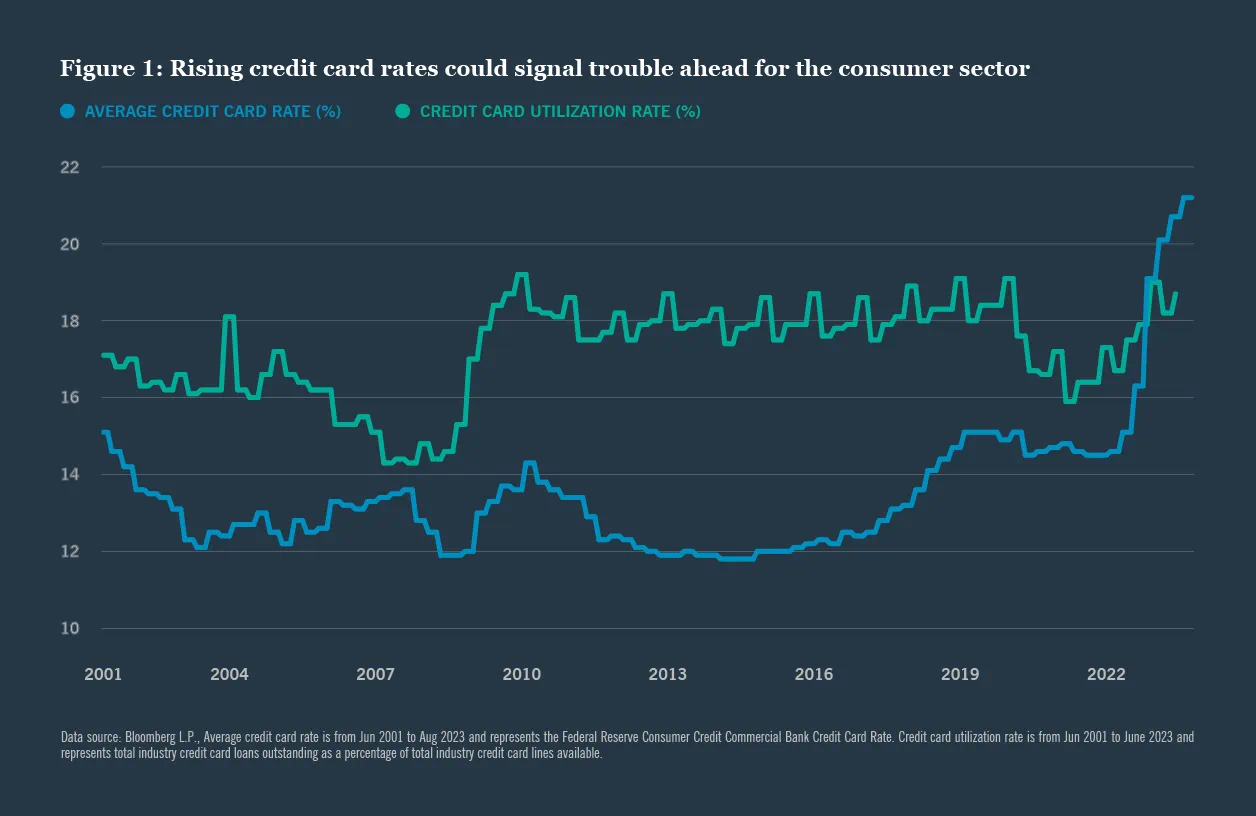

Malgré ces évolutions positives, certains signes laissent entrevoir des problèmes économiques potentiels. En particulier, les fissures dans le secteur du crédit à la consommation soulèvent certaines questions. Jusqu'à présent, les consommateurs américains ont fait preuve d'une résistance remarquable, soutenus par une forte croissance des salaires et un marché du travail tendu. Et alors que la saison des achats de Noël a commencé avec des dépenses records lors du Black Friday et du Cyber Monday, une grande partie de cette consommation a été payée à crédit. En comparaison hebdomadaire, le recours à l'option «acheter maintenant, payer plus tard» a augmenté de 72% pendant cette période de shopping – un signe d'avertissement que les liquidités des ménages pourraient se tarir progressivement. Alors que les soldes élevés des cartes de crédit étaient moins problématiques dans l'environnement de taux d'intérêt bas de la décennie précédente, les taux d'intérêt des dettes renouvelables ont presque doublé depuis le milieu des années 2010.

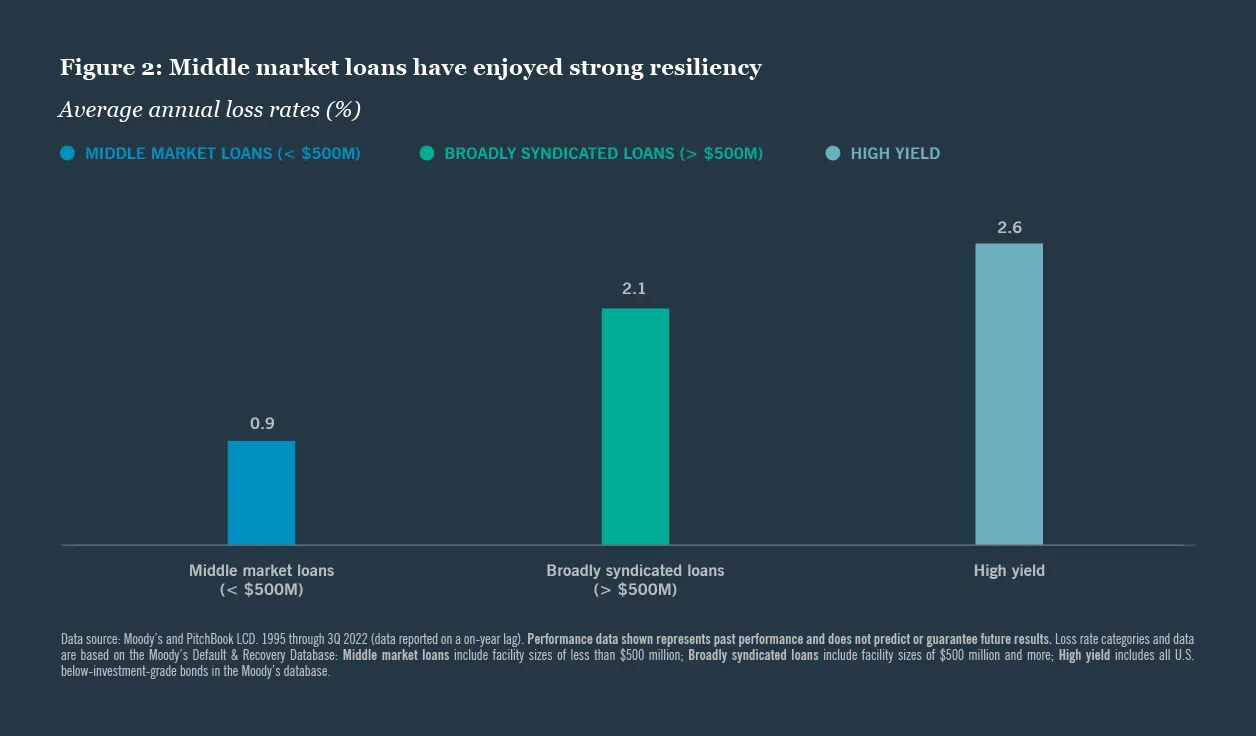

Le secteur du crédit privé a connu une croissance considérable au cours des derniers mois et offre des opportunités d'investissement intéressantes. Les sociétés de private equity sont également redevenues plus actives, car l'inflation recule et la Réserve fédérale américaine rend de nouvelles hausses de taux d'intérêt peu probables. Dans le segment moyen du marché en particulier, le volume des transactions a augmenté de 12% au troisième trimestre par rapport au deuxième trimestre. Les fondamentaux du crédit privé restent solides, comme le montre l'indice Proskauer Private Credit Default, qui affiche un taux de défaillance de 1,4% au troisième trimestre.

Le marché du crédit privé profite également des taux d'intérêt variables - actuellement, les prêts aux PME offrent un rendement attrayant d'environ 12%. Même si des baisses de taux devaient intervenir au second semestre de l'année prochaine, on s'attend à ce que ce rendement reste à deux chiffres. Mais les crédits privés devraient également pouvoir résister à un ralentissement économique, car les données historiques montrent un faible taux de défaillance de 4,0% et un taux de remboursement de 77,5%.

Les investisseurs devraient toutefois se montrer prudents dans les secteurs cycliques axés sur la consommation, comme la vente au détail et la restauration. Au lieu de cela, des opportunités se présentent dans le secteur des services aux entreprises, qui est moins dépendant des dépenses discrétionnaires. Les sociétés de conseil qui fournissent une aide à la planification de projets d'infrastructure pourraient être des emprunteurs intéressants, car la demande pour leurs services reste stable, même en période de difficultés économiques.