Ce qui nous semble particulièrement positif, c’est la normalisation du niveau des stocks, voire, dans certains cas, leur niveau anormalement bas, propice à une reprise des entreprises plus cycliques en seconde partie d’année. Ce qui est surprenant en revanche, c’est que malgré un certain nombre de signaux encourageants et porteurs, les petites et moyennes capitalisations continuent d’être largement à la traîne.

Une croissance inférieure au potentiel: 2024 ressemble en tout point à une année de transition. Si l’économie helvétique a tenu jusqu’ici, malgré une conjoncture morose pour la plupart de ses partenaires européens, c’est grâce notamment à la résilience de la consommation privée, ainsi qu’à un secteur des services toujours robuste. Le second semestre pourrait cependant marquer le retour d’une dynamique positive pour les exportations et le secteur manufacturier, après de long mois d’errance. La raison de cette reprise graduelle est une évolution un peu plus favorable de la conjoncture européenne, qui semble avoir passé le creux de la vague après deux ans de faiblesse. Ne nous réjouissons pas trop vite néanmoins, car si les prémices d’une reprise se dessinent bel et bien, les capacités de production devraient rester malgré tout en-dessous de leur potentiel de long terme dans un environnement toujours marqué par un certain nombre de risques et de défis et par un coût du crédit élevé, hors de Suisse tout du moins. De fait, probablement soutenu par la récente baisse des taux, et pour la première fois depuis presque un an, le PIB helvétique a pu compter au 1er trimestre sur une impulsion positive des investissements en biens d’équipements (+0,8%), preuve que les entreprises sont désormais un peu plus optimistes quant à la situation conjoncturelle pour les prochains mois. Il n’en demeure pas moins que la croissance pour l’année en cours devrait être inférieure à la moyenne historique, espérée autour de +1,2%, hors effets positifs liés aux JO et à l’Euro de foot, et qu’il faudra attendre 2025 pour renouer avec un rythme plus soutenu et plus conforme au potentiel (au-dessus de 1,5%).

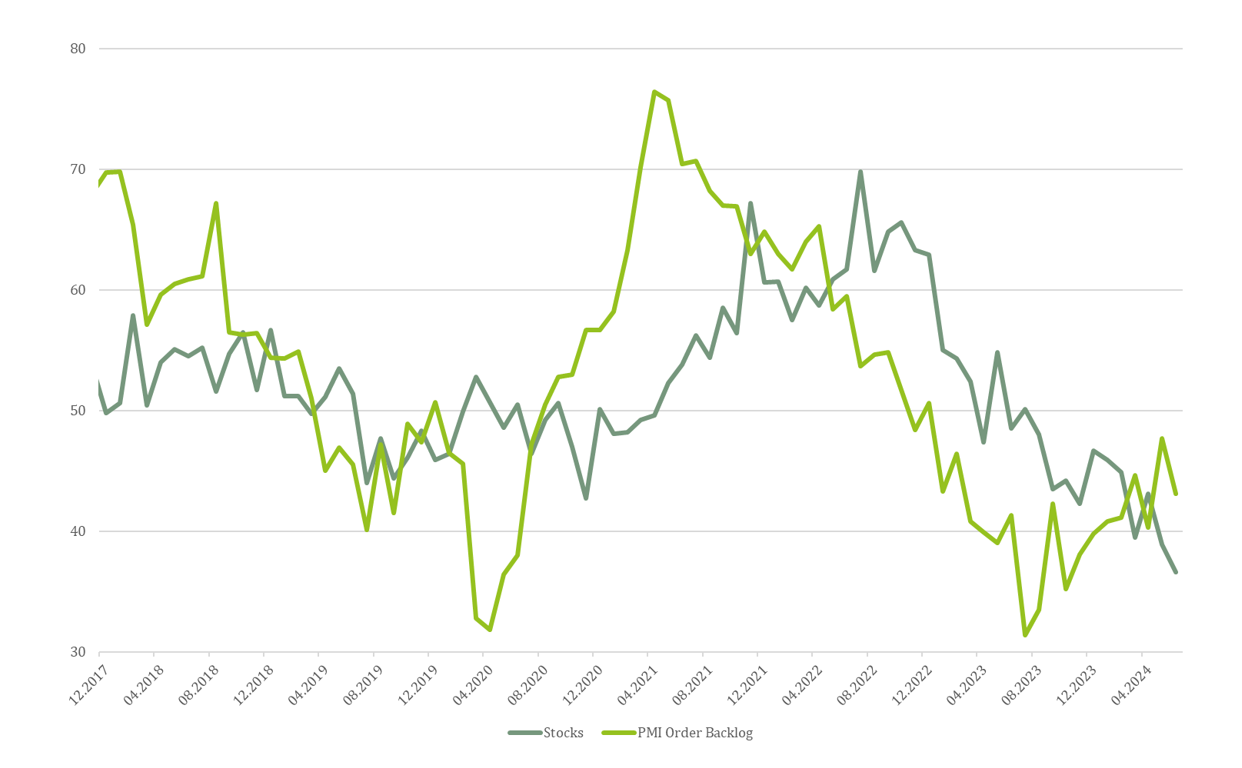

Une normalisation des stocks: L’indice des directeurs d’achat (PMI) qui mesure l’activité manufacturière du pays a pointé en juin pour le 18e mois consécutif en-dessous du seuil de croissance. Jamais dans l’histoire récente une récession manufacturière n’a été si longue. Si on additionne les écarts cumulés en-dessous de ce seuil fatidique de 50, alors seule la période de la grande crise financière de 2008 a dépassé la période actuelle en intensité (120 écarts cumulés contre 108 actuellement). Et pourtant, à y regarder de plus près, il y a malgré tout quelques motifs de réjouissance dans ces chiffres peu reluisants. Tout d’abord, depuis le point bas de juillet 2023, les données mensuelles se sont graduellement améliorées. Ensuite, si on analyse les sous-composants, on constate que non seulement les carnets de commandes sont en hausse (même si la donnée fraîchement publiée du mois de juin repart quelque peu à la baisse) mais le niveau des stocks semble aussi particulièrement bas (graphique ci-dessous). Selon la Banque nationale suisse (BNS), qui effectue chaque trimestre une enquête auprès des entreprises à travers tout le pays, un grand nombre d’entreprises industrielles semblent indiquer que le phénomène de déstockage a pris fin chez leurs clients, ce qui serait bien entendu de très bon augure pour l’évolution de la demande. Même constat du côté des entreprises que nous suivons, pour qui non seulement le niveau des inventaires s’est normalisé, mais est parfois même bien en-dessous de la moyenne, donnant lieu à un sursaut d’activité. Chez le spécialiste des techniques sanitaires Geberit par exemple, après des mois de déstockage, le 1er trimestre a vu les grossistes inverser la tendance et recommencer à constituer des stocks face à un niveau considéré comme anormalement bas. Pour pouvoir confirmer cette évolution positive, il faudra en revanche que cette reconstitution soit suivie d’une reprise ferme de la demande, sans quoi le cercle vicieux se remettra en marche.

Les carnets de commandes sont en hausse alors que le niveau des stocks semble particulièrement bas

La BNS en remet une couche: Alors qu’une majorité d’économistes pensait qu’elle ne bougerait pas avant septembre, la BNS a de nouveau pris le marché de court en abaissant ses taux de 0,25% lors de sa réunion du mois de juin. Le fait qu’il n’y ait quasiment pas d’effets de second tour visibles sur le renchérissement, à l’exception d’une hausse des loyers (+1% en trois mois et +3,4% sur un an) mais qui reste maîtrisable, a grandement aidé la BNS à prendre cette décision. Une croissance en-deçà du potentiel de long terme, aussi bien en Suisse qu’à l’étranger, a été un argument supplémentaire pour ne pas laisser des taux sur un niveau considéré comme restrictif. Mais ce qui a probablement fait pencher la balance pour une intervention avant l’été et emporté la décision, c’est la soudaine et forte appréciation du franc suisse depuis quatre semaines. Dans un contexte de fortes incertitudes politiques en Europe, le niveau de la monnaie en termes réels est à nouveau en territoire pénalisant pour les entreprises exportatrices, et plus particulièrement pour le secteur industriel déjà bien affaibli par la récession manufacturière qui sévit depuis plusieurs trimestres. Vu l’incertitude toujours très marquée quant à l’évolution de l’inflation à travers le monde, le travail d’équilibriste de l’institution monétaire helvétique n’est de loin pas terminé.

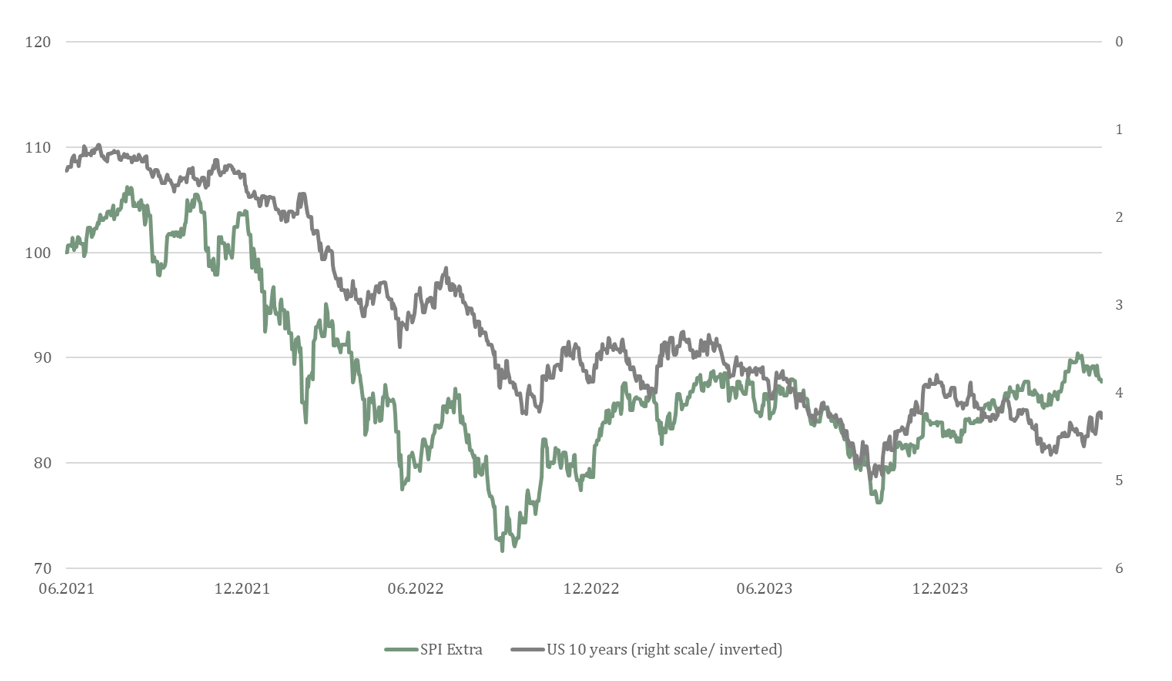

Les voyants sont au vert pour les petites et moyennes capitalisations et pourtant…: Cela fait déjà quelques mois qu’un certain nombre de paramètres essentiels au redémarrage des petites et moyennes capitalisations sont en place, mais cette classe d’actifs, aussi bien en Suisse qu’à l’étranger, continue de sous-performer le marché dans son ensemble. La corrélation entre les plus petites valeurs de la cote et les indices PMI est par exemple importante. Et quand bien même le niveau actuel de ces derniers indique toujours une contraction, on assiste depuis une année à une amélioration sensible de la situation manufacturière, ce qui devrait en théorie être favorable aux petites et moyennes capitalisations. Leur prime de valorisation est également bien en-dessous de la moyenne historique, ce qui constitue un autre facteur important pour une future surperformance. De plus, depuis les points bas d’octobre dernier, elles n’ont même pas rebondi plus fortement alors que, si l’on compare la performance de l’indice des petites et moyennes capitalisations (SPI Extra) à celui des grandes capitalisations (SMI ajusté des dividendes) depuis six ans, le delta est de plus de 50% en faveur du SMI. Jamais dans l’histoire de la bourse suisse une telle différence de performance en défaveur des valeurs secondaires n’a existé. Même la dépréciation de la monnaie helvétique en début d’année ne leur a pas profité, bien que leurs bénéfices soient généralement plus sensibles aux soubresauts du franc. Que manque-t-il à leur réveil, si même deux baisses de taux par la BNS n’ont pas eu d’effet ? Il semblerait qu’il faille plutôt chercher du côté des taux américains, puisque les petites et moyennes capitalisations suisses réagissent plus fortement à l’évolution des taux outre-Atlantique (graphique ci-dessous). Tant qu’il n’y aura pas davantage de visibilité quant à une future baisse des taux de la part de la Réserve Fédérale (Fed), il est fort à parier que cette classe d’actifs n’aura pas la faveur des investisseurs. Mais attention au retour de manivelle, car la croissance des bénéfices attendue pour cette année (de même que pour 2025 et 2026) est nettement plus importante du côté du SPI Extra que du SMI. Ainsi, en se basant sur les bénéfices de 2026, la valorisation des deux indices est identique (P/E de 15x) alors que les petites et moyennes capitalisations affichent typiquement une prime!

Les petites et moyennes valeurs suisses réagissent plus fortement à l’évolution des taux outre-Atlantique