Les marchés s’attendent à ce que la Fed ne reste pas inactive face à la vigueur particulière des données.

Les indicateurs récents confirment la persistance d’une croissance robuste aux Etats-Unis. L’indice ISM non manufacturier a fait grimper les rendements des Treasuries: compte tenu de la dépendance de la forward guidance à l’égard des chiffres économiques, les marchés s’attendent à ce que la Fed ne reste pas inactive face à la vigueur particulière des données. Malgré le ralentissement de la croissance mondiale, en dehors des Etats-Unis, les rendements obligataires partout dans le monde ont emboîté le pas à leurs homologues américains. Le dollar s’est également raffermi, une mauvaise nouvelle pour les entreprises des pays en développement, dont beaucoup sont très endettées en dollar.

Selon les conclusions de la recherche dans ce domaine, trois facteurs déterminent la réaction des marchés obligataires aux nouvelles économiques, c’est-à-dire à la publication de données qui s’écartent des prévisions du consensus : la pertinence (la relation avec les déterminants économiques des rendements obligataires), l’actualité (la publication des résultats suit rapidement la collecte des données) et la robustesse (les révisions ultérieures sont limitées voire inexistantes). C’est la raison pour laquelle la première semaine du mois revêt autant d’importance avec la publication aux Etats-Unis des indices ISM manufacturier et non manufacturier ainsi que du rapport sur l’emploi. Or, ces trois indicateurs se classent tout en haut du tableau au regard de ces trois facteurs, même si les statistiques d’emploi font parfois l’objet d’importantes révisions.

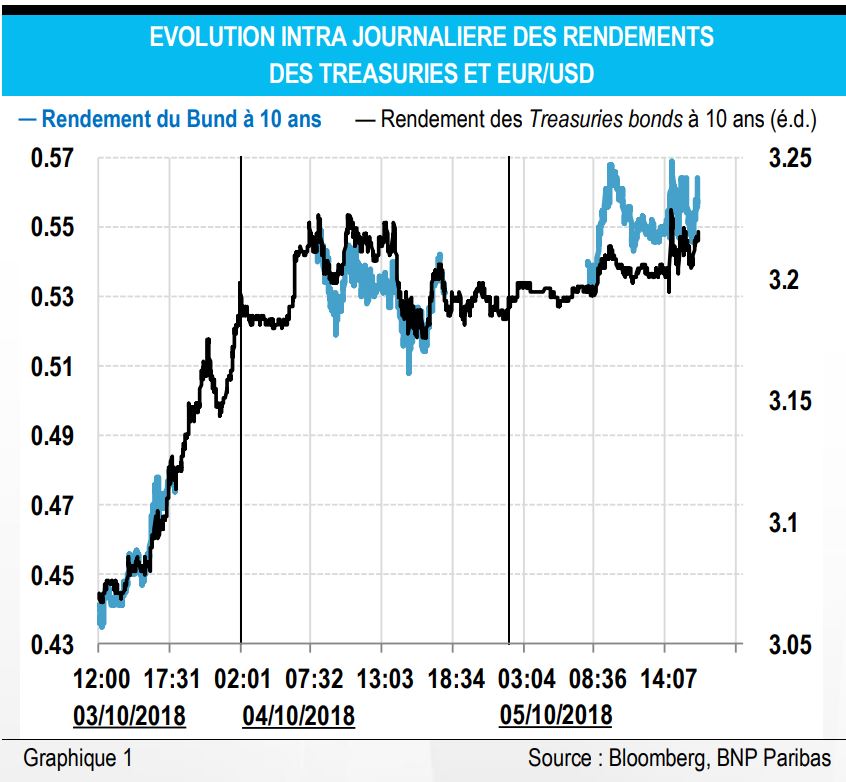

Les données de cette semaine reflètent la solidité persistante de la croissance en septembre. Malgré une décrue de 1,5 point de pourcentage, à 59,8 %, l’indice ISM manufacturier se maintient à un niveau élevé. Les créations d’emplois ont été moins nombreuses que prévu (134’000 contre 185’000) mais les chiffres précédents ont été revus à la hausse (+87’000). Le marché du travail américain reste donc robuste. C’est toutefois l’indice ISM non manufacturier qui a créé l’événement cette semaine, avec un bond de 3,1 points de pourcentage, pour atteindre un niveau record de 61,6 (l’indice a été lancé en 2008). Les rendements des Treasuries ont enregistré une forte hausse intra journalière (graphique 1), la courbe de taux s’est pentifiée et le dollar a rebondi (graphique 2).

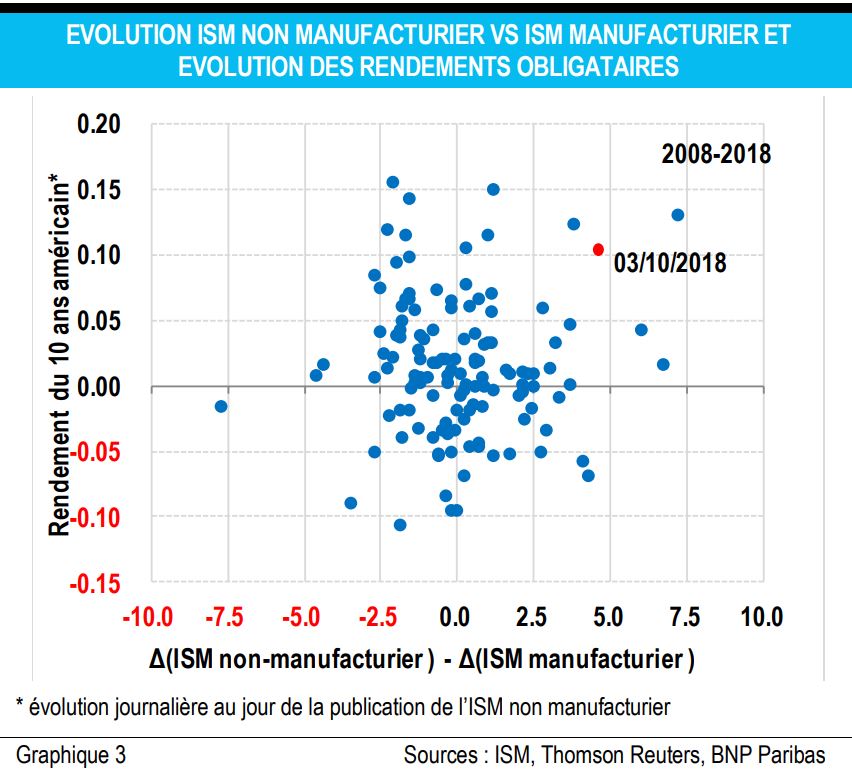

La forte hausse de l’ISM non manufacturier pourrait d’autant plus surprendre les investisseurs obligataires que l’indice manufacturier a quant à lui fléchi. Toutefois, le graphique 3 montre l’absence de relation nette entre l’évolution relative des deux indices et celle du rendement à 10 ans au jour de la sortie de l’indice non manufacturier. Les commentaires positifs du président de la Fed, Jerome Powell, ont peut-être eux aussi contribué à ce mouvement, qui s’est poursuivi pendant la journée de jeudi 4 octobre.

Le bond des rendements obligataires témoigne de l’équilibre fondamentalement instable de l’environnement de marché actuel, une situation que l’on peut imputer à la dépendance de la forward guidance de la Fed à l’égard des données économiques, conjuguée à l’inertie de l’inflation malgré un marché du travail toujours plus tendu. A un certain stade, les marchés se prennent à douter du maintien de l’inflation à un niveau aussi bas (les rendements obligataires suivent d’ailleurs une tendance à la hausse depuis déjà quelques mois) et la publication de chiffres économiques très robustes suffit à déclencher des anticipations de resserrement monétaire plus long que prévu (d’où la pentification de la courbe de taux cette semaine): lorsque la politique monétaire est dépendante des données économiques, les signes d’une croissance forte ne peuvent qu’entraîner un changement de politique. Le malaise qui s’ensuit sur le marché s’étend bien au-delà des Etats-Unis, d’autant que l’économie mondiale accuse un fléchissement. C’est la raison pour laquelle la propagation de la hausse des rendements des emprunts d’Etat américains à l’ensemble des marchés obligataires est particulièrement malvenue. Et l’appréciation du billet vert ne fait qu’empirer les choses pour nombre d’entreprises des pays en développement, fortement endettées en dollars.