Peu importe le vainqueur d’une guerre des devises, dans ce contexte, l’or en ressort gagnant…

Chaque année, fin août, les banquiers centraux du monde entier se réunissent à Jackson Hole, au fin fond du Wyoming. Les sujets de discussion n’ont pas dû manquer à cette occasion, dans un contexte de croissance économique chancelante et d’instruments de politique monétaire – conventionnels ou non – qui semblent atteindre leur limite.

Jugez plutôt: 17 billions de dollars d’obligations à rendement négatif à la mi-août, des intérêts négatifs jusqu'à une échéance de 50 ans sur les emprunts d'État suisses et la première émission de dette allemande à 30 ans à taux négatif. Aux États-Unis, la Fed a fait marche arrière, abandonnant tout effort de réduction bilantaire et abaissant le taux des fonds fédéraux pour la première fois en dix ans. Et elle n’est pas seule : une trentaine de banques centrales ont relâché leurs taux directeurs cette année. L'Europe pourrait bientôt leur emboîter le pas, assorti peut-être d’un deuxième cycle d'assouplissement quantitatif.

pas toujours de manière positive.

Les taux longs baissant plus rapidement encore que les taux directeurs, les courbes de rendement ont tendance à s’inverser – typiquement le signe précurseur d’un retournement de cycle. Les craintes de récession s’intensifient donc, même si la validité de cet indicateur dans ce «nouveau» cadre de taux négatifs est discutable.

Mais les questions plus importantes concernent la marge de manœuvre future des banques centrales et les munitions dont elles disposeront encore lorsque la prochaine récession finira par frapper. À cet égard, la théorie monétaire moderne a récemment fait parler d’elle, pas toujours de manière positive. Dans ses grandes lignes, la MMT soutient une création illimitée de monnaie pour financer les dépenses publiques. Elle considère qu’un déficit important n'est pas problématique, dans la mesure où un gouvernement ne peut pas être amené à faire défaut sur une dette libellée dans sa propre devise. La banque centrale sera toujours là pour en imprimer davantage!

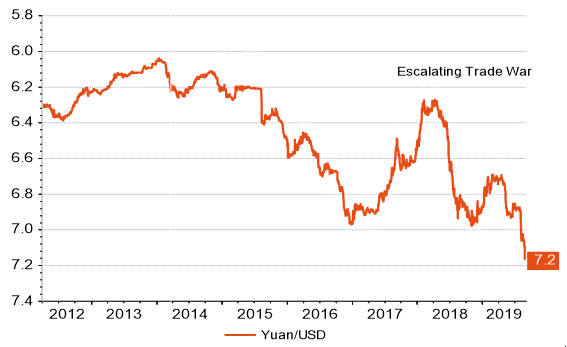

Ce qui nous amène à la gestion des devises. Le président Trump vient d’accuser la Chine de manipuler son taux de change, qui a franchi le seuil symbolique de 7 renminbis pour un dollar – quelques jours seulement après que lui-même ait annoncé des tarifs douaniers supplémentaires sur les importations en provenance de Chine. Que les autorités chinoises utilisent leur monnaie comme arme dans le conflit commercial semble corroboré par le constat que l'excédent commercial du pays (sur un plan global mais aussi avec les États-Unis) a augmenté cette année.

sont clairement de nature involontaire.

Dans d'autres cas, les mouvements de devises sont clairement de nature involontaire, qu'il s'agisse de l'appréciation du CHF ou du JPY, tous deux «victimes» des incertitudes croissantes (en vertu de leur statut de valeurs refuge), ou de la dépréciation de la livre sterling, sur fond de feuilleton Brexit. Gérer la devise n'est peut-être pas la priorité habituelle des banques centrales, mais les autorités monétaires sont de plus en plus souvent appelées à intervenir, de manière même très énergique aux États-Unis.

En conclusion, et du point de vue de l'investisseur, identifier le gagnant d’une guerre des changes est loin d’être facile, surtout si l’on tient compte du conflit commercial et des tensions géopolitiques actuelles. Cependant, qu’il s'agisse de la Chine ou des Etats-Unis, cette «course vers la bas» devrait durer un certain temps, pendant lequel l’or devrait être le principal bénéficiaire. Alors attention, la bataille est loin d’être terminée et vous feriez mieux de rester dans vos valeurs refuges?