Les impacts fiscaux dépendent de la situation de chaque ménage. Sur la durée, les droits de succession sont en défaveur d’une acquisition en France.

Depuis 2020, la pandémie et les mesures sanitaires ont relancé l’intérêt pour l’achat d’une résidence secondaire, reflet d’un besoin d’évasion légitime à une époque où nos libertés individuelles sont sévèrement bousculées.

Les personnes résidant dans l’arc lémanique se posent souvent la question du choix entre une acquisition en France voisine ou en Suisse. Nonobstant les questions de préférences personnelles et de prix se pose la question de la charge fiscale totale entre ces deux pays.

Les impacts fiscaux dépendant de la situation de chaque ménage, nous avons posé les hypothèses suivantes:

- Couple marié sous le régime légal suisse, nés tous deux en 1966 (55 ans), résidant à Genève, en location.

- Le couple a deux enfants majeurs et indépendants financièrement.

- Le couple perçoit un revenu annuel net de 230'000 francs

- Suite à un héritage le couple a une fortune mobilière placée sur les marchés financiers de 2'650'000 francs. A ceci s’ajoutent leurs avoirs de prévoyance estimés à ce jour à 1'350'000 francs

- Le train de vie des époux est de l’ordre de 210'000 francs par an, charge fiscale incluse.

- Leur revenu imposable se monte à 210'000 francs.

un impact sur le taux marginal d’imposition en Suisse.

- Achat conjoint d’un chalet ou d’un appartement à Montana (Valais) ou La Clusaz (France) pour le prix de 1'600'000 francs.

- Financement par fonds propres à hauteur de 40% (640'000 francs) et par endettement pour le solde (960'000 francs) au taux de 1% sur une durée de 15 ans.

- La valeur locative estimée du bien à la Clusaz est de 5'000 francs p.a. contre 15'000 francs pour le bien de Montana.

- Pour les deux biens, nous retenons une charge d’entretien annuelle de 10'000 francs

- Frais d’acquisition (notaire, cadastre, etc)

Montana: 60'000 francs (3,8%)

La Clusaz: 113'000 francs (environ 7% hors frais de garantie hypothécaire)

La différence en défaveur de la France est de 53'000 francs - Taxes foncières

Montana: Pas de taxes particulières autres que celle liées à la fiscalité courante

La Clusaz: 2'200 francs / an de taxes foncières & taxe d’habitation

Le delta en défaveur de la France est de 2'200 francs/ an. - Fiscalité courante (revenu & fortune)

Montana: impôt sur la valeur locative: 15'000 francs multiplié par le taux marginal d’imposition du couple.

La Clusaz: la valeur locative française a uniquement un impact sur le taux marginal d’imposition en Suisse. En d’autres termes ce taux sera fixé sur une base du revenu imposable «virtuellement» augmenté de 5'000 francs.

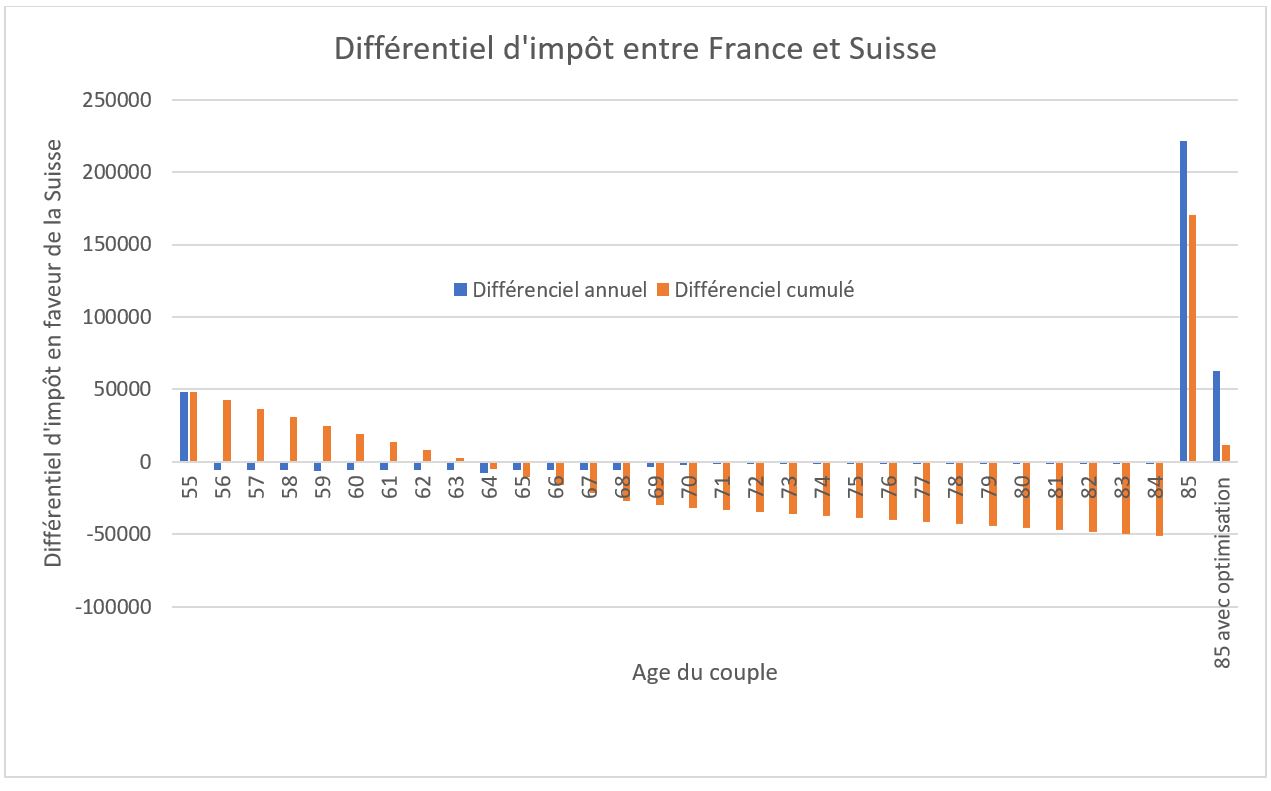

Eu égard au fait que le bien immobilier sis en France ne serait pas taxable en Suisse (ni sur la fortune ni sur le revenu), mais uniquement pris en compte pour le taux, l’acquisition du bien à la Clusaz induirait une fiscalité nette inférieure de quelque 5'700 francs par an.

Cet avantage diminuera toutefois à partir de 2035, année au cours de laquelle le couple sera assujetti à l’IFI (Impôt sur la Fortune Immobilière, qui résulte d’un amortissement fictif de la dette calculé d’un point de vue fiscal, que cette dernière soit effectivement amortie ou pas) et s’établira à environ 1350 francs p.a. dès 2038. - Droits de succession (en ligne directe) avec une dévolution légale suisse au 1er décès

Montana: Aucun (si achat sur Vaud droit de succession d’environ 7%)

La Clusaz: 223'000 francs ou 64’000 francs si démembrement de propriété à l’acquisition

On constate les éléments suivants:

- Les frais d’acquisition sont beaucoup plus élevés en France qu’en Suisse.

- Les charges fiscales annuelles liée à la détention du bien sont plus élevées en Suisse qu’en France.

- Les droits de succession sont particulièrement pénalisant dans le cas de la France en l’absence d’anticipation.

- A relever qu’avec une planification de la succession pour la France (voir plus bas) le différentiel d’impôt cumulé tombe à quelque 11'500 francs. Un montant négligeable d’autant plus qu’il est projeté à 30 ans.

- A relever que la structure du financement (dette hypothécaire) n’a que peu d’impact sur le différentiel de charge fiscale. D’un point de vue économique ce dernier est toutefois important, la dette impliquant une charge d’intérêts, mais également la possibilité de placer une partie de ses capitaux ailleurs que dans l’immobilier. Se posera en outre la question d’un financement en CHF ou en € dans le cas d’un achat en France, qui revient à un choix entre sécurité de la couverture des intérêts (si dette en CHF) contre gestion du risque de change (si dette en euro) pour un bien détenu dans la zone euro.

Achat en Suisse:

Peu de moyens spécifiques existent pour diminuer la charge fiscale. On pourra citer l’achat d’un bien nécessitant quelques travaux d’entretien qui seront déductibles fiscalement, ou une stratégie d’amortissement de la dette à travers un programme de rachat dans le deuxième pilier ou d’épargne de troisième pilier. Mais de telles stratégies devraient de toute façon être intégrée dans un bon conseil patrimonial, que le couple possède une résidence secondaire ou pas.

On se rappellera aussi qu’un achat dans les montagnes vaudoises est (fiscalement) plus onéreux que dans le Valais, tant sur le plan du rendement locatif que celui des droits de succession.

de réduire la fiscalité de la transmission.

Achat en France:

Une dette souscrite pour financer l’acquisition sera déductible de la base taxable des droits de succession (comme en Suisse), si elle existe toujours au décès, c’est-à-dire si elle n’a pas été remboursée et si une assurance décès n’a pas été souscrite.

Une donation en nue-propriété permettrait de réduire la fiscalité de la transmission. Les droits sont, en effet, assis uniquement sur la valeur de la nue-propriété qui dépend de l’âge de l’usufruitier au moment de la donation, par exemple 50% pour un usufruitier de 55 ans. L’usufruit s’éteindra au décès de l’usufruitier sans taxation. Il faut néanmoins le considérer avec précaution car l’usufruitier ne peut plus vendre le bien sans l’accord du nu-propriétaire.

Sur la durée, les droits de succession sont en défaveur d’une acquisition en France. On pourrait néanmoins l’analyser comme la contrepartie au fait qu’à budget égal, on pourra bien souvent acheter en France un bien d’une surface supérieure à celle qu’on aurait en Suisse. De surcroît, notre exemple montre qu’une anticipation de la transmission peut réduire la facture substantiellement.

Comme dans tout projet d’importance, les implications financières et fiscales dépendent de nombreux paramètres qui vont bien au-delà des aspects strictement liés au bien considéré. Il est dès lors recommandé d’inscrire une telle acquisition dans une planification patrimoniale globale en s’appuyant sur les conseils d’un spécialiste.