Les fondamentaux de crédit soutiennent-ils la vigueur des marchés high yield?

Cela fait maintenant plus d'un an, depuis le début de la crise du COVID-19, que les prix des actifs ont fortement corrigé. On peut affirmer que les marchés d'actifs se sont rapidement redressés. Le soutien des banques centrales et les plans de relance des gouvernements sont parvenus à atténuer les dommages économiques qui auraient normalement résulté de la fermeture de pans entiers de l'économie.

Les marchés des obligations d’entreprises high yield ont réagi positivement. Les spreads de crédit (le rendement supplémentaire qu'une obligation d'entreprise offre par rapport à une obligation d'Etat de même maturité) se sont élargis de manière agressive au début de la crise en 2020, mais à la mi-mai 2021, les spreads de crédit high yield internationaux avaient quasiment renoué avec leurs niveaux d’avant-crise1. Qu'en est-il cependant de toutes les dettes supplémentaires que les entreprises ont contractées pour compenser les pertes de revenus durant les périodes de confinement? Les marchés sont-ils en train d’affirmer que les niveaux d'endettement n'ont pas d'importance?

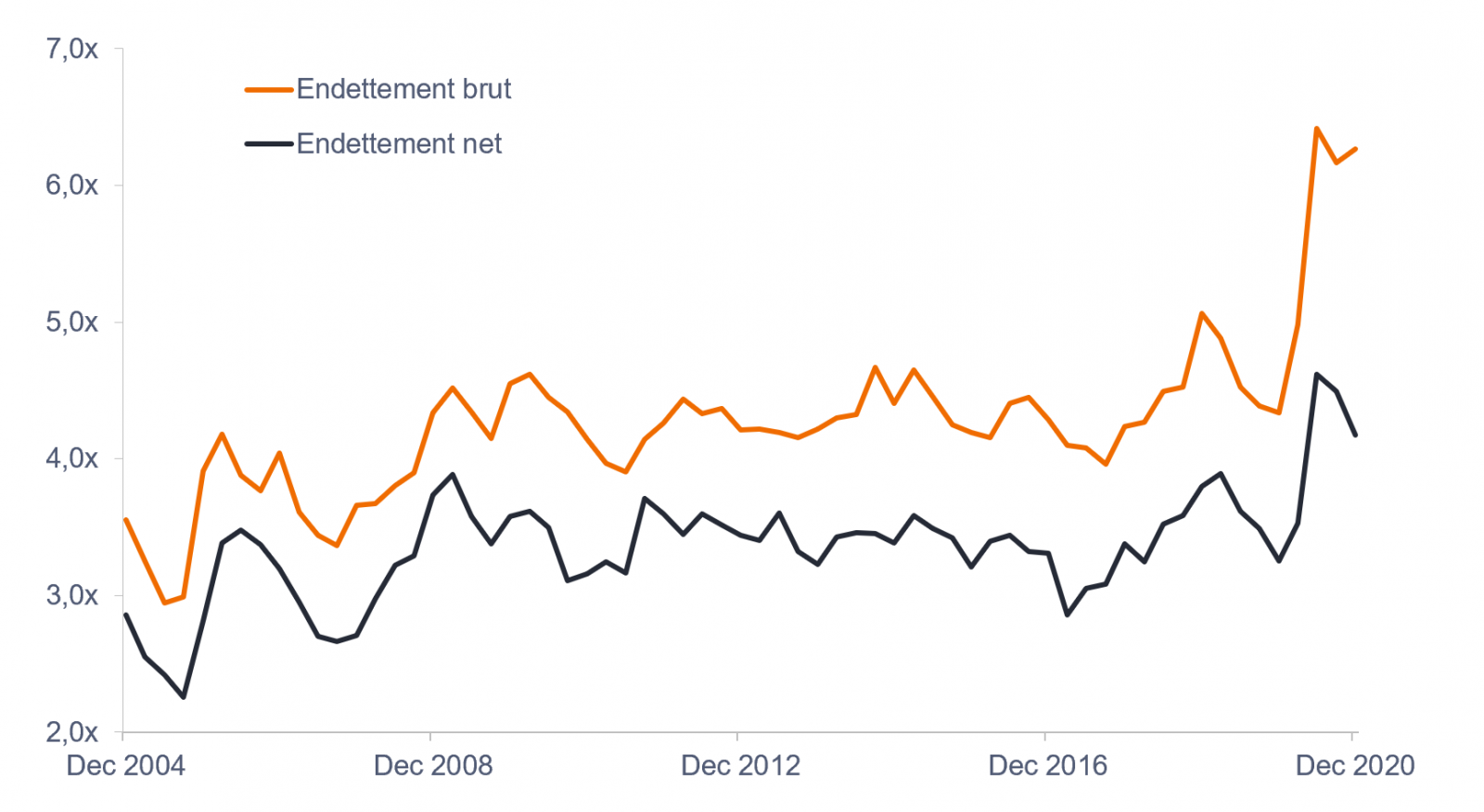

Un rapide coup d'œil au graphique ci-dessous permet de constater la hausse rapide de l'endettement des entreprises («leverage») en Europe. Le ratio d'endettement brut (Dette totale/EBITDA) mesure la dette totale d'une entreprise par rapport à ses bénéfices avant déduction des intérêts, impôts, dépréciations et amortissements. Ce calcul fournit un multiple de la dette par rapport aux bénéfices. Le ratio d'endettement net (Dette nette/EBITDA) est le même ratio, mais on déduit de la dette totale le montant de la trésorerie (ou équivalents) que la société détient au bilan. Plus le multiple est élevé, plus l’endettement est élevé et vice versa. Le graphique peut sembler insignifiant au départ, mais il nous permet de dresser un grand nombre de conclusions.

Ratio d’endettement brut = dette totale/bénéfices avant intérêts, impôts, dépréciations et amortissements (EBITDA). Ratio d’endettement net = dette nette (dette totale moins trésorerie et équivalents de trésorerie)/EBITDA. Les bénéfices s’entendent sur une base de 12 mois.

Remarquez, dans un premier temps, l’écart important entre l'endettement brut et l'endettement net. Il vous indique que, dans l'ensemble, les entreprises du marché high yield ont accumulé des liquidités à titre préventif. Selon JP Morgan, les soldes de trésorerie des émetteurs européens high yield ont atteint un niveau record de près de 190 milliards d'euros fin 2020.2 Il s'agit probablement d'une réaction à la succession de confinements. Ce chiffre peut aussi s’expliquer par le fait que certaines entreprises ont levé des capitaux de manière opportuniste, car les taux d’emprunt paraissaient assez bas. Grâce à la progression des programmes de vaccination et à la réouverture des économies, nous pouvons probablement nous attendre à ce que cette dette soit remboursée ou que les liquidités soient affectées à des fins plus productives.

Deuxièmement, le chiffre d’endettement net a reculé au troisième et au quatrième trimestre 2020. C'était à une époque où de nombreuses économies européennes et d'autres régions du monde appliquaient des restrictions de distanciation sociale si bien que l'économie ne tournait pas à plein régime. Les entreprises s'amélioraient dans l’adaptation des chaînes d'approvisionnement et fonctionnaient plus efficacement, mais Morgan Stanley révèle que les bénéfices des émetteurs high yield avaient encore chuté de 2% en glissement trimestriel au quatrième trimestre 2020.3 Les entreprises ont toutefois réduit leurs dépenses d'investissements, libérant ainsi de la trésorerie. La baisse des versements de dividendes aux actionnaires était un autre moyen de conserver les liquidités dans l'entreprise.

Troisièmement, il faut compter un délai de trois à six mois avant que les chiffres globaux de l'endettement ne soient disponibles. Il faut, en effet, attendre que les entreprises publient officiellement leurs résultats et l'état de leurs bilans. Le point de données final sur le graphique fournit donc un aperçu de la situation des entreprises il y a quelques mois et non de la situation actuelle. D’après les conversations que nous avons eues avec les émetteurs et d’après les flux de données que nous recevons, nous savons que la situation économique s'améliore. Alors que le premier trimestre 2021 a été marqué par des restrictions, le déploiement des programmes de vaccination a permis une réouverture progressive. Nous avons observé à partir de données de haute fréquence (telles que les ventes au détail et l'utilisation des transports publics) que dans les pays relativement avancés dans le déploiement de leur programme de vaccination, la confiance revenait rapidement et les niveaux d'activité se redressaient. Par exemple, les chiffres de croissance du produit intérieur brut au Royaume-Uni ont révélé un fort rebond en mars grâce aux retours en classe, à la croissance des ventes en ligne et à la reprise de la construction.4

Il faut en outre savoir que la dette ne s'est pas accumulée de manière homogène. Il convient de garder cela à l'esprit lorsque l'on examine les niveaux d'endettement agrégés. Les entreprises des différents secteurs auront eu des expériences très différentes. Il y a, dans un premier temps, ces entreprises qui ne sont absolument pas affectées ou qui ont même su tirer leur épingle du jeu grâce à la Covid (telles que les entreprises de streaming de contenu et la logistique). Dans ces secteurs, les bénéfices sont restés robustes et la dette (si elle a augmenté) a généralement servi à financer la croissance plutôt que de compenser les pertes de recettes. On trouve, dans un deuxième temps, les entreprises des secteurs cycliques, tels que l'automobile, les ressources, les produits chimiques et les biens de consommation, qui ont pu rebondir à mesure que la fabrication reprenait et que les consommateurs commençaient à dépenser plus librement pour l’achat de biens. La troisième catégorie englobe les domaines de services qui sont encore entravés par des restrictions de distanciation sociale, tels que les secteurs associés aux voyages internationaux ; il y a dans ces secteurs moins de visibilité sur le moment où les niveaux d'endettement pourraient commencer à baisser.

En définitive, nous nous soucions davantage de l’endettement dans six à dix-huit mois plutôt que du niveau d’endettement actuel. Cela suppose, bien sûr, que les entreprises ont des bilans suffisamment résistants ou un accès à des liquidités en attendant des jours meilleurs. C’est le cas pour la plupart de ces entreprises, ce qui se traduit par un taux de défaut mondial du high yield bien inférieur aux pics de la dernière crise majeure.5

De toute évidence, des menaces pèsent sur les valorisations du crédit des entreprises, notamment des variants résistant aux vaccins, qui entraînent une nouvelle dislocation économique, et des inquiétudes au sujet de l'inflation, mais l'expérience du troisième trimestre 2020 a montré que les bénéfices pouvaient se redresser rapidement lorsque les économies étaient autorisées à rouvrir. La perte de revenus et la hausse de l'endettement ont été brutales, mais la reprise pourrait l'être aussi.

Découvrez nos stratégies high yield.

2 Source : JPMorgan, ajusté des émetteurs qui n’ont pas encore publié leur reporting, 13 avril 2021.

3 Source : Morgan Stanley, chiffre médian, 7 mai 2021.

4 Source : ONS, estimation mensuelle du PIB, Royaume-Uni ; mars 2021, 12 mai 2021.

5 Source : Moody's. Le taux de défaut glissant à 12 mois pour les obligations spéculatives mondiales a culminé à environ 6,8% en décembre 2020, contre 13,4% en 2009 après la Grande Crise Financière, 10 mai 2021.

Janus Henderson et Knowledge Shared sont des marques déposées de Janus Henderson Group plc ou de l'une de ses filiales. © Janus Henderson Group plc.