2024 a été une année de changement pour le paysage politique et économique mondial, avec un nombre record d’élections et des banques centrales qui ont décidé de réduire leurs taux d’intérêt.

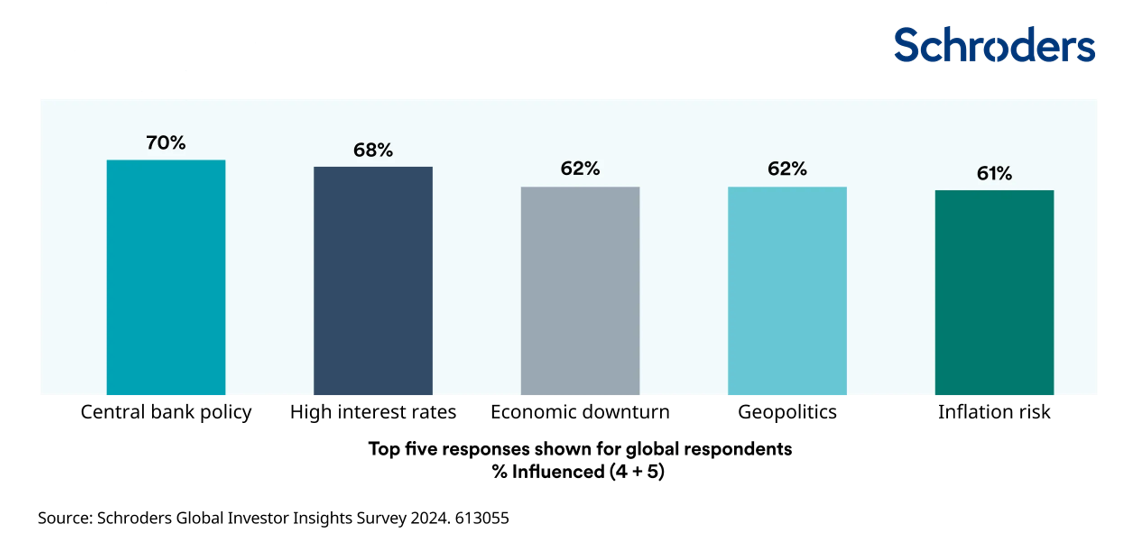

De ces deux thèmes, c’est la politique des banques centrales qui est la plus susceptible d’influencer la performance des portefeuilles au cours des douze prochains mois. C’est ce qui ressort de l’enquête mondiale Global Investor Insights Survey de Schroders, qui analyse les perspectives d’investissement de 2'830 professionnels de la finance mondiale représentant des fonds de pension, des compagnies d’assurance, des family offices, des fonds de dotation et des fondations, des intermédiaires et des gestionnaires de patrimoine.

Si la politique des banques centrales est apparue comme le principal facteur susceptible d’influencer la performance des portefeuilles, elle a été suivie de près par les taux d’intérêt élevés et le risque de ralentissement économique. Ces réponses sont liées et suggèrent que les investisseurs craignent que les taux d’intérêt élevés commencent à avoir un impact négatif sur l’économie mondiale. Les investisseurs peuvent également craindre que les banques centrales n’aient réduit leurs taux trop tard pour éviter une récession plus prononcée.

Au début de l’année, les marchés s’attendaient à cinq, voire six baisses de taux de la part de la Réserve fédérale. Il n’est donc pas surprenant que la politique de la banque centrale, ainsi que les taux d’intérêt élevés, soient au cœur des préoccupations de nombreux investisseurs. Ces attentes de réductions significatives des taux américains ont rapidement été revues à la baisse, l’inflation s’étant avérée difficile à maîtriser. Au moment où notre enquête a été réalisée (juin-juillet 2024), aucune réduction n’avait été effectuée, bien qu’une réduction de 50 points de base ait eu lieu en septembre.

La politique des banques centrales figure en tête de liste des facteurs les plus susceptibles d’influencer le rendement des investissements

George Brown, économiste senior pour les Etats-Unis, a déclaré: «Au cours des derniers mois, la combinaison d’une inflation faible et d’inquiétudes concernant la croissance a conduit à de nouvelles attentes de réductions importantes des taux américains. En effet, la plupart des grandes banques centrales sont en mode d’assouplissement afin de réduire le poids des taux d’intérêt élevés sur la croissance, ce qui devrait constituer une toile de fond favorable aux actifs à risque tels que les actions.»

«Toutefois, le risque lié à la politique des banques centrales ne se limite pas au maintien de taux trop élevés. Une réduction trop rapide crée ses propres risques, d’autant plus que nous continuons à penser que l’économie américaine évitera la récession et connaîtra un atterrissage en douceur. Une réduction agressive des taux à ce stade du cycle économique pourrait alimenter les pressions inflationnistes. Et il est clair que c’est aussi une préoccupation pour les investisseurs, étant donné que plus de 60% des personnes interrogées dans le cadre de l’enquête ont souligné que le risque d’inflation avait une influence sur les portefeuilles.»

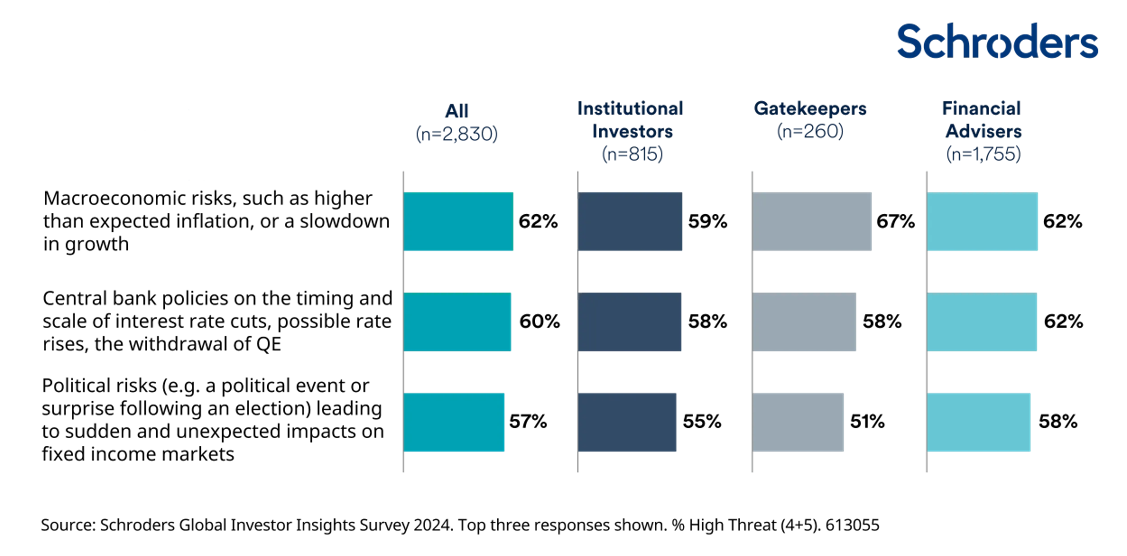

Si toutes les catégories d’actifs sont affectées dans une certaine mesure par les changements de politique monétaire, ce sont les titres à revenu fixe qui ont le plus souffert de la forte hausse des taux d’intérêt, après des années de taux proches de zéro. Lorsque les taux augmentent, les prix des obligations diminuent généralement. Il n’est donc pas surprenant que les préoccupations concernant les risques macroéconomiques et les politiques des banques centrales soient au cœur des préoccupations des investisseurs obligataires en particulier, comme le montre le graphique ci-dessous.

Quelles sont, selon vous, les plus grandes menaces qui pèseront sur les investissements à revenu fixe au cours des deux prochaines années?

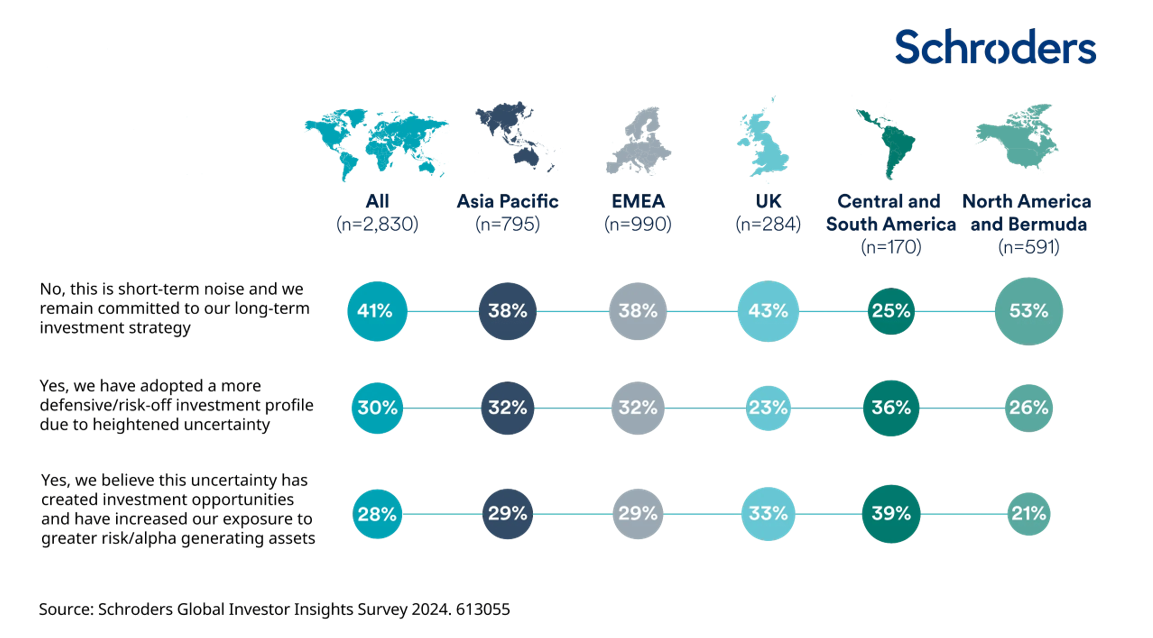

Les élections peuvent générer des incertitudes, mais la politique a plus d’importance à long terme

Les risques politiques figurent également en bonne place sur la liste des préoccupations des investisseurs obligataires. Toutefois, ces inquiétudes ne sont peut-être pas directement liées au calendrier électoral chargé de cette année. En fait, l’enquête révèle que les investisseurs sont plutôt optimistes quant à la multitude d’élections de cette année et à leur impact sur leur risque/positionnement d’investissement.

Plus de quarante pays, représentant les trois quarts de l’univers mondial investissable, ont tenu ou vont tenir des élections nationales. Cependant, seule une minorité des personnes interrogées a adopté un profil plus défensif ou une diminution du risque en raison de l’incertitude accrue qu’entraînent les élections. Une grande partie d’entre eux (41%) considèrent les élections comme une simple distraction à court terme qui n’aura pas d’impact sur leur stratégie d’investissement à long terme.

Johanna Kyrklund, co-responsable des investissements et CIO du groupe, a déclaré: «L’élection la plus importante est encore devant nous, les américains se rendant aux urnes le mois prochain. Cependant, il est important de se rappeler que la politique a tendance à se dérouler en mois et en années, plutôt qu’en jours.»

«Les résultats de cette enquête montrent également clairement les tensions auxquelles sont confrontés les banques centrales et les décideurs, car presque autant de clients sont aussi préoccupés par le risque d’inflation que par les taux d’intérêt élevés.»

Pensez-vous que les élections qui se dérouleront cette année dans le monde entier auront un impact sur votre goût du risque et votre positionnement en matière d’investissement?

Comme le montre le graphique ci-dessus, il existe des différences régionales notables sur ce sujet. Les répondants d’Amérique du Nord sont les plus enclins à ne pas modifier leur stratégie d’investissement, tandis que ceux d’Amérique centrale et d’Amérique du Sud sont les plus susceptibles d’adopter un profil d’investissement défensif ou sans risque en raison de l’incertitude liée aux élections.

Adam Farstrup, responsable de la gestion multi-actifs pour les Amériques, a déclaré: «Les données montrent qu’une faible majorité des personnes interrogées en Amérique du Nord ne sont pas influencées dans leur politique à long terme par le risque politique et l’impact des élections.»

Cependant, 47% des personnes interrogées modifient leur profil de risque en raison, au moins en partie, des préoccupations liées aux élections et à la politique. Cela peut refléter le niveau de changement perçu dans les politiques représentées par ces prochaines élections.

La modification des alliances commerciales est un sujet de préoccupation

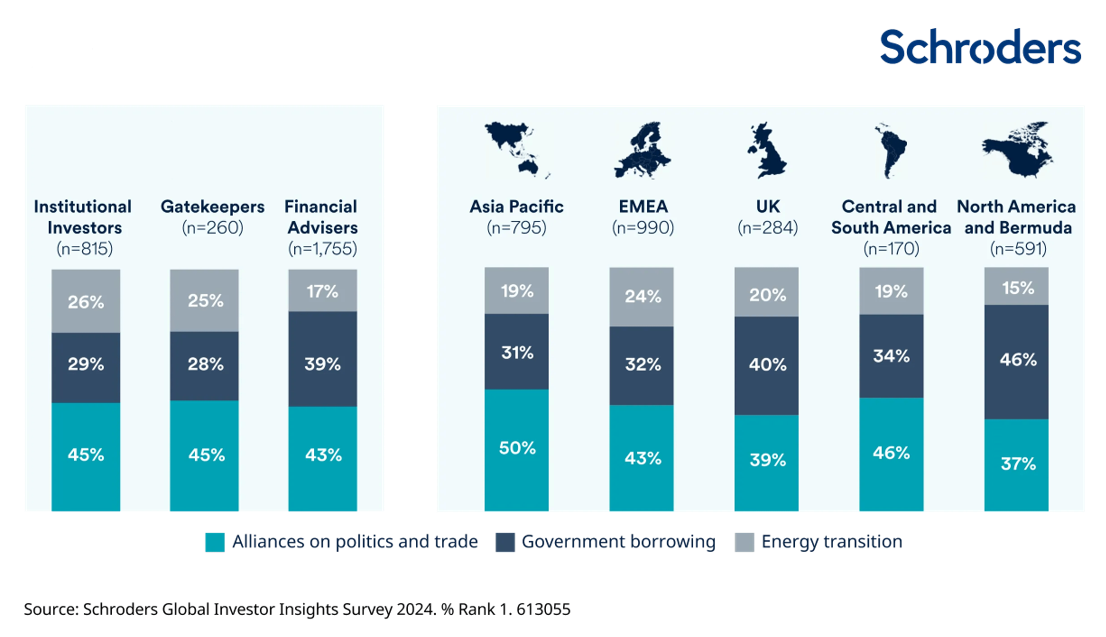

En ce qui concerne l’élaboration des politiques nationales, les investisseurs ont souligné que les alliances politiques et commerciales étaient le domaine qui aurait le plus d’effet sur les investissements au cours des cinq prochaines années. Cela suggère que si le cycle électoral lui-même n’est pas considéré comme un risque majeur, toute reconfiguration potentielle des alliances internationales sera examinée de près. Il convient de noter que les répondants de l’APAC et de l’Amérique centrale et du Sud sont les plus susceptibles d’exprimer des inquiétudes au sujet de la politique et du commerce.

Quels sont les domaines de la politique nationale qui, selon vous, auront le plus d’effet sur l’investissement au cours des cinq prochaines années?

David Rees, économiste principal pour les marchés émergents, a déclaré: «Les inquiétudes concernant la politique commerciale des Etats-Unis ont le potentiel de provoquer de la volatilité sur les marchés émergents. Le peso mexicain a été très volatil avant la victoire électorale de Trump en 2016. Et l’imposition des tarifs douaniers de Trump a également entraîné une sous-performance des marchés chinois en 2018/19.»

«Mais il est important de ne pas surestimer les risques. Si les droits de douane ont fait chuter la part directe des exportations de la Chine vers les Etats-Unis, sa part des exportations mondiales est restée élevée car les marchandises ont été réacheminées par l’intermédiaire de tiers. Une politique plus dure à l’égard du Mexique, combinée à des mesures anti-immigration, est clairement une possibilité. Toutefois, l’accord commercial Etats-Unis-Mexique-Canada (USMCA) a déjà été renégocié au cours du premier mandat de Trump et ne devrait pas être réexaminé avant 2026.

Les emprunts publics sont également apparus comme un facteur susceptible d’influer sur l’investissement, les répondants nord-américains étant les plus susceptibles de le souligner. Adam Farstrup a déclaré: «Alors que la dette publique américaine atteint des niveaux inquiétants, les investisseurs voient peu d’engagement de la part des principaux partis politiques pour s’attaquer structurellement aux déficits et à la dette.»

La nécessité d’augmenter les dépenses militaires face aux conflits mondiaux en cours peut être l’une des raisons pour lesquelles les emprunts publics sont sous les feux de la rampe. L’évolution démographique et les besoins en soins de santé d’une population vieillissante pourraient en être une autre.

Johanna Kyrklund a déclaré: «Le niveau élevé de la dette publique est une préoccupation majeure dans de nombreuses grandes économies. Bien que les bilans du secteur privé soient généralement sortis en bonne santé de l’ère Covid, les bilans publics restent précaires. L’un des principaux risques à prendre en compte est de savoir si les événements géopolitiques et l’accroissement de l’endettement peuvent finir par déstabiliser de manière significative les marchés obligataires. Les éléments clés à surveiller sont la crédibilité des institutions et les propriétaires de la dette.»

«En fin de compte, le principal moyen pour les investisseurs de se protéger contre ces risques est la diversification. Cela peut se faire par région, par classe d’actifs et en examinant les marchés privés et publics.»

Cliquez ici pour consulter le rapport complet: Global Investor Insights Survey.