Après deux années d’inquiétude sur l’inflation et le risque de taux, 2024 a vu les banques centrales initier un cycle de réductions des taux directeurs. Ces réductions des taux courts ont entrainé à la baisse les taux obligataires, aussi bien en Europe qu’aux Etats-Unis, et devraient amener les taux à des niveaux nettement plus bas que ceux que nous avons connus en 2022-2023, sans toutefois revenir aux taux négatifs de la décennie précédente.

Ce changement majeur de contexte de taux doit entraîner une réflexion approfondie sur les investissements à poursuivre ou à réaliser dans ce nouveau cycle et leur pertinence, aussi bien en termes de rentabilité que de niveau de risque. Nous examinerons ici les investissements en obligations à haut rendement, en particulier les stratégies de portage comme les fonds à échéance à l’aune de ce nouveau contexte de marché.

Comment se situent les taux à haut rendement par rapport à ceux d’Etat?

Les rendements offerts par le marché High Yield restent nettement supérieurs aux taux d’Etat. Si nous prenons pour illustration nos portefeuilles, ceux-ci offrent des rendements bruts en euros de l’ordre de 5% pour une maturité de trois ans (le fonds MAM Target 2027) et de l’ordre de 6% pour une maturité de six ans (le fonds Mandarine Global Target 2030). Ces rendements permettent toujours de réaliser un portage attractif, que ce soit par rapport aux taux courts (taux 3 mois à 3,42%) ou aux taux longs (taux 5 ans allemand à 2,02%). Bien sur ce portage rémunère un risque, ici principalement le risque de défaillance d’une ou plusieurs entreprises en portefeuille. La performance finale de ces stratégies dépend donc de la matérialisation ou non de ce risque et de la capacité de l’équipe de gestion à en minimiser l’impact sur la valeur des portefeuilles.

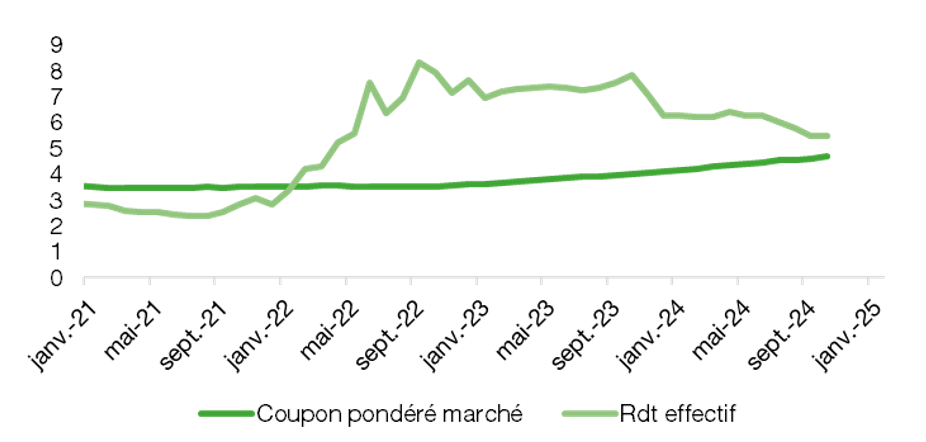

Coupon moyen & rendement du High Yield EURO

Données arrêtées au 31/10/2024 l Sources: Mandarine, ICE BofA et Bloomberg.

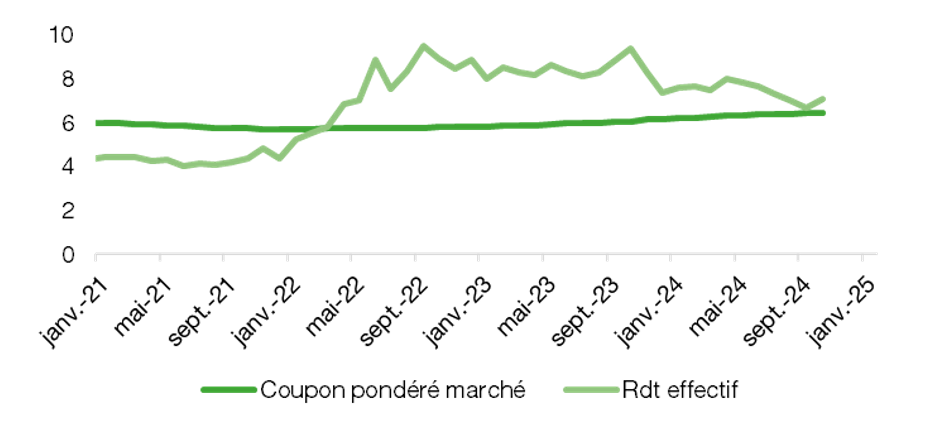

Coupon moyen & rendement du High Yield US

Données arrêtées au 31/10/2024 l Sources: Mandarine, ICE BofA et Bloomberg.

Si les rendements sont attractifs, qu’en est-il du risque principal, soit la santé des entreprises du segment High Yield?

Trois indicateurs montrent une amélioration de leur situation financière. Tout d’abord, en 2024, les sociétés High Yield ont levé plus de 110 milliards d’euro sur le marché primaire, soit plus du double de 2023 et de 2022. Ces émissions sont principalement des refinancements de dettes existantes, ce qui permet d’étendre de trois à cinq ans la maturité des dettes et diminue d’autant le risque de liquidité. Ensuite, le coupon moyen du marché converge vers le rendement moyen, ce qui indique que le marché trouve un point d’équilibre, autour de 5% de taux. Ce taux qui représente la charge d’intérêt moyenne est tout à fait gérable par les sociétés, il est nettement plus bas que ce que la hausse très rapide des taux de 2022 et début 2023 laissait craindre (fin 2022, ce taux était supérieur à 8%). Enfin, 2024 a vu le retour des nouveaux émetteurs sur le marché primaire High Yield Euro, en particulier les nouveaux LBO, segment le plus risqué du marché et aussi le plus difficile à financer en période d’inquiétude de marché. La capacité renouvelée du marché à financer ce segment est aussi un indicateur de bonne santé des entreprises.

Où allouer le risque et quels segments de marché privilégier?

La zone euro flirte avec la récession (actée par les prévisions du gouvernement allemand pour 2024), alors que l’économie américaine fait preuve d’une résistance remarquable. Nous actons ces tendances de fonds dans la gestion de nos portefeuilles avec le positionnement suivant:

Une prudence sur les sociétés de la zone euro en privilégiant les sociétés High Yield les moins risquées (segment BB), avec un accent sur les secteurs résistants à ce ralentissement (télécoms, services financiers) et sur les dettes de foncières qui bénéficient à plein des baisses de taux.

Des investissements plus opportunistes sur les sociétés américaines de catégorie B (plus risquée que le BB) pour des rendements attractifs entre 6% et 9% (en dollars), en privilégiant les sociétés listées de grande taille et dont les dettes sont liquides.

Une thématique sur les sociétés britanniques pour jouer la normalisation des fondamentaux de cette économie après les errements du Brexit qui ont amené les rendements du High Yield en sterling à des primes de risques nettement supérieures à celle présentes sur le marché euro.

Nous pensons que ces axes de gestion devraient permettre de délivrer des rendements attractifs ces prochaines années, ceci alors que nous avons devant nous une période de taux plus bas et où les opportunités de rendement se feront de plus en plus rares.