La hausse du coût du capital a créé un environnement propice à la sélection de titres dans le secteur technologique.

.jpg)

La pandémie a entraîné la confluence d'une accélération de la croissance des entreprises technologiques dans de nombreux domaines et de «l'argent bon marché» avec des taux d'intérêt nuls et un assouplissement quantitatif, les banques centrales tentant de réparer les dommages causés aux économies par les confinements. Le coût du capital s'est effondré alors que la demande de transformation numérique est montée en flèche, ce qui a inévitablement conduit à de mauvaises décisions en matière d'allocation de capitaux. À titre d'exemple, au cours de son exercice fiscal 2021 (clôturé en mars 2022), le fonds Softbank Vision Fund (SVF) a investi 44,3 milliards de dollars dans des startups technologiques non cotées. Le bitcoin a dépassé pour la première fois la barre des 60’000 dollars et le panier Morgan Stanley Unprofitable Technology a atteint un pic après un rebond de 343% depuis son creux de mars 2020. Au cours de cette période, 300 SPAC (Special Purpose Acquisition Company) ont été introduites en bourse et près de 40% des entreprises technologiques cotées en bourse aux Etats-Unis n'étaient pas rentables.

La réouverture des économies à la suite de la pandémie a accéléré la demande et, parallèlement, les contraintes persistantes sur l'offre, soit la recette de l'inflation qui a nécessité une hausse des taux d'intérêt. Cette hausse a bien sûr nui aux actifs fondés sur l'argent bon marché, comme en témoigne la baisse de 74% du panier Morgan Stanley Unprofitable Technology et du bitcoin. Il n'y a eu que huit introductions en bourse de SPAC au quatrième trimestre 2022 et le Softbank Vision Fund n'a investi que 4 milliards de dollars sur l'ensemble de son exercice fiscal 2022. Son taux d'investissement trimestriel a chuté de 97%.

La réduction des volumes de financement des entreprises non cotées a finalement conduit à la disparition de la Silicon Valley Bank (SVB), qui était la banque de référence pour le secteur du capital-risque technologique et pour les startups. L'une des plus grandes sociétés de capital-risque Sequoia Capital détenait un peu plus d'un milliard de dollars de liquidités en dépôt à la SVB et encourageait un grand nombre des startups dans lesquelles elle investissait à effectuer leurs opérations bancaires auprès de la SVB. Or une fois que les sommes d'investissement en capital-risque se sont taries et que les dépôts ont été réduits, la plupart des startups étant déficitaires et brûlant des liquidités, la SVB s'est rapidement retrouvée en difficulté.

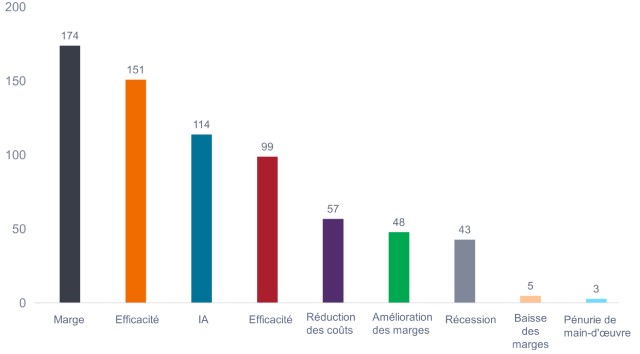

Les gros titres associés à la disparition de titres technologiques non rentables ont pesé sur le sentiment des investisseurs à l'égard de l'ensemble du secteur technologique. Les investisseurs se sont détournés de la «croissance à tout prix» au profit des entreprises qui affichaient une croissance rentable, des flux de trésorerie et qui étaient capables de s'autofinancer. Lors de la conférence technologique phare de Morgan Stanley en mars, les mots clés mentionnés lors des présentations des entreprises ont été relevés. Marges, efficacité, réduction des coûts et licenciements ont été les plus mentionnés (Illustration 1). Mark Zuckerberg a inventé le terme «Année de l'efficacité» dans sa lettre adressée aux employés de Meta au début de l'année (son action est en hausse de plus de 100% depuis le début de l'année).

Dans le même temps, les inquiétudes concernant les bilans ont refait surface après la mini-crise bancaire et la solidité des bilans des grandes entreprises technologiques a finalement été récompensée. En l'espace de deux semaines, Alphabet et Apple ont annoncé un nouveau rachat d'actions de 70 et 90 milliards de dollars, respectivement, lors de la publication de leurs derniers résultats.

Conférence TMT MS 2023 - Nombre de transcriptions

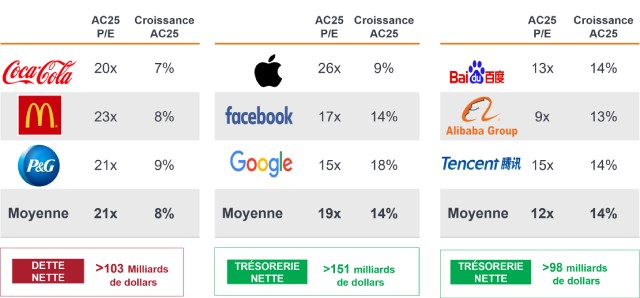

Le marché a reconnu la conjugaison de bilans solides, de bénéfices et de flux de trésorerie élevés permettant d'autofinancer des investissements significatifs dans les nouveautés technologiques disruptives majeures telles que l'intelligence artificielle (IA). Le terme «7 magnifiques» a été inventé pour décrire le groupe composé par Apple, Alphabet, Amazon, Meta, Microsoft, NVIDIA et Tesla qui ont dominé les performances des marchés boursiers cette année. Ces entreprises diffèrent à bien des égards, mais elles ont en commun une croissance rentable, de bilans solides et, dans de nombreux cas, un nouvel engagement en faveur de la réduction de leurs coûts et de la hausse de leurs marges, la plupart d'entre elles ayant en outre des positions fortes dans le domaine de l'IA. Cette combinaison devrait séduire les investisseurs dans un monde où le coût du capital a renoué avec des niveaux plus normaux.

Si les «7 magnifiques» ont tous enregistré de bonnes performances en 2023, ils affichent de fortes différences en termes de valorisation et de potentiel de croissance et nous voyons apparaître de plus grandes disparités. Au-delà de ces noms, nous identifions également un grand nombre d'opportunités dans ce secteur dans des entreprises ayant de fortes perspectives de croissance rentable à long terme et des valorisations raisonnables.

Nous assistons à un retour à l'investissement fondamental, où les cours des actions sont corrélés aux révisions positives des bénéfices, comme il se doit, plutôt que d'être largement tributaires des prévisions et des thèmes les plus récents. Une plus grande dispersion des performances des cours des actions crée plus d'opportunités pour les spécialistes de la sélection de valeurs, en particulier dans le secteur de la technologie, à mesure que nous passons de l'ère de l'internet mobile, qui domine actuellement, à un monde futur de l'IA où de nouveaux leaders et perdants émergeront. La sélection de valeurs basée sur l'analyse fondamentale est bien adaptée à cet environnement.

Alors que des taux d'intérêt quasi nuls et l'assouplissement quantitatif constituaient la toile de fond depuis la crise financière mondiale, les investisseurs dotés d'un palmarès en sélection de valeurs dans un monde où le coût du capital est plus normalisé, et qui ont l'expérience de multiples cycles de disruption des marchés et des technologies, sont bien placés pour s'en sortir dans ce nouvel environnement.

Définitions

Bilan : état financier qui résume l'actif, le passif et les capitaux propres d'une entreprise à un moment donné. Un bilan solide est un indicateur de la solidité de la situation financière d'une entreprise.

Rachat d'actions : rachat d'actions par une entreprise réduisant ainsi le nombre d'actions en circulation. Cela permet aux actionnaires existants de détenir un pourcentage plus élevé de la société. Elle témoigne généralement de l’optimisme de l’entreprise quant à l’avenir et d'une possible sous-évaluation des actions de l’entreprise.

Assouplissement quantitatif : politique monétaire non conventionnelle utilisée par les banques centrales pour stimuler l'économie en augmentant la masse monétaire au sein du système bancaire.

SPAC : une société d'acquisition à but spécifique («special purpose acquisition company») est une société constituée dans le seul but de lever des capitaux par le biais d'une introduction en bourse.

Tous les produits ou services ne sont pas disponibles dans toutes les juridictions. Ce document ou les informations qu'il contient peuvent faire l'objet de restrictions légales, ne peuvent être reproduits ou mentionnés sans autorisation écrite expresse ou utilisés dans toute juridiction ou circonstance où leur utilisation serait illégale. Janus Henderson n’est pas responsable de la distribution illégale de ce document à des tiers, dans son intégralité ou en partie. Le contenu de ce document n’a pas été approuvé ou avalisé par l’un des organismes de réglementation.

Janus Henderson Investors est le nom sous lequel les produits et services d'investissement sont fournis par les entités identifiées dans les juridictions suivantes : (a) en Europe, par Janus Henderson Investors International Limited (immatriculée sous le numéro 3594615), Janus Henderson Investors UK Limited (906355), Janus Henderson Fund Management UK Limited (2678531), - (toutes inscrites et immatriculées en Angleterre et au Pays de Galles, dont le siège social est sis 201 Bishopsgate, Londres EC2M 3AE, et réglementées par la Financial Conduct Authority) et Janus Henderson Investors Europe S.A. (B22848, sise 2 Rue de Bitbourg, L-1273, Luxembourg et réglementée par la Commission de Surveillance du Secteur Financier) ;