Les investisseurs qui détenaient des obligations afin de stabiliser leur portefeuille n’ont pas obtenu l’effet escompté cette année.

Quand il est devenu clair que la banque centrale états-unienne (Fed) allait devoir relever ses taux directeurs en plusieurs fois pour lutter contre la forte hausse de l’inflation, les cours obligataires ont commencé à plonger. Puis la guerre entre la Russie et l’Ukraine est venue renforcer le sentiment d’incertitude qui régnait déjà sur les marchés.

Les rendements des emprunts d’État et les spreads de crédit ont fortement augmenté depuis le début de l’année, ce qui s’est traduit par des pertes supérieures à 10% sur la plupart des segments du marché. Le relèvement des taux directeurs mondiaux est le principal facteur expliquant cette performance morose en 2022. Les rendements des emprunts d’État à 10 ans ont progressé de 175 à 200 points de base sur les grands marchés obligataires, comme aux États-Unis, en Allemagne et en Grande-Bretagne.

Les marchés obligataires vont toutefois générer des rendements bien plus attrayants que par le passé. En raison de la politique de taux d’intérêt négatifs et du faible niveau de l’inflation, les investisseurs n’avaient plus eu accès à de tels rendements depuis de nombreuses années. Cette politique monétaire a été abandonnée, et les prix du marché ont bientôt intégré la perspective d’une normalisation rapide des taux directeurs, à un niveau que nous n’avions plus observé depuis la crise financière mondiale.

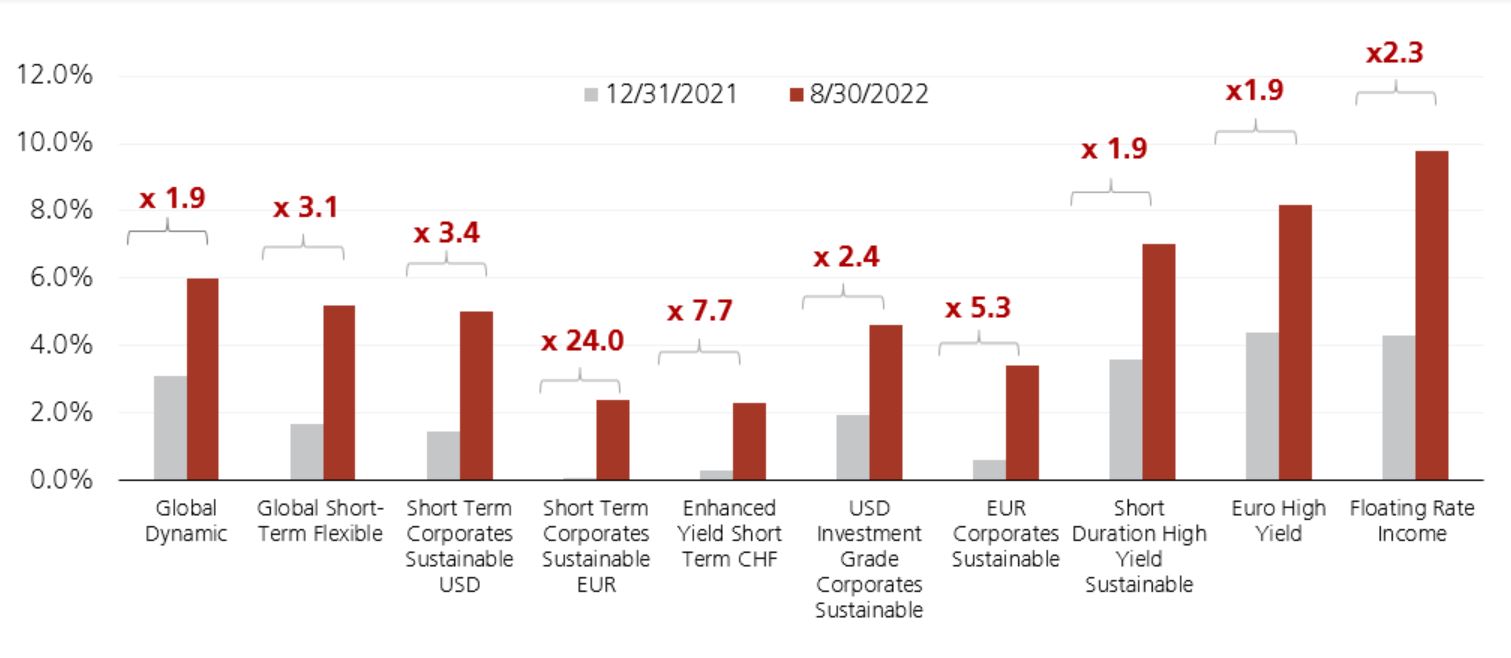

Cette évolution fut extrêmement rapide et depuis, tous les segments obligataires offrent de nouveau des rendements considérables (graphique 1).

Un autre aspect plaide en faveur des obligations: conséquence des hausses de taux d’intérêt, leur profil de risque/rendement est devenu asymétrique et a tourné à l’avantage des investisseurs. Pour s’en convaincre, il suffit de se reporter au graphique 2 ci-dessous, qui montre les effets d’une variation des taux d’intérêt sur les obligations états-uniennes à 10 ans.

La hausse des taux d’intérêt a rendu les rendements obligataires asymétriques, et ce, à l’avantage des investisseurs

En décembre 2021, le taux d’intérêt des obligations états-uniennes à 10 ans s’élevait à 1,5%. À l’époque, une augmentation de la courbe des taux de 0,5% se serait traduite par une baisse de cours d’environ 4,1%, et une diminution de la courbe des taux aurait engendré une hausse de cours de la même ampleur (variation du taux d’intérêt x duration + autres facteurs*, soit 0,5% x 9,2). Sachant que le taux d’intérêt courant en vigueur était alors de 1,5%**, les Treasuries à 10 ans auraient généré un rendement de -2,6% (hausse de taux de 0,5%) ou de 5,6% (baisse de taux de 0,5%) sur une période de un an.

En août 2022, le taux d’intérêt des obligations états-uniennes à 10 ans s’élevait à 3,2%. À ce moment-là, une augmentation de la courbe des taux de 0,5% se serait traduite par une baisse de cours d’environ 3,8%, et une diminution de la courbe des taux aurait engendré une hausse de cours de la même ampleur (variation du taux d’intérêt x duration + autres facteurs*, soit 0,5% x 8,6). Sachant que le taux d’intérêt courant était de 3,2%**, les Treasuries à 10 ans auraient généré un rendement de -0,6% (hausse de taux de 0,5%) ou de 7% (baisse de taux de 0,5%) sur une période de un an.

Conclusion: le rendement total du titre était plus élevé en août 2022 qu’en décembre 2021, et ce, aussi bien en cas de hausse des taux qu’en cas de baisse des taux. Le rendement actuel agit comme un coussin de protection en cas de chute des cours.

Les banques centrales devraient encore intervenir à de nombreuses reprises sur les taux d’intérêt. À quoi peut-on s’attendre? Cela pourrait-il assombrir les perspectives? Sur ce point, il semblerait que le gros de la tempête soit passé: pour le reste de l’année 2022, les marchés ont d’ores et déjà intégré dans leurs prix 6 hausses de taux aux États-Unis, et presque 5 dans la zone euro. Par conséquent, les perspectives pour les investisseurs obligataires nous apparaissent aujourd’hui comme étant bien meilleures que lors de la plupart des années qui ont suivi la crise financière.

Compte tenu de la volatilité des marchés, les investisseurs feraient bien d’adopter un positionnement flexible pour atteindre leurs objectifs de rendement. Les stratégies flexibles offrent des avantages indéniables.

La stratégie Global Dynamic Bond d’UBS Asset Management a été conçue pour produire de bons résultats dans des situations de marché différentes. Actuellement, notre positionnement est le suivant:

- La duration du portefeuille est proche de la limite inférieure de sa fourchette (entre 0 et 10 ans): environ 0,9 an actuellement.

- Positionnement en matière de valeur relative: nous avons mis en œuvre une duration positive dans les pays sensibles aux taux d’intérêt à court terme, à l’image de la Nouvelle-Zélande, car ces derniers ressentiront rapidement les effets des hausses de taux – et, à l’inverse, une duration négative aux États-Unis, qui sont plus sensibles aux taux d’intérêt à long terme.

- Nous détenons des obligations indexées sur l’inflation sur les marchés qui offrent des rendements réels attrayants, comme par exemple la Nouvelle-Zélande.

- Notre engagement dans les obligations d’entreprise (crédits), que nous avons réduit récemment, est positionné de manière défensive et bien diversifié. Il vise à garantir une liquidité suffisante pour pouvoir exploiter les mouvements futurs. Les investissements privilégiés sont les obligations d’entreprise de qualité investment grade, les crédits à haut rendement et les obligations titrisées.

- Sur les marchés émergents, nous prenons soin de mettre en œuvre des stratégies de portage (carry) attrayantes et corrigées des risques, et nous privilégions les émetteurs présentant un risque de défaillance minimal.

- Actuellement, notre stratégie de change repose principalement sur des opérations de valeur relative sur les devises émergentes.

La situation sur les marchés financiers reste exigeante. Une stratégie obligataire flexible est tout indiquée, en tant que composante centrale d’un portefeuille diversifié, afin de générer des rendements corrigés des risques attrayants sur la durée d’un cycle de marché.

Pour plus d’informations sur la stratégie Global Dynamic Bond, rendez-vous sur notre site

** Le taux d’intérêt courant exclut la hausse ou la diminution de taux de 0,5%.

Réservé aux investisseurs qualifiés.

Toute reproduction, distribution ou réédition du présent document, quel qu’en soit l’objectif, est interdite sans l’autorisation expresse d’UBS Asset Management Switzerland AG ou par une autre société affiliée locale. Source pour toutes les données et graphiques (en l’absence d’indication contraire): UBS Asset Management.