Economie

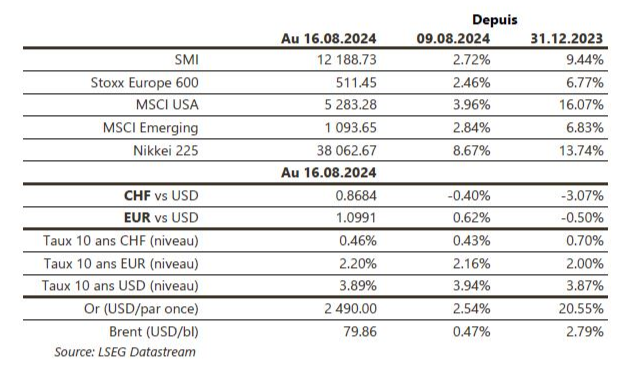

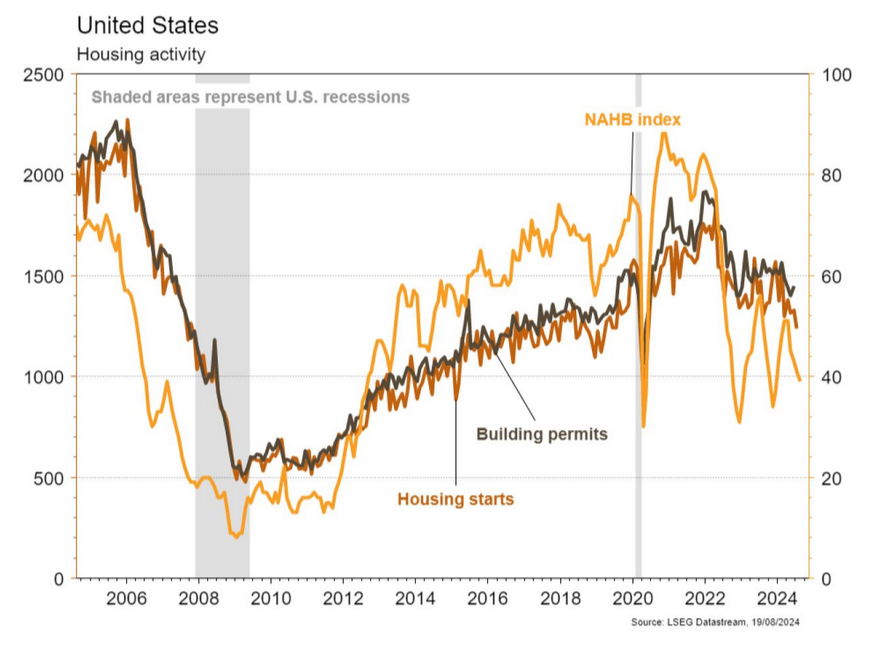

Les statistiques publiées aux Etats-Unis ont été contrastées. Parmi les bonnes surprises: les ventes de détail en juillet (+1% m/m vs +0,3% attendu) ainsi que le redressement de la confiance des ménages (Univ. du Michigan) de 66,4 à 67,8. La croissance des prix est en ligne avec les attentes en juillet (+0,2% m/m; +2,9% a/a). Les déceptions s’accumulent dans le secteur immobilier: recul de la confiance des promoteurs de 41 à 39 en août, des mises en chantier (-6,8% m/m) et des permis de construire (-4% m/m). La production industrielle déçoit en juillet (-0,6% m/m vs -0,3% m/m attendu). Elle recule également dans la zone euro en juin (-0,1% m/m; -3,9% a/a). En Chine, les ventes de détail battent les attentes en juillet (+2,7% a/a vs +2,6% attendu), mais pas la production industrielle (+5,1% a/a vs +5,2% a/a attendu) ni les investissements (+3,6% a/a vs +3,9% a/a).

Limites planétaires

Une étude de l’Observatoire des Ressources Hydriques de l’Anbi confirme les conclusions du CNR - Conseil National de la Recherche italien: la Sicile s’assèche et a perdu 16 millions de m3 de ressources en eau sur un an. L’institut estime que, si les infrastructures de collecte et de stockage de l’eau ne sont pas améliorées, plus de 70% de l’île présente un risque de désertification, déjà palpable au sud.

Obligations

La volatilité sur les taux US s’est poursuivie la semaine dernière sur des chiffres macroéconomiques en demi-teinte, avec un PPI en trajectoire décroissante et un CPI en ligne avec le consensus, tandis que les ventes de détail et les inscriptions au chômage ont positivement surpris. Cela a conforté le mouvement risk-on débuté la semaine précédente et le resserrement des spreads de crédit, l’IG reculant de 8pbs et le high yield de 22pbs, tandis que le souverain US à 10 ans reculait de 5pbs sur la semaine.

Sentiment des traders

Bourse

Les indices se retrouvent à peu près au même niveau qu’avant la correction à la faveur de bons résultats trimestriels et la question d’un «bear trap» peut se poser. Tous les yeux seront rivés sur la réunion de Jackson Hole dans l’espoir d’en apprendre plus sur une éventuelle baisse des taux en septembre. La prudence reste de mise.

Devises

Le dollar est entrainé à la baisse ce matin contre les principales devises par anticipation d’une baisse de taux en septembre, ainsi que par une forte hausse du JPY cette nuit ($/JPY 148-145,22). Nous anticipons cette semaine un marché attentiste et focalisé sur la réunion de Jackson Hole. L’€/$ est en hausse à €/$ 1,1043, un test de la rés. 1,1139 est possible, le sup. 1,0943 reste valable. Le $/CHF corrige à 0,8640, sup. 0,8500 rés. 0,8876. Le CHF se renforce à €/CHF 0,9543, sup. 0,9414 rés. 0,9692. La £ rebondit à £/$ 1,2960 sup. 1,2779 rés. 1,3000. L’or atteint un plus haut historique à 2'509$/oz, sup. 2432.

Marchés

Les marchés des actions tentent un rebond, progressent fortement (US: +4,0%; Europe: +2,5%; émergents: +2,8% et Japon: +8,7% !) et se rapprochent déjà des points hauts de juillet. Les taux souverains à 10 ans retrouvent une certaine stabilité (USD: -5pbs; EUR & CHF: +2/+3pbs) alors que les investisseurs sont à l’affût d’informations de la part des banquiers centraux qui se retrouvent à Jackson Hole cette semaine. L’indice dollar se déprécie de 0,7% et propulse l’or (+2,5%) à un nouveau point haut historique. À suivre cette semaine: PMI manufacturier et des services, «minutes» de la Fed, ventes de maisons neuves et existantes aux Etats-Unis; PMI manufacturier et des services et confiance des ménages dans la zone euro; taux d’emprunt à 1 et 5 ans en Chine.

Marché suisse

A suivre cette semaine: commerce extérieur/exportations horlogères juillet (OFDF) et marché du travail au T2 (OFS). Les sociétés suivantes publieront des résultats S1: Gurit, Metall Zug, Medartis, PSP Swiss Property, Huber+Suhner, DocMorris, Alcon (T2), Orior, Sensirion, Feintool, Implenia, Aluflexpack, BKW, SoftwareONE, Alcon, BCV, Siegfried, Zug Estates, Kudelski, SPS, Swiss Re, Alpiq et Valartis.

Actions

VESTAS sort de notre liste Core Holdings. Le groupe a fait un avertissement sur ses résultats 2024 en raison d’une importante provision liée à l’inflation des coûts sur son carnet de commandes dans les services. La crédibilité du management est entamée et le titre devrait rester capé à court terme, selon nous.

Secteur Automobile: dans sa nouvelle prévision d’août 2024, S&P Global Mobility projette une production mondiale à 88,8 millions de véhicules, soit un recul de 1,9% a/a, dont une baisse de 5% a/a au troisième trimestre. S&P a aussi révisé à la baisse ses projections pour 2025 et 2026. Le retour aux niveaux pré-Covid n’est pas encore en vue.

Secteur Pharmaceutique: le CMS (Centers for Medicare & Medicaid Services) a annoncé la liste des réductions de prix négociées pour les dix premiers médicaments sélectionnés dans le cadre de la nouvelle législation IRA pour la négociation des prix par Medicare. Les réductions sont comprises entre 38% et 79% vs prix brut, mais apparaissent plus modérées en prenant en compte les prix nets (post-rabais déjà en place, qui sont en moyenne de 50%). L’annonce est en ligne avec les attentes et rassurante pour nos titres Core Holdings concernés: AstraZeneca (pour Farxiga – insuffisance cardiaque/diabète de type II), Novo Nordisk (NovoLog – insuline) et Merck & Co (Januvia – diabète de type II).

Graphique du jour

Performance