La Banque centrale européenne (BCE) pourrait être la première à baisser ses taux d’intérêt lors de sa réunion de juin, suivie de près par la Banque d’Angleterre. La Réserve fédérale américaine (Fed) devrait patienter jusqu’au troisième trimestre pour avoir la confirmation du repli durable de l’inflation. Ce contexte, combiné au maintien d’une dynamique d’activité économique qui resterait favorable, continuerait d’être un soutien pour les marchés actions.

Banques centrales européennes: la détente semble imminente

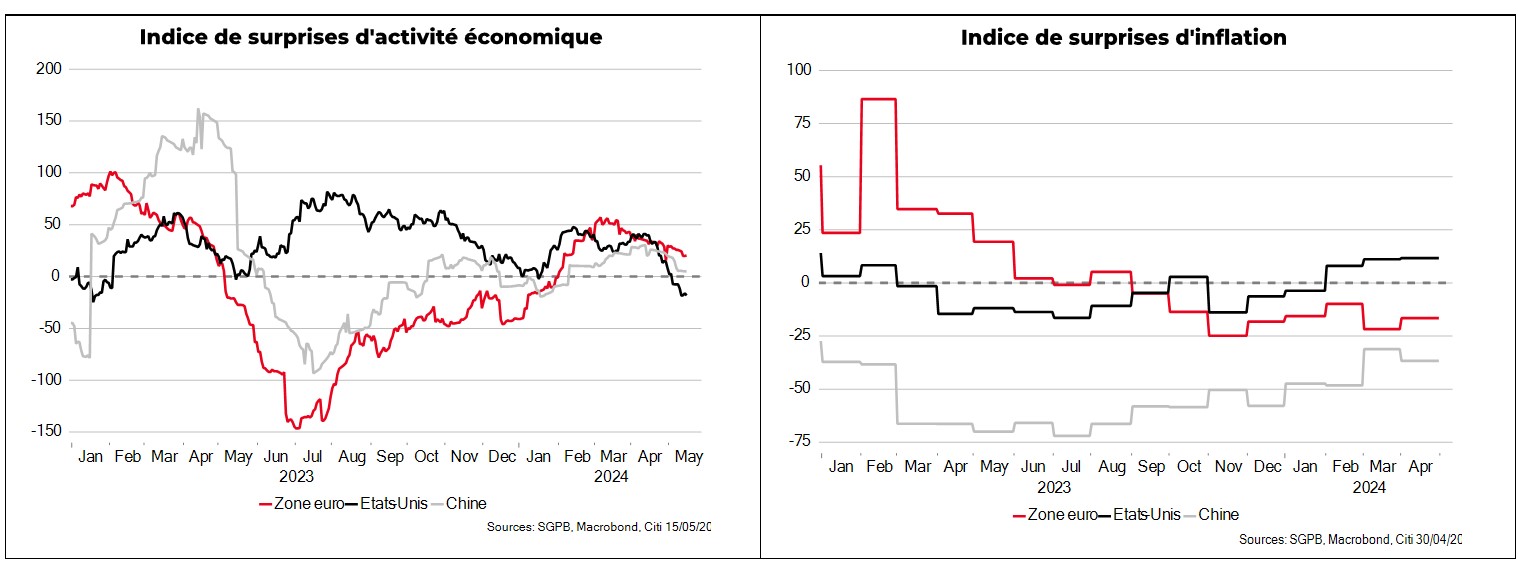

Les indicateurs de «surprises» (qui totalisent, pour chaque donnée, les évolutions qui ont surpris les attentes du consensus à la hausse ou à la baisse) montrent une dynamique favorable en zone euro et au Royaume-Uni. L’activité a en effet légèrement rebondi, bénéficiant notamment de la détente passée de l’inflation. La poursuite de cette amélioration apparaît donc probable, ne serait-ce que par effet mécanique. En effet, après la crise de l’énergie, les économies européennes ont clairement marqué le coup, notamment l’Allemagne, dont l’industrie s’est retrouvée fortement pénalisée. La situation sur l’énergie étant bien normalisée, les économies devraient retrouver un rythme de croissance plus favorable. Ensuite, la détente attendue des taux d’intérêt des banques centrales devrait donner un peu de souffle supplémentaire. La croissance devrait toutefois rester modérée. En parallèle, l’inflation poursuit sa décrue, avec des «surprises» globalement favorables qui encourageraient les banques centrales à procéder à des premières baisses dès le mois de juin. Elles poursuivront par la suite un cycle de baisses de taux progressif avec trois baisses d’ici la fin d’année, étant donné le contexte plutôt favorable du point de vue de l’activité.

Un ralentissement progressif de l’activité américaine vers son rythme d’avant crise Covid (autour de 2%) semble se profiler.

Fed: prudence maintenue vis-à-vis de l’inflation

Aux Etats-Unis, après une période d’un an et demi de «surprises» positives, les indicateurs d’activité ont récemment tendance à décevoir le consensus. Ces «surprises» négatives sont cependant à relativiser. La dynamique conjoncturelle reste très favorable dans le pays, avec à la fois une politique budgétaire très accommodante et une demande privée soutenue. La hausse marquée des marchés actions de ces derniers mois représente notamment un effet de richesse favorable pour les ménages qui détiennent une part significative de leur épargne en actions.

Un ralentissement progressif de l’activité américaine vers son rythme d’avant crise Covid (autour de 2%) semble cependant se profiler, du fait du rééquilibrage en cours du marché du travail (nombre d’emploi et salaires) et d’un soutien budgétaire moins positif. Sur l’inflation, le chiffre d’avril va dans le sens d’une détente progressive, mais après plusieurs mauvaises «surprises», la Fed restera prudente dans l’assouplissement de sa politique avec deux baisses attendues en deuxième partie d’année.

Chine: légère amélioration conjoncturelle

Les indicateurs économiques font état d’un léger mieux. En effet, la production industrielle et les ventes au détail s’améliorent sur la période récente et les enquêtes indiquent la poursuite de cette tendance. Cependant, les difficultés de l’économie chinoise devraient persister, avec notamment le maintien des déboires du secteur immobilier et plus structurellement une dynamique démographique dorénavant moins favorable. Malgré tout, cette amélioration conjoncturelle semble avoir permis un rebond marqué des marchés actions.

Des marchés a priori bien orientés

La bonne tenue des indicateurs d’activité semble aller dans le sens du maintien de la dynamique actuelle des marchés actions. C’est notamment le cas des marchés européens, qui bénéficient toujours de niveaux de valorisation favorables et des marchés américains, notamment du fait de la surperformance de leur économie. En outre, la dynamique des économies émergentes à nouveau favorable depuis quelques semaines et des marchés qui présentent, dans l’ensemble, des valorisations attractives pourraient bien à nouveau attirer les investisseurs.

Par ailleurs, les marchés d’obligations d’Etat et de dette d’entreprises bien notées continuent d’offrir des rendements particulièrement attractifs et restent des actifs de diversification de portefeuille pertinents, notamment en cas de tensions fortes sur les marchés, dans un contexte géopolitique perturbé.

Enfin, la désynchronisation dans le rythme de baisses des taux directeurs entre les principales banques centrales laisse présager d’un dollar fort, qui s'apprécierait face aux principales devises européennes.