Si les conditions économiques se détériorent, les investisseurs s'attendent à ce que les banques centrales les soutiennent et assouplissent leur politique, ce qui soutiendra les prix des actifs.

Cette année, Noël est arrivé tôt pour les investisseurs. Le mois de novembre restera probablement dans les annales comme l'un des meilleurs mois pour les investisseurs: les rendements des emprunts d'Etat ont considérablement baissé, les écarts de crédit des entreprises se sont fortement resserrés, le dollar américain s'est affaibli, les prix des actions et des matières premières ont sensiblement augmenté et l'indice allemand DAX a progressé de près de 10% au cours du mois. La seule exception – qui a encore réjoui les investisseurs – a été la chute des prix de l'énergie. Pour la plupart des marchés obligataires et boursiers, novembre devrait être le meilleur mois de rendement total pour 2023.

Aux Etats-Unis, le crédit aux entreprises a enregistré les meilleurs rendements mensuels depuis 2020. L'élément déclencheur du rallye macroéconomique des actifs a été la conviction croissante des investisseurs que les banques centrales américaine et européenne avaient terminé le resserrement de leur politique monétaire. La zone euro devrait sortir de sa récession superficielle au cours du premier semestre 2024. Pour les Etats-Unis, le consensus prévoit une croissance continue (mais plus lente) – un atterrissage en douceur – le scénario «Boucles d'or» pour les investisseurs. La raison la plus simple de cet énorme rallye est qu'à l'avenir, les banques centrales devraient s'aligner davantage sur les intérêts des investisseurs – le «put» des banques centrales est de nouveau en jeu. Si les conditions économiques se détériorent, les investisseurs s'attendent à ce que les banques centrales les soutiennent et assouplissent leur politique, ce qui soutiendra les prix des actifs. C'est le contraire de la fonction de la banque centrale lorsqu'elle a lutté contre l'inflation au cours des deux dernières années.

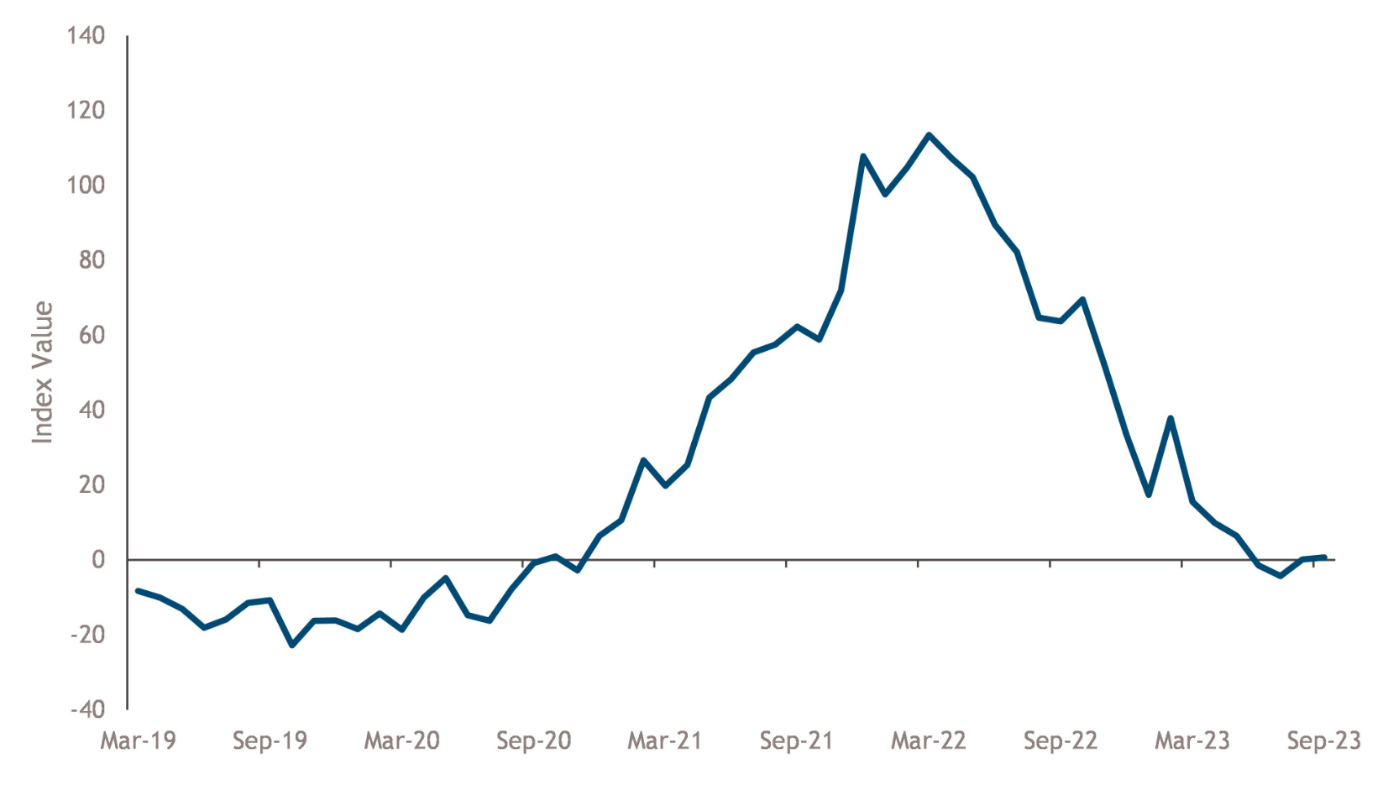

La semaine dernière, les courbes des obligations d'Etat se sont pentifiées, en raison d'une surperformance significative sur le front. Les rendements à 2 ans aux États-Unis et en Allemagne ont baissé de 30 points de base (pb) par rapport à leurs obligations respectives à 30 ans, dont les rendements ont baissé de 10 pb. Les données sur l'inflation ont continué d'être décevantes; les données sur les prix sont désormais systématiquement inférieures aux attentes pour les principales économies, comme le montrent les indices de surprise de l'inflation qui sont devenus négatifs (voir le graphique de la semaine). En Australie, l'inflation a ralenti plus que prévu, s'établissant à 4,9% en glissement annuel, inversant la hausse surprise d'octobre. Les investisseurs s'accordent désormais à dire que la Banque de réserve d'Australie ne changera pas d'avis lors de sa réunion de décembre. Dans la zone euro, l'inflation globale est tombée à 2,4% en glissement annuel, bien en deçà des attentes de 2,7%, les prix de l'énergie étant la principale composante de l'inflation. Les prix de base ont également baissé plus que prévu, passant de 4,2% en octobre à 3,6% en glissement annuel, ce qui représente la plus forte baisse mensuelle depuis que l'inflation de base a atteint un sommet en mars.

La désinflation s'accélère. Le marché européen des swaps de taux d'intérêt au jour le jour (OIS) prévoit désormais une réduction de 25 points de base de la politique monétaire d'ici avril, et des réductions totales de 100 points de base d'ici octobre. Aux États-Unis, la mesure de l'inflation privilégiée par le FOMC (Federal Open Market Committee), l'indice des prix de base des dépenses de consommation personnelle, est tombé à 3,46% en glissement annuel, ce qui est conforme au consensus, mais bien en deçà de la prévision de fin d'année du FOMC, qui était de 3,7%. Le marché OIS américain a avancé la première réduction de 25 points de base des taux directeurs au mois de mai, avec des réductions totales de 100 points de base d'ici novembre de l'année prochaine.

Si vous voulez être le Grinch de décembre, votre liste de Noël pourrait inclure un atterrissage brutal de l'économie, les retards monétaires finissant par être rattrapés; ou, dans le cas de l'économie américaine, le scénario d'un atterrissage impossible, obligeant à un nouveau resserrement de la politique. Les déséquilibres entre l'offre et la demande pourraient accélérer les prix des matières premières, inversant ainsi l'inflation globale. Ou peut-être que le justicier obligataire refuse d'acheter l'offre sans cesse croissante de dette publique ou de financer les murs d'endettement croissants des entreprises. Une contagion géopolitique ou des bouleversements surprises lors d'élections nationales en faveur de dirigeants non conventionnels pourraient engendrer une grande incertitude. Le moteur de la croissance chinoise pourrait s'arrêter dans une spirale de déflation au moment même où le Japon crierait victoire et mettrait fin à sa politique de taux d'intérêt zéro. Il se peut que les prix de l'immobilier, largement surévalués, se corrigent, que les Sept Magnifiques sous-performent et que les monnaies numériques subissent de nouvelles pressions de la part des autorités de régulation. Et n'oublions pas le meilleur ami du Grinch, le cygne noir.