Dans son analyse hebdomadaire des principales évolutions des marchés financiers et des économies, Muzinich se penche sur les conséquences de la fin du régime de taux d'intérêt négatifs au Japon.

Depuis un an environ, les observateurs des marchés suivent de près les événements au pays du Soleil-Levant. Si l'essentiel de leur attention s'est porté sur l'envolée du marché boursier japonais - qui a retrouvé les niveaux observés lors du boom économique du pays dans les années 1980 -, ils se sont également intéressés à la date à laquelle la Banque du Japon (BoJ) pourrait mettre fin à sa politique de taux d'intérêt négatifs (NIRP), en place depuis 2016.

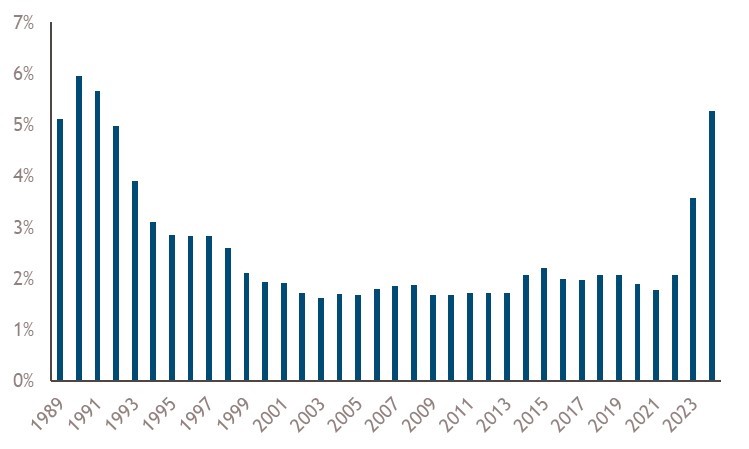

La BoJ a clairement indiqué que pour atteindre son objectif de maintenir durablement l'inflation autour de 2%, la hausse des prix à la consommation doit se répercuter sur les revendications salariales. Ainsi, l'annonce le 15 mars que Rengo, le groupe syndical représentant environ 7 millions de travailleurs, avait convenu d'une augmentation salariale de 5,38% avec les plus grandes entreprises japonaises pourrait être le feu vert pour que la BoJ mette fin à la NIRP et augmente les taux directeurs pour la première fois depuis 2007. La hausse des salaires, qui s'élève à 3,8% l'année dernière, sera la plus forte augmentation annuelle depuis 1981. (Voir le graphique de la semaine: Les hausses de salaires donnent le feu vert à la BOJ pour mettre fin au NIRP). La sortie du NIRP pourrait être annoncée dès cette semaine, lors de la prochaine réunion de politique monétaire de la BoJ.

Les implications d'une hausse des taux japonais

Lorsque les taux directeurs et les rendements obligataires augmentent, les principaux bénéficiaires sont les prêteurs, au détriment des emprunteurs. Cela devrait améliorer la rentabilité des banques, des régimes de retraite et des compagnies d'assurance. Toutefois, l'effet d'aubaine pourrait ne pas être universel, car les pertes de papier sur les obligations d'État détenues par les banques pourraient obliger certaines institutions financières à mettre de côté des capitaux supplémentaires, comme nous l'avons vu lors des récentes crises qui ont touché les banques régionales américaines et les régimes de retraite britanniques.

On prévoit que les coûts du service de la dette du gouvernement japonais augmenteront pour atteindre 27’000 milliards de yens (180 milliards de dollars américains), soit environ un quart de son budget annuel pour l'exercice 2024. La plupart des propriétaires japonais ayant contracté des prêts à taux variable liés aux taux d'intérêt à court terme, l'augmentation des paiements hypothécaires pourrait réduire les dépenses de consommation et refroidir le marché de l'immobilier. Quant aux entreprises emprunteuses, elles seront soumises à une pression accrue si elles dépendent de financements bon marché ou si elles sont peu rentables, car la hausse des coûts d'emprunt et le resserrement des liquidités risquent d'accélérer les faillites.

Du point de vue de l'investissement, et comme nous l'avons vu récemment avec le Mexique, des taux directeurs plus élevés peuvent attirer des capitaux, de la part d'investisseurs internationaux mais aussi nationaux. Les investisseurs japonais détiennent environ 4000 milliards de dollars d'investissements à l'étranger, dont 1100 milliards de dollars de bons du Trésor américain et environ 10% des marchés de la dette publique australienne et néerlandaise. Compte tenu de l'importance de l'offre japonaise pour les actifs internationaux ces dernières années, une augmentation des taux d'intérêt pourrait déclencher un rapatriement des capitaux et entraîner une hausse des rendements mondiaux.

Des taux directeurs plus élevés pourraient également renforcer le yen. Cette éventualité semble très probable si les taux japonais augmentent alors que la Réserve fédérale américaine et la Banque centrale européenne commencent à réduire les leurs. Un yen plus fort devrait aider les importateurs, y compris les gros acheteurs de matières premières et d'énergie, mais au détriment des exportateurs, tels que les constructeurs automobiles. Toyota Motors estime que ses bénéfices d'exploitation augmentent de 45 milliards de yens (300 millions de dollars) pour chaque baisse d'un yen par rapport au dollar. Enfin, l'industrie touristique japonaise, en plein essor, pourrait ralentir à cause d'un yen plus fort, ce qui aurait un impact sur les secteurs de l'hôtellerie et de la vente au détail.

Également dans l'actualité la semaine dernière

Les rendements des obligations d'État ont augmenté la semaine dernière, la dette américaine étant moins performante. Les prix du pétrole ont atteint de nouveaux sommets pour 2024, l'indice WTI Crude dépassant les 81 dollars le 15 mars.

Le dollar américain s'est apprécié par rapport à la plupart des devises, à l'exception notable du peso mexicain - la devise majeure la plus performante cette année - qui s'est apprécié à des niveaux jamais vus depuis 2015. Avec des taux directeurs à 11,25%, une croissance solide et une stabilité politique, le Mexique continue d'attirer les capitaux. Les indices boursiers américains ont terminé la semaine globalement stables, tandis que sur le front économique, les données relatives à l'inflation ont été la principale variable sur laquelle les investisseurs se sont penchés et qui a influencé les prix du marché.

Aux États-Unis, les prix à la consommation, tant globaux que de base, ont augmenté de 0,4% d'un mois sur l'autre en février. L'énergie a été le principal facteur de l'inflation globale, les prix de l'essence ayant augmenté de 3,8% après avoir baissé de 3,3% le mois précédent.

En ce qui concerne les prix de base, les économistes seront soulagés de voir que l'inflation des services de base s'est modérée à 0,5% en février, contre 0,7% en janvier, en raison d'un ralentissement de l'équivalent loyer des propriétaires, cette modération confirmant que le bond surprenant de janvier n'était probablement qu'un bruit parasite. Sur 12 mois, les prix de base ont poursuivi leur tendance désinflationniste, l'augmentation de 3,8% en février étant légèrement inférieure à celle de 3,9% enregistrée en janvier. Toutefois, sur une base semestrielle, les prix de base sont passés de 3,6% à 3,9%, ce qui pourrait indiquer que la désinflation s'essouffle.

Au niveau des entreprises, les prix à la production ont été plus élevés que le consensus, enregistrant la plus forte hausse en six mois - 0,6% contre 0,3% prévu - en partie en raison des coûts élevés du carburant et des denrées alimentaires. Plusieurs catégories du rapport sur les prix à la production sont utilisées pour constituer la mesure de l'inflation préférée de la Fed, l'indice des dépenses de consommation personnelle (PCE). Les prix payés pour la gestion de portefeuille, un élément clé de l'indice PCE, ont augmenté de 0,2%, un signe de stabilité après avoir augmenté de 5,9% en janvier.

En Asie, les prix à la consommation en Chine ont augmenté de manière inattendue de 0,7% en glissement annuel en février, contre une prévision consensuelle de 0,3%, le mois de janvier, proche de l'année lunaire, continuant à fausser les données économiques. Une mesure plus représentative consiste à prendre la moyenne des deux premiers mois, ce qui montre que les prix à la consommation sont restés inchangés en glissement annuel. Contrairement aux États-Unis, les prix à la production chinois ont poursuivi leur tendance déflationniste, chutant de 2,7% en glissement annuel.

Graphique de la semaine: L'augmentation des salaires donne le feu vert à la BoJ pour mettre fin au NIRP

Augmentations annuelles moyennes des salaires Rengo (%)

Source: Bloomberg, as of March 15, 2024. For illustrative purposes only.