Donald Trump a systématiquement et dangereusement utilisé le marché boursier comme indicateur du succès de ses politiques économiques.

C’est la première fois dans l’histoire moderne que toutes les grandes classes d’actifs atteignent simultanément des niveaux records. La définition d’un niveau cible pour le prix des actifs par la Fed afin de créer un «effet richesse» est l’un des principaux facteurs expliquant cette hausse. De plus, le président Donald Trump a systématiquement et dangereusement utilisé le marché boursier comme indicateur du succès de ses politiques économiques. Par conséquent, nous avons le plus long marché haussier jamais enregistré dans le contexte de la plus faible expansion économique de l’histoire moderne (avec des niveaux d’endettement atteignant des niveaux astronomiques).

Une solution durable pour réparer la croissance économique nécessiterait du temps, de la discipline, des sacrifices et un retour à une politique budgétaire et monétaire saine. Alors que juillet 2019 marquera la plus longue période de croissance économique de l'histoire des États-Unis, nous aurions peut-être oublié que les récessions font nécessairement partie des cycles économiques. Elles éliminent les excès accumulés pendant les périodes d'expansion et remettent à zéro les compteurs pour la prochaine étape de croissance économique. Malheureusement, la tolérance au ralentissement a considérablement diminué. Les dernières réductions d'impôts se sont révélées être une mesure à court terme très efficace pour stimuler le marché boursier plutôt que pour créer des investissements soutenant la croissance nécessaire à long terme. Les politiciens et les banquiers centraux continuent d'essayer d'abolir les cycles économiques avec une politique radicale transférant le risque aux générations futures.

Il existe une incohérence inter-temporelle fondamentale en cas de taux d’intérêt « inférieurs à leur niveau de long terme ». L'idée de stimuler la consommation a du sens pendant une courte période mais au fur et à mesure que la dette s’accroit, les obstacles se multiplient et l'efficacité de la politique monétaire en termes de stimulation de la demande globale diminue. Les banques centrales ont opté pour la voie d’une dépendance accrue vis-à-vis de la dette et donc de son pendant : le risque moral. Les investisseurs sont forcés de prendre toujours plus de risques, ce qui entraîne une mauvaise allocation des ressources. Les entreprises en bonne santé s’endettent à des fins non productives, telles que les rachats d’actions et les dividendes car elles ne peuvent trouver d’opportunités d’investissement suffisamment intéressantes. En outre, les entreprises fondamentalement faibles obtiennent beaucoup de crédit à des conditions incroyablement bon marché. Cela leur permet de continuer à opérer et de créer une capacité excédentaire, source de pressions désinflationnistes.

La dette privée s'est accumulée cycle après cycle ainsi que la dette souveraine en raison de la politique budgétaire asymétrique. Les keynésiens pensent que lorsque l’économie ralentit, il faut augmenter les dépenses publiques pour stimuler la croissance, puis, lorsque l’économie se développe, faire le contraire. Le problème est qu'au moment où l'économie se redressait, l’orthodoxie budgétaire n’a connu que peu d’écho. Le déficit budgétaire des États-Unis en pourcentage du PIB continue de se dégrader dans un environnement économique décent : faible taux de chômage et prix des actifs records.

La dette mondiale (administrations publiques, ménages, entreprises) a augmenté cinq fois plus rapidement que le revenu nécessaire au service de cette dette au cours du cycle actuel. Peut-on reprocher aux sociétés de s’engager dans la plus grande conversion de dette en actions de tous les temps lorsque la croissance économique est anémique et l’argent gratuit? La FED a retiré 4000 milliards de dollars d'actifs sûrs du marché et le secteur des entreprises a comblé ce vide en émettant le même volume de dette d'entreprise pour racheter des actions. De plus, le gouvernement américain a ajouté l'an dernier une réduction de l'impôt sur les sociétés de 1500 milliards de dollars alors que les sociétés disposaient de réserves de trésorerie records. Les entreprises ont été la principale source de demande d’actions. Outre les rachats d'entreprises, cette augmentation incroyable des achats d'actifs insensibles aux prix inclut aussi les investissements passifs et les achats d'actions et d'obligations par les banques centrales. Enfin, il existe des régimes de retraite qui exigent la possession d’un certain pourcentage d’obligations, qu’elles aient ou non des rendements garantis négatifs. Jamais auparavant dans l'histoire, nous n'avions vu un tel achat coordonné et sans discernement sur les marchés financiers.

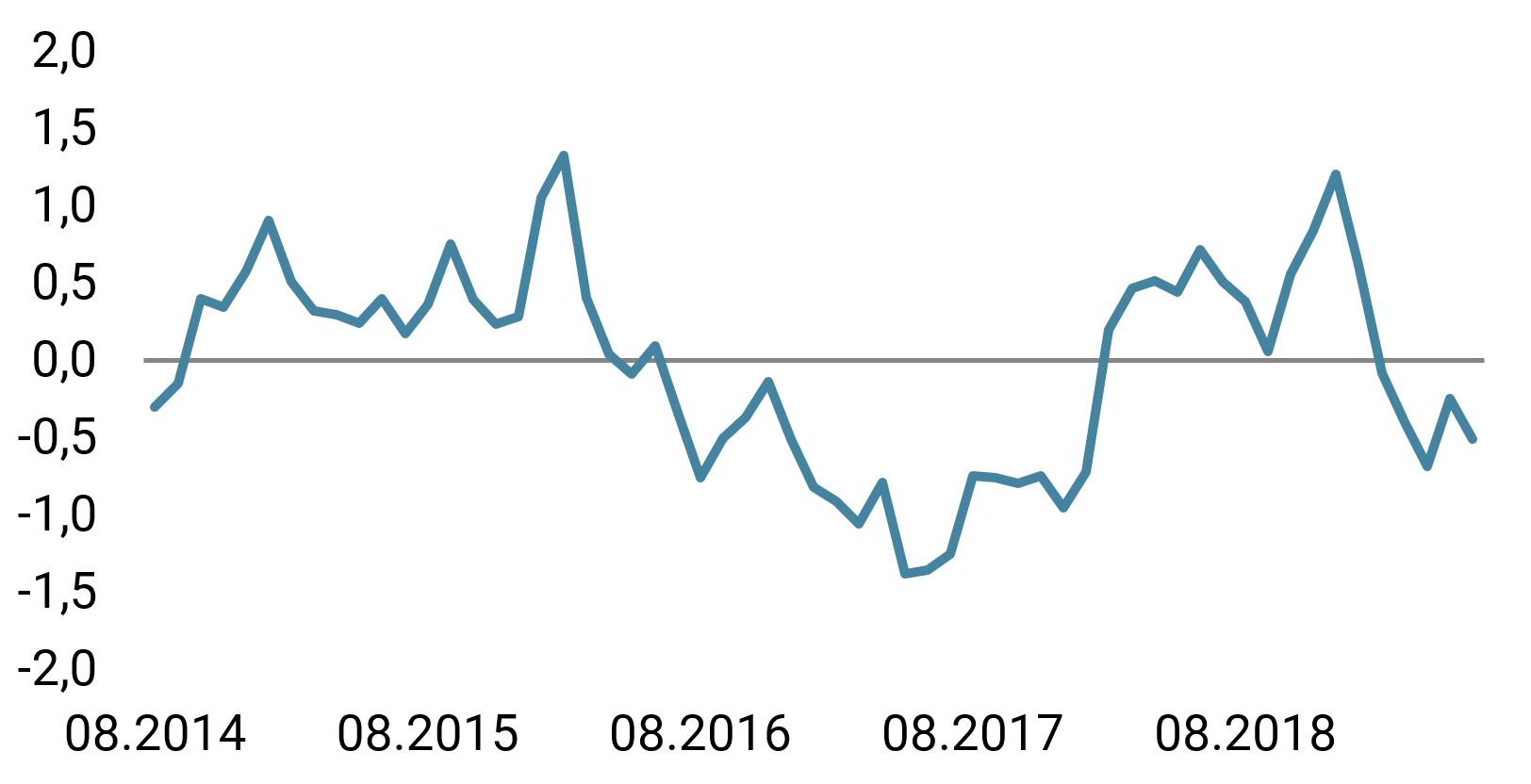

Avec l'incroyable retournement de la Fed au cours des 6 derniers mois (une baisse maintenant attendue de 100 points de base sur les marchés monétaires au cours des 12 prochains mois), le premier semestre s'est soldé par la plus forte et la plus large reprise de tous les actifs depuis une décennie. Les attentes sont maintenant très élevées pour les banques centrales et il sera difficile d'obtenir une surprise positive de leur part. En gardant cela à l’esprit, le principal risque pour la reprise mondiale sur les marchés est qu’elle mourra soit d’une croissance plus faible que prévu, soit d’une accélération de l’inflation. Nous surveillons constamment ces risques macro grâce à nos Nowcasters. Actuellement, leur message est rassurant: les indicateurs de croissance montrent que l’économie mondiale se développe globalement autour de son potentiel, avec un risque minime d’accélération de l’inflation.

La recherche agressive de rendement a récompensé les mauvais comportements et encouragé la spéculation. Nous surveillons en permanence les risques de survalorisation dans nos portefeuilles. En examinant les évaluations de différents actifs, à la fois les uns par rapport aux autres et par rapport à leur propre histoire, nous pouvons constater que leur cours se trouve actuellement pour presque toutes les classes d’actifs dans la partie supérieure de la fourchette historique. En ce qui concerne les actions, les mesures se référant aux revenus donnent une image d'un marché très coûteux, contrairement au ratio cours / bénéfice qui indique une valorisation raisonnable. Toutefois, cela n’est vrai que parce que les marges bénéficiaires des entreprises ont atteint des sommets et que le marché se repose sur l’hypothèse selon laquelle les marges bénéficiaires actuelles seraient immunisées contre toute force de retour à la moyenne.

Du point de vue de la valorisation pure, nous observons actuellement les risques les plus importants sur les obligations nominales des pays du G10, auxquelles nous avons considérablement réduit notre exposition au cours des dernières semaines.

Les investisseurs multi-actifs ont bénéficié d'une très forte corrélation entre les classes d'actifs et de la baisse de volatilité qui en a résulté cette année. Nous surveillons constamment ces indicateurs et sommes bien conscients que le risque le plus important pour notre portefeuille est un choc de corrélation lié à une accélération de la volatilité réalisée - ce qui progresse lentement et régulièrement ensemble peut également diminuer simultanément. Ainsi, nous continuons de nous protéger contre une baisse des actions par le biais d'options et utilisons des stratégies alternatives au profil de rendement défensif.

Malgré la forte reprise du marché, le positionnement des investisseurs reste relativement léger, ce qui conforte notre attitude positive à l'égard des actifs risqués. «Don't fight the tape... and don't fight the Fed».

.JPG)

.JPG)