Gardons un oeil sur nos banquiers centraux.

La situation macroéconomique est plutôt bonne, le sentiment des investisseurs est extrêmement positif et, après quatre mois de hausse des marchés, les valorisations des actions sont élevées. Avec le recul de la guerre commerciale et le règlement progressif de Brexit, une grande partie de l'incertitude des derniers trimestres s'est évaporée, ce qui a profité à l'économie mondiale. Les banques centrales ont une responsabilité importante, pour ne pas dire primordiale, à l'égard des marchés et de l'économie. Si l’investissement global repart, ils pourraient bien y voir leur ticket de sortie de l'assouplissement quantitatif. On connait la chanson, des bulles se forment et éclatent: il faut donc absolument garder un œil sur nos banquiers centraux ces prochains trimestres.

Le monde à l’envers

On apprenait aux étudiants en économie du XXème siècle que les deux grands rôles d’une banque centrale étaient la sauvegarde du système financier et la maîtrise de l’inflation. La crise de 2008 et ses répercussions sur les marchés ont rendu ces enseignements caducs: depuis plus d’une décennie, la Fed et la BCE n’ont cherché à défendre aucun de ces deux objectifs. D'une certaine façon, un objectif plus important a éclipsé ces deux premiers: limiter la volatilité des marchés financiers. C'est ce que l'on appelle traditionnellement le «Fed put», par lequel la Fed laisse entendre aux investisseurs qu’elle assurera leurs arrières en cas de baisse des marchés, rassurant par son ton et ses actions.

Cette attitude s'est clairement intensifiée: les banques centrales devenant progressivement des administrateurs des marchés, les stimulant à chaque signe de faiblesse. Les chiffres ne mentent pas: l’indice MSCI world a progressé de 221% de décembre 2008 à décembre 2019, soit un rendement annualisé de 11,86% contre 6,63% de 1969 à 2008: La période 2008-2019 a donc été marquée par une prime de la banque centrale de plus de 5%. Les arbres ne montent pas au ciel, mais c’est tout comme. Les banques centrales sont devenues de grands jardiniers au fil des ans et les marchés sont maintenant accros à leur précieux engrais.

Sans porter de jugement de valeur sur ce sujet, la prise en compte de ce changement de paradigme est essentielle dans la gestion des portefeuilles: une grande partie des rendements actions de ces deux dernières années s’explique par l’action des banquiers centraux. Deux chiffres illustrent l'ampleur du phénomène: entre 2006 et 2019, la corrélation entre les achats d'obligations du Trésor américain par la Fed et les rendements du S&P500 a été de 6%. Entre 2018 et 2019, cette corrélation a atteint 31% alors que cette même corrélation entre 2008 et 2009 était de 40%, en plein milieu de la plus grave récession du capitalisme moderne. Les conditions économiques de ces deux périodes ne sont pas pareilles et pourtant les banques centrales ont " façonné " le marché de manière similaire durant ces deux périodes.

En 2018, la Fed a notamment mis un terme à son programme de rachat obligataire, réduisant sa détention active d’obligations d’Etat de 2'500 milliards de dollars à 2'000 milliards de dollars entre décembre 2017 et juillet 2019: Cela correspond à la moitié des achats d’obligataires effectués au cours de la première vague d’achats directs de septembre 2010 à août 2011, soit 2.5% du PIB américain. Sans surprise, les marchés actions ont perdu du terrain et, quelques mois plus tard, la Fed a non seulement baissé ses taux directeurs, mais aussi recommencé à acheter des obligations. Ces achats se sont par ailleurs fait à un rythme assez soutenu: depuis quatre mois, le bilan de la banque centrale croît à un taux annualisé de 25%. Pour comparaison, entre 2013 et 2014, ce même rythme était de 20% alors qu’en 2010-2011 il avait atteint 50%. Cette injection de liquidités dans le système aura eu deux effets principaux prévisibles. Tout d’abord, le dollar a progressivement perdu près de 3% au cours d’une année où il semblait inexorablement monter: le rachat d’obligations a entraîné une augmentation de la masse monétaire qui a réduit sa valeur. Le second effet aura laissé plus de souvenirs aux investisseurs: sans amélioration économique notable, les actions ont connu une fantastique fin d’année. En effet, les indices de surprise économiques sont restés unanimement négatifs ou proches de zéro, que ce soit aux Etats-Unis, en zone Euro, en Grande-Bretagne ou en Chine. En dépit de cette morosité économique, les actions ont néanmoins généré une performance supplémentaire de 11% en quatre mois. Par quelle magie?

La formule magique des banquiers centraux

Comment fonctionne cette magie des banques centrales? Après tout, ni la Fed ni la BCE n’ont acheté directement des actions, mais la corrélation entre achats obligataires et rendements des actions laisse penser le contraire. Lorsqu’une banque centrale achète des obligations comme l’a fait la Fed, elle fait baisser les taux d’intérêt. Dans le plus simple des modèles de valorisation d’actions, le modèle de Gordon et Shapiro, la baisse des taux d’intérêt a un effet positif sur le prix des actions au travers du facteur d’actualisation.

Pour avoir une idée de l'ampleur, une baisse des taux de 100 points de base peut avoir l’effet équivalent d'une augmentation du taux de croissance des dividendes d’environ 2%. Cette variation peut sembler faible, mais quand on comprend qu’elle est permanente, elle équivaut à un accroissement du rendement d’environ 20% sur une année. En 2019, le taux de croissance des dividendes n’a pas progressé et pourtant les actions ont réalisé une performance de plus de 20%: les chiffres ne mentent pas, ce sont les banques centrales qui ont orchestré cette performance. Une autre façon de l'évaluer est de calculer la performance moyenne des marchés d'actions lorsque le bilan de la Fed a progressé à un rythme comparable depuis 2005. Là encore, la réponse est sans équivoque: 20% par an.

Macro, sentiment et valorisation bis repetita

Afin d'anticiper le rôle des banques centrales pour l'année à venir, il convient d'énumérer les facteurs qui ont poussé les banques centrales à réduire et à augmenter la taille de leurs bilans. Leur objectif est de limiter la volatilité des marchés financiers et, sans surprise, ces facteurs reflètent les moteurs du rendement des actifs: la macro, le sentiment du marché et la valorisation.

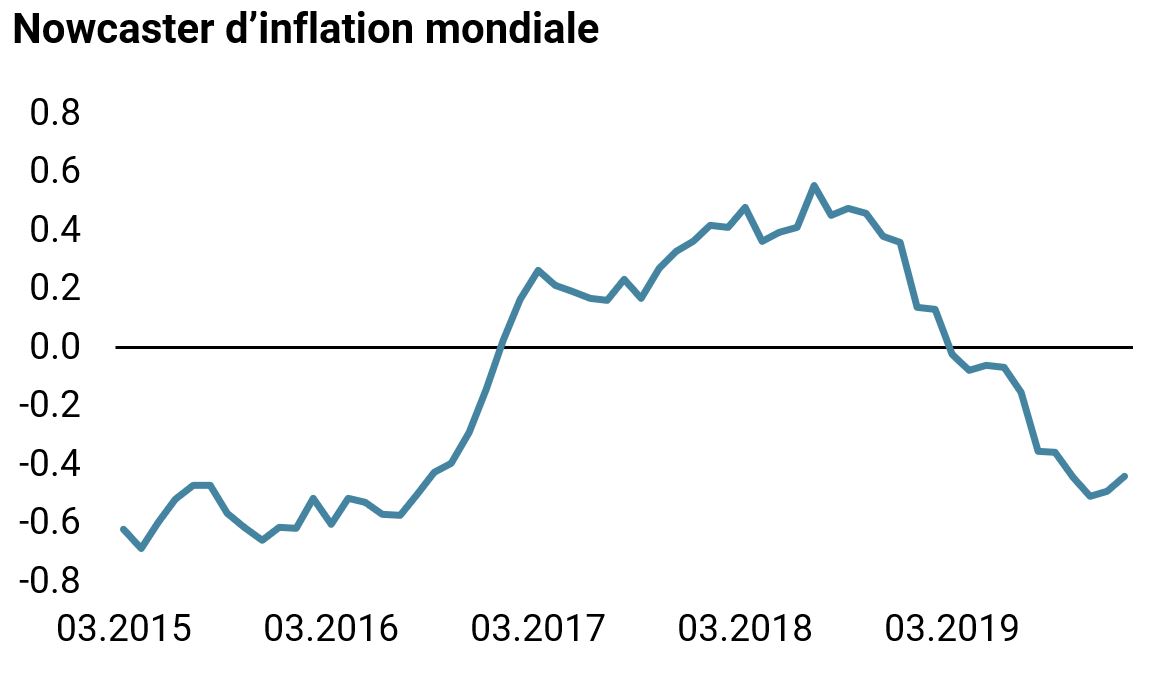

Sur le plan macro, la phase de croissance molle que nous connaissons actuellement est en place depuis le mois d’avril 2019 selon nos «Nowcasters» de croissance. Une nouvelle dégradation reste possible, mais à ce stade, ce n'est pas notre scénario. La phase de faible inflation que nous connaissons actuellement devrait elle aussi rester en place, de sorte que les banques centrales maintiennent leur position accommodante.

Néanmoins, deux facteurs pourraient changer cette situation: d’abord, la baisse des taux de l’an passé n’aura pas seulement affecté les marchés mais aussi l’économie. Historiquement, une baisse des taux de 50 à 75 points de base génère une croissance supplémentaire d'environ 50 points de base sur une année, avec un effet résiduel potentiel. La croissance pourrait bien bénéficier d'un certain élan. Ensuite, avec la résolution du Brexit et la fin de la guerre commerciale, deux facteurs essentiels d’incertitude semblent avoir disparu. Le cycle actuel tient grâce à la consommation: une réduction de l’incertitude pourrait jouer un rôle décisif dans la reprise de l’investissement. Dans notre «Nowcaster» de croissance américaine, les conditions monétaires et financières sont les composantes les plus fortes. Si les entreprises retrouvent leur appétit, l'investissement pourrait donner un nouveau souffle à l'économie américaine. Dans ce cas, nous pensons qu’un changement de cap de la politique monétaire s’imposerait. La remontée des taux (longs) qui en résulterait bouleverserait à la fois les obligations et les actions. Pour les actions, la potentielle pentification des courbes de taux profiterait aux titres financiers et de type «value» au sens large.

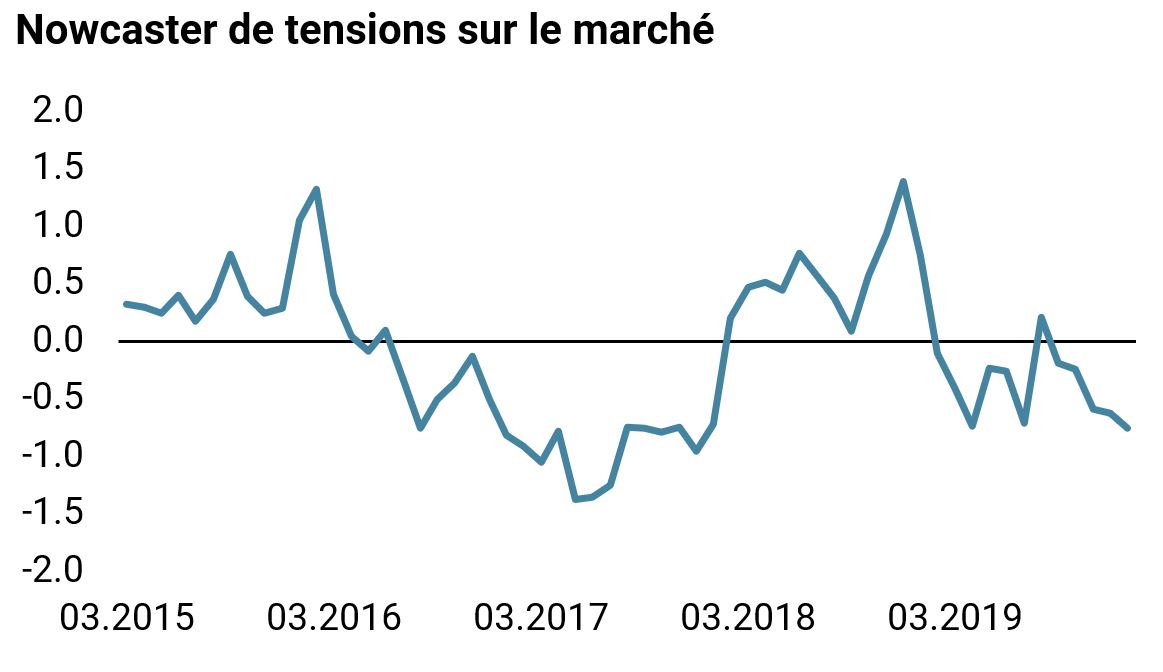

Cela pourrait être l'une des sources potentielles de volatilité accrue que nous prévoyons au cours des prochains trimestres. La combinaison de la nette amélioration du sentiment de marchés, illustrée par les données de positionnement des actions, avec des valorisations excessives a donné au facteur «sentiment» un rôle dangereusement disproportionné qui agirait comme un catalyseur. A présent clairement positif, le sentiment pourrait se retourner rapidement dans un tel cas. Vu la poursuite de la hausse des marchés financiers et la baisse de la volatilité implicite et réalisée, les banquiers centraux n'hésiteraient pas à normaliser leur politique monétaire.

Comment se protéger? Nous pensons qu’une sous-pondération en crédit limiterait les dégâts: historiquement, les rendements moyens sur l’année à venir, lorsque les spreads de crédit sont contractés à ce point, sont tous négatifs, quel que soit l’émetteur. Pour ces raisons, nous sommes dors-et-déjà sous-pondérés en «Investment Grade». Il s’agit d’une police d’assurance peu chère pour un risque potentiel de cette année. La stratégie «FX value» en constitue une autre.

Tels sont les risques pour notre scénario de croissance moyenne sans inflation, ce qui entraînerait une performance volatile des actifs de croissance en 2020. Bien que leur probabilité reste limitée, ses conséquences n’en seraient pas moins dévastatrices pour les marchés. Personne n’aime les chocs de corrélation.

-

Notre Nowcaster de croissance mondiale émet désormais un signal plus positif: près de 50% des données s'améliorent désormais dans les pays développés.

-

Notre Nowcaster d'inflation mondiale a progressé la semaine dernière, car la récente flambée des prix du pétrole devrait finir par créer plus d'inflation.

-

Les tensions sur les marchés ont de nouveau diminué, la volatilité et les spreads atteignant des niveaux plus bas.

.JPG)